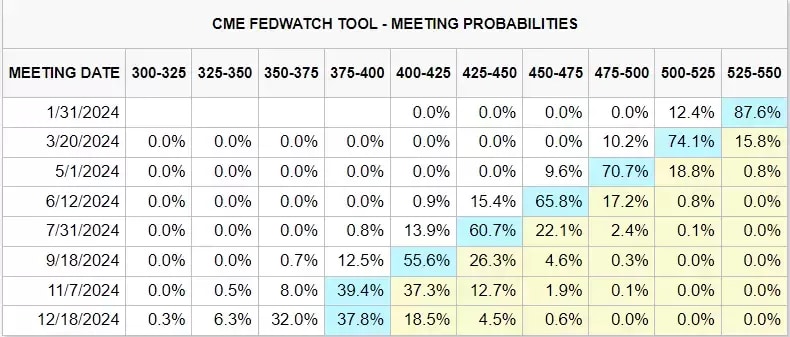

隨著美聯儲主席鮑威爾在去年12月超出預期般的釋放出降息訊號,市場預期2024年將進入「降息」年。 雖然聯準會12月的點陣圖預測顯示聯邦基金利率或在2024年下降75個基點至4.5 – 4.75%,但市場的預期明顯領先於聯準會,預計去年降息150個基點,如下圖所示。

聯準會在去年始終維持緊縮立場,其理由為充滿黏性的通膨和強勁的就業市場,在12月未看到通膨明顯下行和就業市場依舊保持韌性的情況下,聯準會突然轉鴿,或意味著當下影響 政策的關鍵或不再是這些數據,可能因為美國長債拍賣的慘淡和聯邦高企的債務壓力促使聯準會不得不提前進行降息,防止系統性的危機。

透過最新的數據我們可以看到美國的經濟依舊保持韌性(高於預期的12月就業和通膨數據),但CME的FED Watch預測3月降息25個基點仍高達70%,與這兩個數據公佈 前的機率基本上保持一致。

美聯儲2024年議息會議時間表(美東時間)

如同以往一樣,美聯儲在2024年將召開8次會議,並在3月、6月、9月、12月的會議上公佈點陣圖和經濟預測。

什麼因素決定了美聯儲的降息幅度

近期美國的通膨走勢表現出整體通膨呈現反彈而核心通膨持續放緩的局面,造成這種反差的因素在於能源價格在地緣政治不穩定的局面下止跌並小幅度反彈,而核心通膨在居民整體 消費支出放緩的背景呈現下降。 12月ISM服務業PMI意外下降至50.6,為7個月以來的最低點。 預計或將後續月份進入收縮區間。 在超額儲蓄逐步消耗結束和信貸成本增加的2024年,預計美國居民的消費能力將逐步下降,服務業通膨預計持續放緩。 總體通膨雖然受能源和食品價格擾動顯示出黏性,但地緣擾動因素持續性不強,在需求放緩的大背景下,預計將出現供應缺口,為能源價格帶來壓力,這意味著總體通膨處於 可控範圍。

雖然從數據來看,聯準會降息的迫切性並不強。 但美國當下面臨長債無人購買,其他國家加速去美債的情形。 而聯準會隔夜逆回購規模也從最高峰的2.4兆下降至6,000多億美元,因財政部大量發債吸收了流動性,照這個下降速率來看,預計在今年第二季將面臨枯竭, 這可能引發市場的流動性緊縮擔憂,促使聯準會或提前降息或放緩縮表。

因此,我們認為聯準會或在2月的會議上或不會對當前政策指引作出過多改變,預計3月將出現明顯的降息訊號,即暗示5月進行降息。 若3月出現降息,可能並不是數據的大幅走弱造成的,而是出現系統性風險導致的提前降息。