隨著美國通脹連續第二個月降溫,在美聯儲放緩加息的背景下,美股的多頭在第四季度整體維持反彈趨勢。然而,納指或在新的一年面對經濟下行和政策緊縮的雙重風險。

市場的底部需等待美聯儲的政策轉向 —— 這意味著納斯達克仍有更大的下跌空間

儘管美聯儲正在放慢加息步伐,但在通脹率回到2%的目標水平之前,加息週期不會結束。 11月整體CPI為7%,仍遠高於目標。到2023年,掉期利率市場的定價顯示,美聯儲的終端利率預計升高至4.75% - 5%。長期較高的利率可能會繼續對以科技股為主的納斯達克指數構成壓力,至少在新年的前三個月。

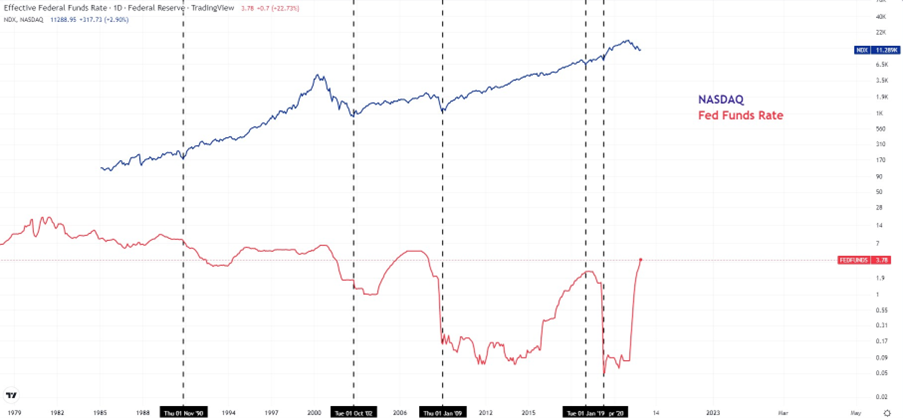

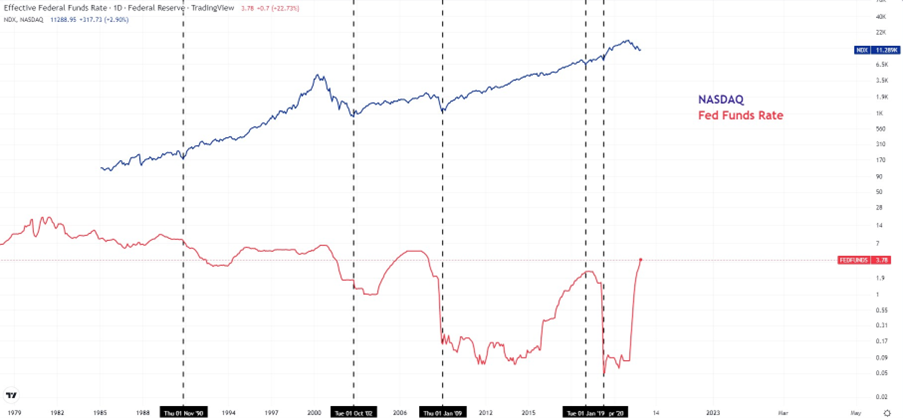

來源: TradingView, CMC Markets(12月14日)

上圖顯示,納斯達克指數僅在經濟衰退後的降息週期內觸底。回顧本世紀走勢,類似的股市底部出現在2000年的互聯網泡沫危機、2008年的金融危機和2020年新冠疫情爆發,當時納斯達克分別下跌了80%、50%和30%。自2021年11月創下歷史新高以來,該指數在2022年10月中旬觸及全年最低水平時,已下跌約38%。然而,美聯儲離結束加息或降息還很遠,這可能會給指數留下更大的下跌空間。而且,美國債券收益率的大幅倒掛警告著不可避免的經濟衰退即將到來。

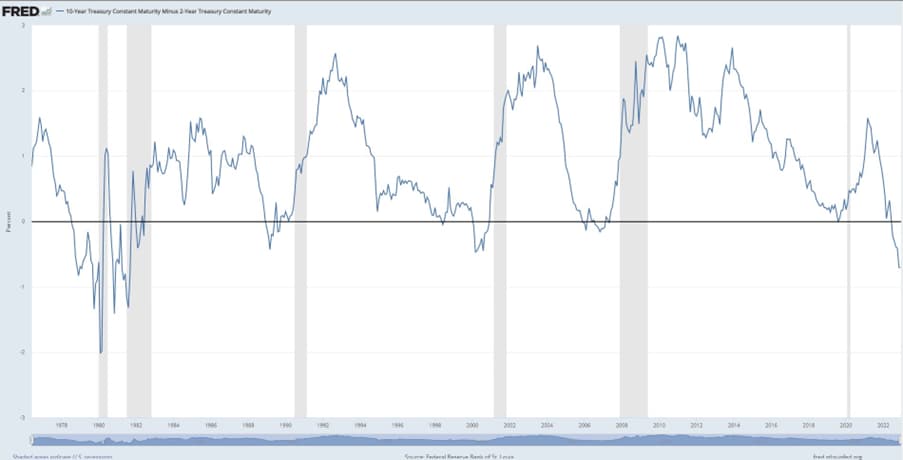

US 10-year Treasury Constant Maturity Minus 2-year Treasury Constant Maturity

來源:Fred

美國2年期和10年期國債收益率倒掛擴大至1982年以來的最大值,而且沒有任何掉頭的跡象,這表明經濟前景變得更加黯淡。利率可能會保持在較高水平,這可能導緻美國經濟進入滯脹時代。通常,科技股在“滯脹”期間表現不佳,相反,現金和防禦性股票在這個經濟周期中表現更好。這一切都取決於經濟衰退的嚴重程度和持續時間。嚴重衰退可能會促使美聯儲政策迅速轉向,並導致納斯達克更快觸底。然而溫和的衰退可能不會對成長股帶來最大的好處,因為美聯儲緩慢的轉向可能會導致長期的滯脹週期。

美元可能已達到峰值

在美國經濟增長放緩之後,美元兌其他G10貨幣可能已達到峰值。從美元指數和美債收益率之間的走勢中可以看出,美元與長期美國債券收益呈正相關。或者,這可以解釋為美元走勢遵循經濟軌跡,而不是美聯儲現金利率。

來源: TradingView, CMC Markets(12月14日)

上圖反映了美元指數和10年期國債收益率的運動軌跡,美元在經濟衰退期間下跌,但不一定在美聯儲降息週期內下跌。簡而言之,當GDP下滑時,美元下跌。在連續兩個季度GDP負增長後,美國GDP在第三季度錄得2.9%的年化增長率。然而,隨著美國製造業和非製造業PMI在11月收縮,經濟放緩的跡象越來越多,而且由於高通脹和利率上升,數據預計將進一步惡化。

來源:TradingView, CMC Markets(12月14日)