2022 年 3 月俄乌战争爆发时原油期货价格曾一度上破每桶130 美元,因当时战争恶化了已经受到新冠疫情而引发供应链中断导致的攻击短缺问题。油价的飙升导致除日本意外的西方主要经济体均出现了恶性通胀,迫使各国央行疯狂升息以降低需求端压力,美国政府长短期公债收益率长期出现倒挂,引发投资者对金融危机即临的担忧,打压油价自6月份一路下滑至当前的接近70美元/桶,自去年三月分峰值以来下跌逾40%。自去年年低开始,中国放宽对新冠疫情的管制,加之今年2月份欧美国家对俄罗斯原油出口的进一步制裁,使得原油供应问题重新回到交易者的视线中。据国际能源署(IEA)称,2023 年全球石油需求将增加 200 万桶/日,至1.019 亿桶/日。 那么,现在是考虑逢低买入石油市场的好时机?

潜在的利多因素

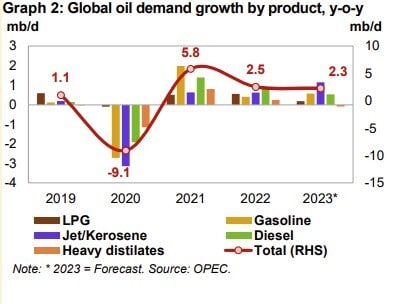

继欧盟于 2022 年 12 月和 2023 年 2 月对俄罗斯原油海运进口实施禁运后,俄罗斯宣布从 3 月起每天减产 50 万桶。若欧盟实施进一步制裁,预计俄罗斯将进一步减产。 与此同时,欧派克等石油联合生产国无意对俄罗斯减产做出反应,称将继续减产每日200万桶的计划。 虽然最近拜登政府计划通过国会授权销售释放美国战略石油储备 2600 万桶,导致油价的短线下跌, 但难以解决长期供应紧张的问题,如果俄罗斯继续减产,在中国重新开放的情况下石油需求会迅猛增加。 欧佩克近期将中国在 2023 年的需求提高了 8 万桶/日,达到 59 万桶/日。根据欧佩克的预测,由于中国的重新开放,石油需求将同比增加到每天230万桶,其中运输燃料是主要驱动力。中国对新冠政策的转向而引发的需求前景改善提振WTI 和 ICE 布伦特石油期货均从 12 月低点每桶约 70 美元的近期底部反弹至 2 月中旬的约 80 美元和 85 美元。

2023年全球石油产品需求预测

主要利空因素

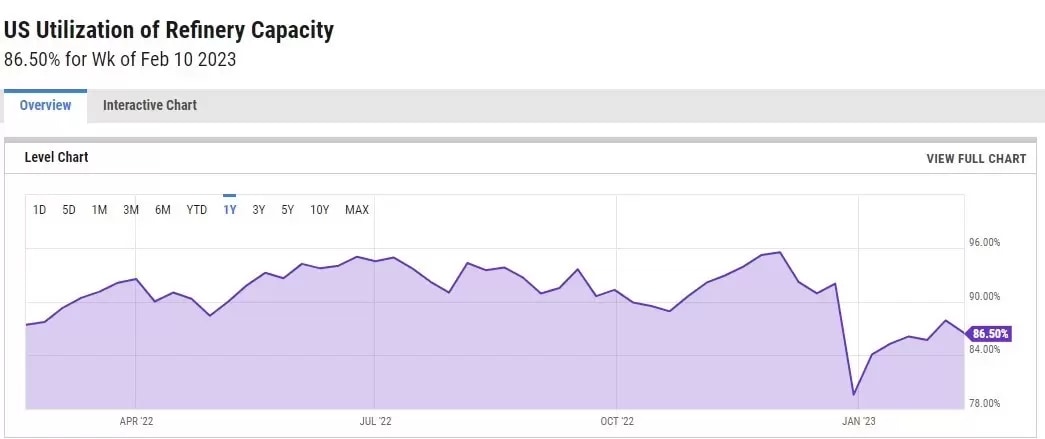

石油市场面临的最大挑战是对经济衰退担忧导致的消费者需求减弱。 截至 2 月 10 日当周,美国原油库存达到 4.714 亿桶,为 2021 年 6 月以来的最高水平。1 月 CPI 和 PPI 数据均好于预期,令美联储进一步放缓加息的希望破灭,市场担忧情绪升温。由于美国政府公债收益率再次飙升,美元自2月份以来重新返回强势低位,打压大宗商品价格在近期高点回落。2022年底美国部分炼油厂进行维护停产可能为导致近期库存量飙升的直接愿意,随着炼油厂逐步复产,库存压力或被逐步释放,但消费信息不足仍将市短期油价承压的主要因素。

从美国近期的经济数据看,经济活动、劳动力市场和积极的零售销售数据可能表明,尽管宏观经济不景气,美国经济运行状况仍然良好。欧洲方面的制造业与服务页生产经理人指数(PMI)也又明显反弹。而从中长期看,中国的经济重启可能将对原油价格在4、5月份以后起到拉升作用。

美国炼油产能利用率 (2022年4月-2023年2月)

来源:Ychart.com 2023 年2月23日

技术分析:WTI 原油测试 50-MA 阻力

WTI价格受到50日均线压力,有望重新下探70美元的阻力位置,但从RSI 走势上看,美油价格有望持续在低位横盘区间,上方的主要压力位仍然为82美元左右。长期下行动能有逐步减弱的迹象,若能再次回撤至70美元,或有反弹的重新反弹建立涨势。但需要在70美元位置谨慎,若突破下行,原油价格有可能再次下探2021年低的60美元附近。