美國4月總體CPI同比上漲放緩至4.9%,預期為5%,前值為5%;核心CPI同比上漲放緩至5.5%,符合預期,前值為5.6%。

總體CPI的下降對於美聯儲來說是一個積極信號,這支持了美聯儲可能在6月暫停加息。在數據公佈後,CME的FED Watch顯示美聯儲在6月維持利率水平在5%- 5.25%不變的概率上升至96.1%,加息25個基點的概率下降至3.9%。但從核心CPI的數據來看,連續4個月在5.5%附近徘徊,意味著當前通脹仍然具有較強的粘性。美聯儲可能在下次會議中暫停加息,但會強調今年沒有降息的可能。

來源:CME

從股市的表現來看,美國三大股指昨天漲勢分化,道瓊斯指數高開但盤中一度下跌近1%,隨後反彈,收盤-0.09%。納斯達克指數盤中表現整體強勢,收漲1.04%,標普500指數收漲0.45%。

道指的表現整體暫時符合昨日的判斷,即通脹呈現比預期的進一步放緩,即意味著利空。

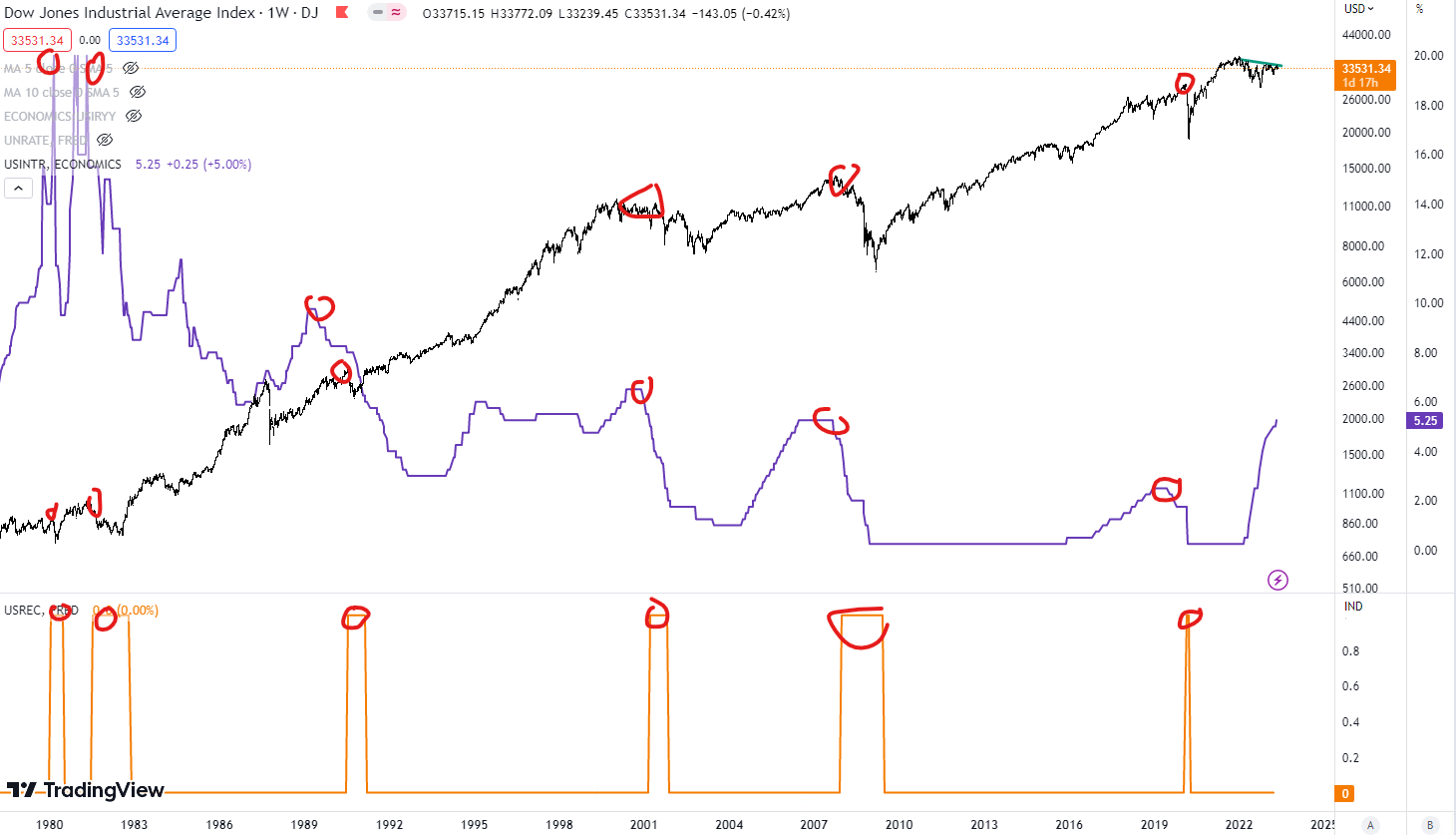

暫停加息對股市真的是利好麼?

下圖是近40年來道瓊斯指數與聯邦基金利率和衰退之間的關係。大方向上來看,在1980年代以來美聯儲的利率水平整體呈現下跌趨勢,道瓊斯指數整體呈現上漲態勢。即利率下行,導致流入市場的錢變多,推動資產價格上漲。但從階段性的表現來看,每當利率見頂時(圖中藍線標紅圈處),股指都會出現一定程度的下跌,通常都發生在衰退期(圖中下方黃色凸起區域)。邏輯就是,美聯儲加息至峰值後暫停加息,經濟陷入下行趨勢並可能進入衰退,股市下跌,隨後美聯儲開始快速降息,股市上漲(降完息後保持低利率一段時間,股市連續上漲)。

道瓊斯指數(黑線) vs 聯邦基金利率(藍線)

來源:Tradingview, CMC Markets

點擊查看大圖

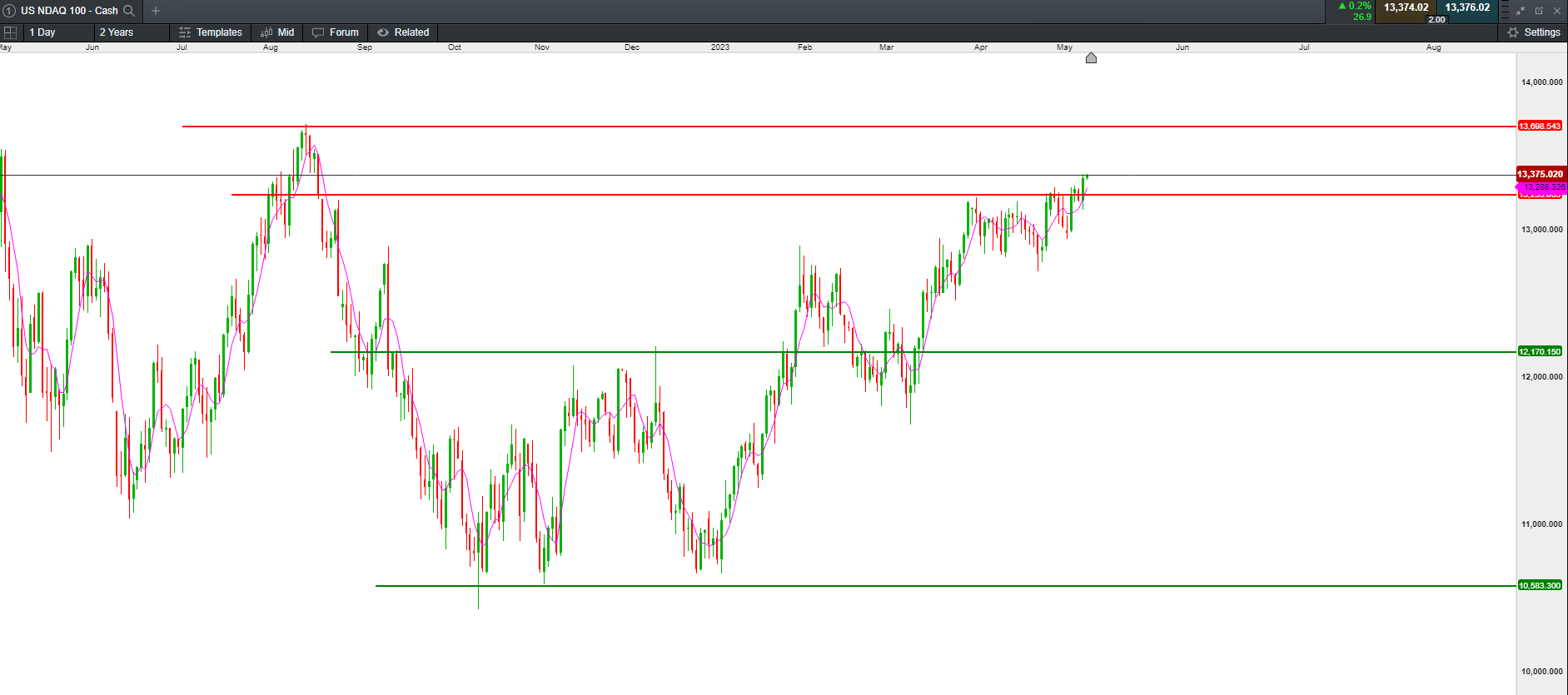

因此,若美聯儲在6月結束了加息週期,這意味著股市將陷入持續的拋壓。從目前來看,從結構上道指的表現比納指、標普500更弱。納指現階段上升趨勢暫時完好,昨日向上突破了平台阻力區域,價格持續位於5日均線之上。雖然短期來看納指偏強,但預計上方空間有限。對於投資者而言,我們無法判斷頂部具體在哪,但考慮到未來潛在的大概率下跌風險。此處並不適合再過分看多,可等待價格失守5日均線再做決斷。

道瓊斯工業指數 DJI Cash —— 日線圖

來源:CMC Markets(5月11日)

點擊查看大圖

納斯達克100指數 NDAQ 100 Cash —— 日線圖

來源:CMC Markets(5月11日)

點擊查看大圖

標普500指數 SPX 500 Cash —— 日線圖

來源:CMC Markets(5月11日)

點擊查看大圖