上周回顾

乌方声称在回收基辅附近的小镇布恰时发现大量平民被杀害,而俄方否认该暴行。目前围绕该事件的真相和原委仍在调查中。

而在这之后,4月8日,位于乌克兰顿涅茨克州克拉马托尔斯克市的火车站遭到空袭。根据报道称,该空袭造成至少50人死亡,其中5人为儿童。约有87-300人受伤。乌方指控俄罗斯袭击乘火车撤离的平民,而俄方否认该说法,指控是乌克兰方面让平民当肉盾,俄外交部声明表示,乌克兰军队袭击火车站的罪证是明确的——乌克兰军队列装并使用圆点-U导弹。声明强调,基辅政权无法逃避对这一事件的责任。

两起事件的双方各执一词,真假信息层出不穷,市场的紧张情绪时刻被挑动着,黄金价格周五走高,录得三日连阳,日内最高涨至1948.15美元/盎司,报1946.32美元/盎司;白银价格涨0.7%,报24.78美元/盎司。

美国三大股指涨跌互现,纳指跌1.4%,报14325.99点;标普500指数跌0.25%,报4488.42点;道指涨0.41%,报34723.79点。

美元指数触及100整数关口,这是自2020年5月以来首次触及该区域,最高涨至100.20,随后回落至100下方,报99.80。

国际两油低开高收,亚欧时段表现弱势,但美盘时段悉数转涨,美国WTI原油涨0.78%,报98.64美元/桶,布伦特原油涨0.86%,报104.56美元/桶。

本周重要经济事件和数据

美国3月CPI预期破“8”——周二

美国将在周二北京时间20:30公布3月的CPI数据,市场预期3月未季调CPI同比上涨8.5%,前值为7.9%。

在面对丝毫不见好转的通胀面前,美联储的鹰派基调愈发强烈,在上周曾经的强力鸽派人士美联储理事布雷纳德也加入到鹰派大军,“鹰王”布拉德在周四的发言中也抨击美联储在面对通胀问题上的滞后性,并认为需要在今年的剩下6次会议上一共加息300个基点。

美联储在3月的会议纪要中也显示,在未来的利率会议上将一次或多次加息50个基点,最快将5月缩表,一致同意每月削减950亿美元资产上限可能是合适的,其中600亿为国债,350亿为住房抵押贷款支持证券。

因此,本周的通胀数据将继续强化美联储的鹰派预期,这为美联储的政策提供了数据支持。美股在本周也将继续面临挑战。

英国3月CPI —— 周三

周三北京时间14:00,英国将公布3月通胀数据,其中3月CPI预期同比上涨6.7%,前值为6.2%,环比上涨0.7%,前值为0.8%。核心CPI预期同比上涨5.4%,前值为5.2%,环比0.5%,前值为0.8%。

英国央行将在5月5日宣布利率决议,在3月17日的利率会议上,由于对地缘政治的冲突使英国央行在货币政策上的表态略显偏鸽,英国央行的内部也出现一定分歧,其中英国央行副行长坎利夫在3月的会议上对加息投出反对票,而在近期他仍表示央行或许不需要持续的收紧来抑制通胀,他担忧在能源价格在回落后货币政策可能过于紧缩。在被解读为鸽派加息后,英镑近期表现持续低迷,并在上周五失守1.30关口,这是自2020年11月以来首次。

虽然通胀持续走高,但英国央行目前对货币政策的态度已经不像去年那么积极,结合美联储愈发强势的鹰派表态,强美元将持续使英镑承压。

欧洲、新西兰、加拿大央行利率会议来袭—— 周三、周四

周三北京时间 10:00,新西兰将公布利率决议,市场预期新西兰央行将加息25个基点至1.25%。

同日北京时间22:00,加拿大央行将公布利率决议,市场预期加拿大央行将在本次会议上加息50个基点至1.00%。

周四北京时间19:45,欧洲央行将公布利率决议,市场预期欧央行将维持利率水平至0.00%不变。

美股银行股财报季来袭

周三:盘前:摩根大通(JPM)、达美航空(DAL)、贝莱德(BLK)

周四:盘前:富国银行(WFC)、摩根士丹利(MS)、花旗(C)、高盛(GS)、台积电(TSM)

多位美联储官员继续围绕货币政策和经济前景等发言

周一北京时间21:30,美联储理事鲍曼和美联储理事沃勒在美联储举办的活动上发表讲话

周二北京时间00:00,FOMC永久票委、纽约联储主席威廉姆斯在纽约经济俱乐部举行座谈会。

周三北京时间00:10,美联储理事布雷纳德就美国经济发表讲话。

周五北京时间6:00,2023年FOMC票委、费城联储主席哈克就美国经济和就业市场发表讲话。

三大机构原油报告来袭——周二、周三

周二欧佩克将公布月度原油市场报告,一般时间为北京时间18-21点;周三00:00,美国能源署EIA将公布月度短期能源展望报告;同日16:00,国际能源署IEA将公布月度原油市场报告。

以下是具体经济数据和事件:

周一:中国3月CPI年率

中国3月CPI月率

中国3月PPI年率

中国3月M2货币供应年率

美联储理事鲍曼和美联储理事沃勒在美联储举办的活动上发表讲话。

周二:英国3月失业率

美国3月未季调CPI年率

美国3月季调后CPI月率

美国3月未季调核心CPI年率

美国3月季调后核心CPI月率

FOMC永久票委、纽约联储主席威廉姆斯在纽约经济俱乐部主持一场座谈。

欧佩克公布月度原油市场报告

周三:新西兰央行利率决议

英国3月CPI年率

英国3月CPI月率

美国3月PPI月率

加拿大央行利率决议

EIA月度能源报告

美联储理事布雷纳德就美国经济发表讲话

摩根大通(JPM)、达美航空(DAL)、贝莱德(BLK)财报

周四:澳大利亚3月季调后失业率

欧洲央行利率决议

美国3月零售销售月率

富国银行(WFC)、摩根士丹利(MS)、花旗(C)、高盛(GS)、台积电(TSM) 财报

周五:2023年FOMC票委、费城联储主席哈克就美国经济和就业市场发表讲话。

美国3月工业产出月率

本周重要产品关注

纳斯达克指数 NDAQ ——日线图(4月8日)

图片来源:CMC Markets

在上周,由于市场持续被鹰派言论笼罩,紧缩预期愈发加深,美股整体呈现震荡走低的趋势,符合此前判断。而本周,预期破“8”的通胀数据将继续为美联储的紧缩预期奠定数据支持,因此,市场将强化美联储在5月加息50个基点以及缩表的预期。从图形结构上看,纳指在15000附近区域已经形成较为明显的顶部区域,现阶段仍有向下的回落空间,MACD指标也形成了高位背离,下方支撑可参考13850附近。

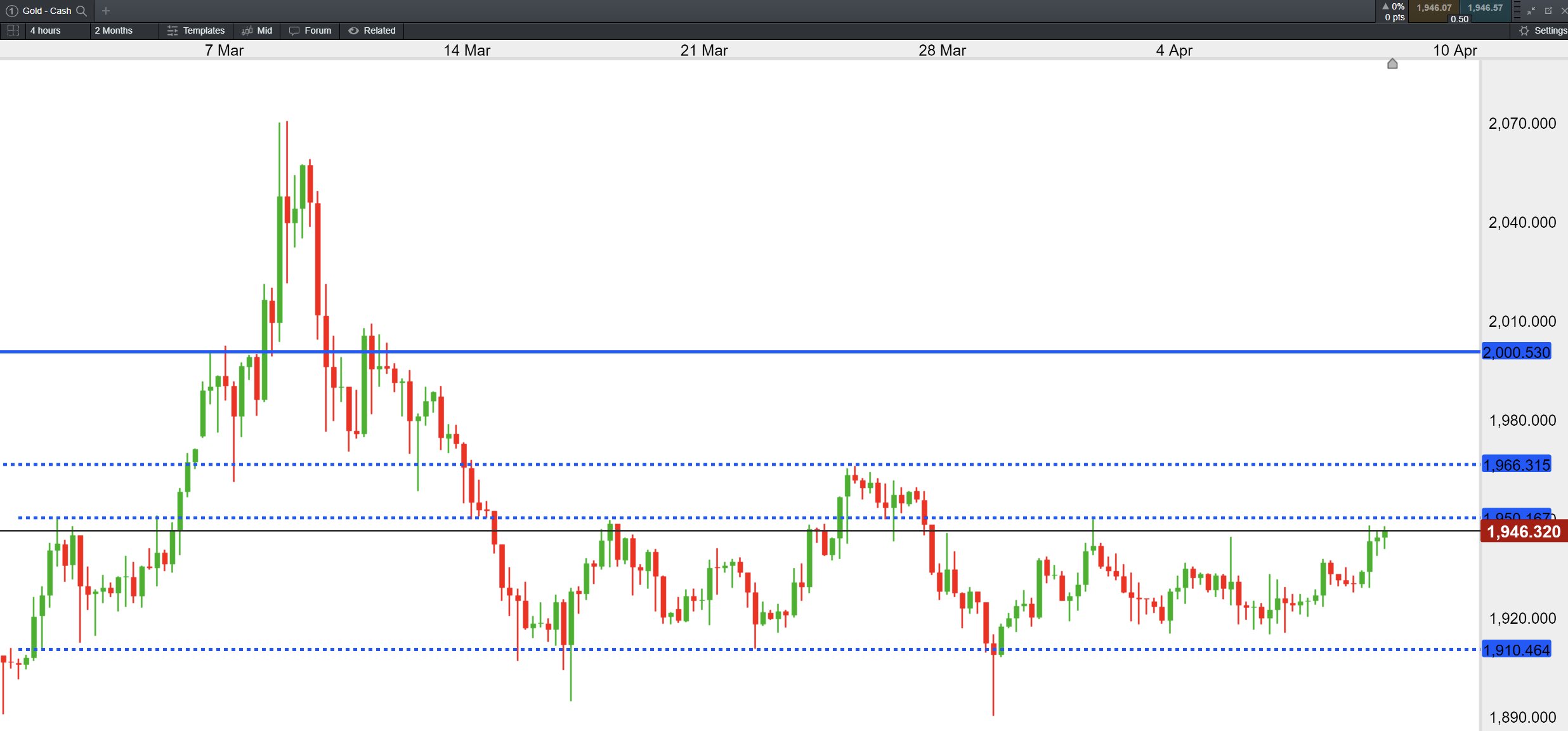

黄金兑美元 XAUUSD —— 4小时图(4月8日)

图片来源:CMC Markets

黄金在上周整体呈现震荡趋势,整体处于1915 – 1945的震荡区间之中。俄乌局势由于多起涉及平民的袭击事件后再次面临不确定性,而德国和英国在周末期间宣称将继续为乌克兰提供武器支持。市场再次被点燃了避险情绪,从目前趋势上看,黄金有突破震荡区间之势头。

投资者首先关注1950能否成功破位,如若突破,价格或将再次挑战3月高点1965,如若这两个压力位先后被突破,价格有望重新挑战2000。

美元指数USDX —— 4小时图(4月8日)

图片来源:CMC Markets

美元指数在上周五触及100后迅速回落,显现出该位置作为多数投资者的心理目标关口承受众多的抛售压力。美元指数4月以来的上涨主要受美联储不断向市场投放鹰派言论,市场开始消化5月加息50个基点和缩表的预期。因此,投资者需关注价格能否进一步站稳100上方,如若不行,价格或面临短期的回落,下方支撑参考99.4附近。

美国原油 WTI —— 4小时图(4月8日)

图片来源:CMC Markets

美国原油在上周跌破了100整数关口,并且跌破了自去年12月以来形成了上升趋势线,而上方的下行抛压阻力线也形成,从目前来看,短期仍有回落的可能。上方阻力:100,104。

近期欧佩克+与国际能源署(IEA)的分歧不断加深,由于欧佩克+一直没有相应增产的呼吁,IEA公布了1.2亿桶原油的释放计划,这是史上最大规模的储备抛售,受此影响,美国WTI原油上周录得下跌1%,这也是连续第二周下跌。

多头下方支撑:95 – 96。

美股财经精选行业指数 Financial Select Sector SPDR Fund(XLF)—— 日线图(4月8日)

图片来源:CMC Markets

美股本周将迎来多家投行的财报,根据当前的市场预期来看,美国六大银行的2022年Q1净利润将出现大幅度的下滑。该指数汇聚美国市值规模最大的多家银行,其十大成分股为:伯克希尔哈撒韦、摩根大通、美国银行、富国银行、标普全球、嘉信理财、摩根士丹利、美国运通、高盛、贝莱德。

从趋势上看,该指数跌破了自去年3月以来形成的震荡上行结构,而自2022年以来,多次反弹不破前期高点,且高点呈现逐步下降势头,因此从目前来看,价格仍有回落的风险。上方的阻力位于39,如若该位置不能突破,价格或将继续面临回落压力。