儘管近期股市出現反彈,但全球經濟前景仍不容樂觀,俄烏衝突仍在繼續,通脹不斷加劇,各國央行紛紛開啟加息模式。美國股市迎來了50年來最糟糕的上半年表現,標普500進入熊市,跌幅超過20%。對於那些持有大量虧損頭寸的投資者來說,這無疑是一個非常艱難的時刻。一旦市場反彈,恐慌性拋售通常會導致不必要的損失。您可以考慮使用一些工具來對沖當前虧損的頭寸。

差價合約賣空

差價合約(CFD)是一種衍生金融產品,即允許買進交易,也允許賣出交易。通過差價合約,您可根據基礎金融資產的價格變化進行交易。簡而言之,在下行市場中建立一個賣出頭寸,您可以得到與在市場上漲時建立買入頭寸相同的回報。例如,當您持有的任何股票暴跌時,您可以進行做空交易,對沖持續虧損,這就是擁有價差合約交易賬戶的好處。當價格下跌時,做空將為您帶來與價格跌幅相同數額的收益。

然而,您需要通過個人決策確定投資組合的對沖比例,以及關閉對沖頭寸的時間。在熊市中,空頭頭寸通常需要向底部平倉。有時,交易者會參考期權市場來決定差價合約的收盤價。此外,在使用差價合約賬戶時,您還需要管理槓桿風險,避免追加保證金。

防禦型金融工具

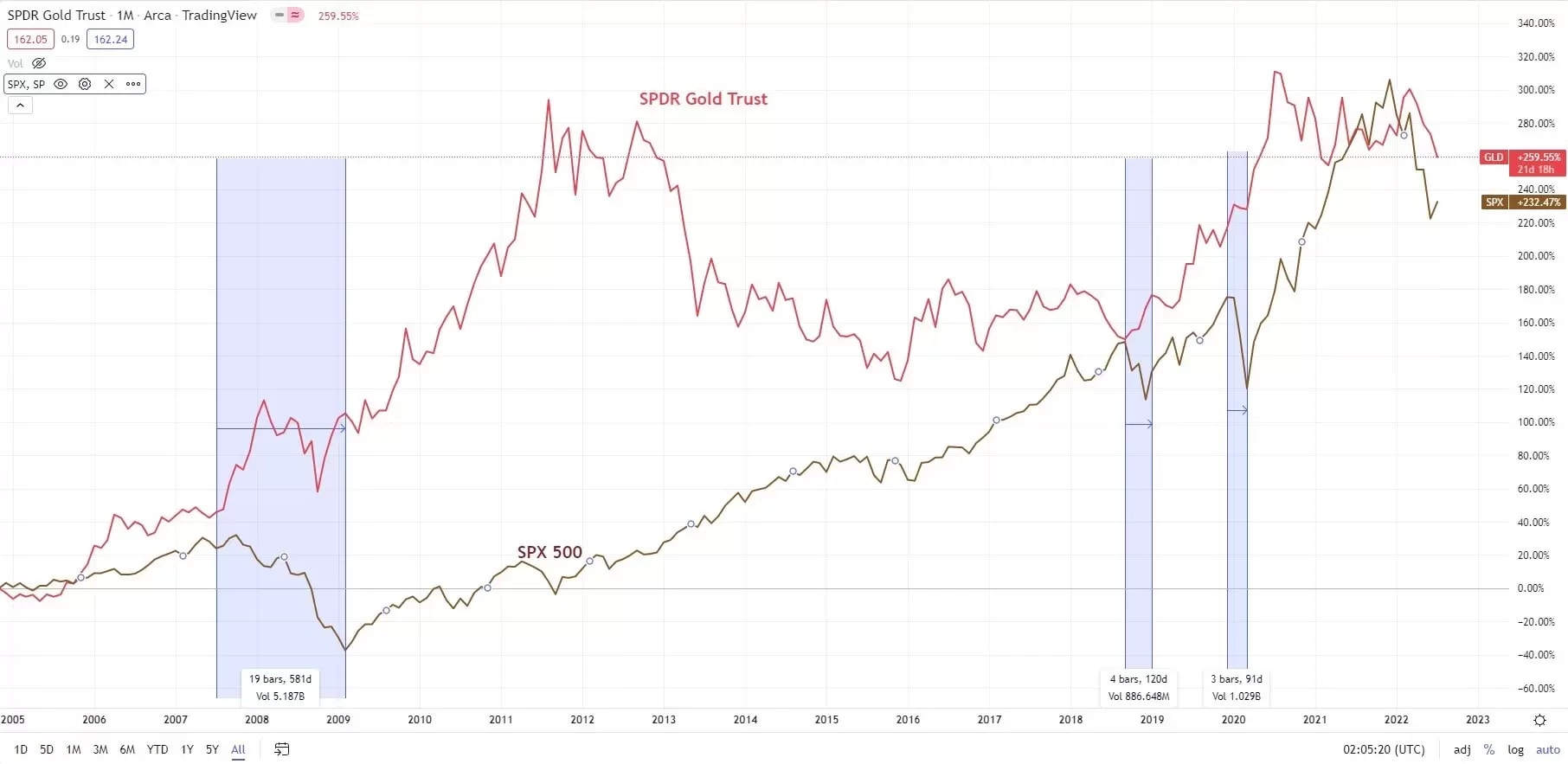

如果風險資產在您的投資組合中佔比較大,您也可考慮增加避險資產,利用計劃投資基金對沖風險。典型的避險資產是黃金。在市場崩盤或不確定性較大的時期,黃金價格通常會上漲。但沒有必要購買並存儲實物黃金,因為這可能會產生較高的存儲費用。投資者可以考慮選擇黃金ETF基金,例如SPDR Gold Share(紐交所交易代碼:GLD)和iShares Gold Trust(紐交所交易代碼:IAU),這類基金交易費用低且易於管理。如下圖所示,當標普500指數在全球金融危機、中美貿易戰和新冠肺炎期間出現暴跌時,黃金得以保值。

2005年以來SPDR Gold信託基金與標普500的比較

來源:Tradingveiw截至2022年7月8日的數據(點擊放大圖表)

在股市中,防禦型板塊在市場動盪時期的表現通常更為穩定。典型的防禦型股票是公用事業和必需消費品類股票,因為這類企業生產必需消費品,通常能更好地承受住經濟衰退的衝擊。您可以考慮投資以下板塊的EFT基金:公共事業板塊(Utilities Select Sector SPDR Fund,紐交所交易代碼:XLU);必需消費品板塊(Consumer Staples Select Sector SPDR Fund,紐交所交易代碼:XLP);醫療板塊(Healthcare Select Sector SPDR Fund,紐交所交易代碼:XLV))。下圖顯示,這三支EFT基金今年迄今的表現都優於標普500,且波動性最小。

標普500指數11大板塊年初至今表現

來源:Tradingveiw截至2022年7月28日的數據(點擊放大圖表)

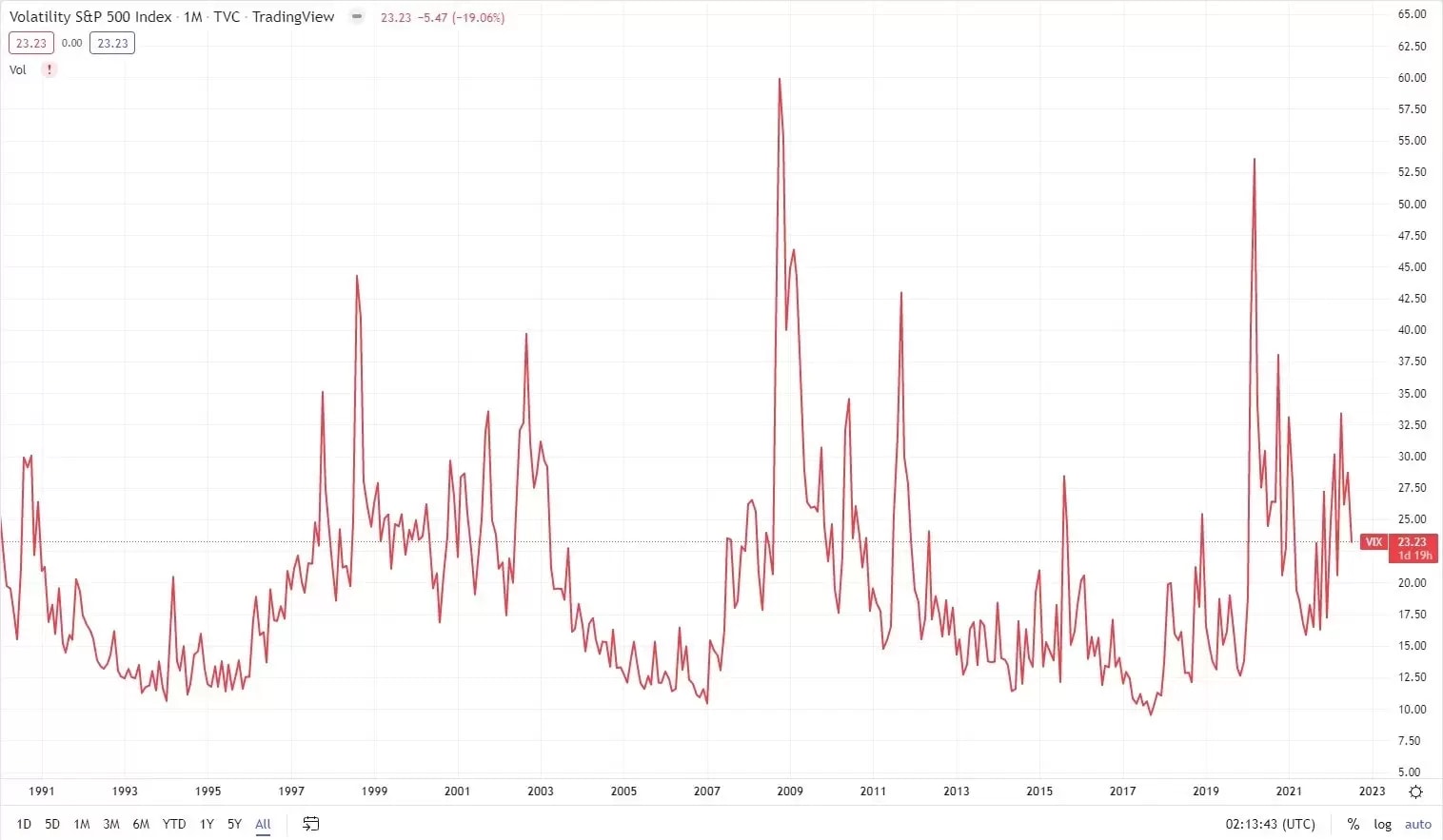

芝加哥期權交易所波動率指數(VIX)也是投資者對沖市場崩盤的極佳工具,是衡量市場風險的指數。當投資者表現出憂慮和擔憂時,尤其是在市場崩盤時,VIX指數會飆升。在歷史上,在2020年3月新冠疫情大流行引發拋售時和2008年10月全球金融危機期間,VIX指數都曾飆升至80以上。另一方面,當市場情緒相對平穩時,VIX指數通常低於30。因此,VIX也可作為投資者評估市場風險的一個指標。

VIX指數與標普500指數對比

來源:Tradingveiw截至7月28日的數據(點擊放大圖表)

做空多頭頭寸的工具

還有一些工具能夠提供與主流股市相反的趨勢。這類產品與對沖工具的走勢相反,包括做空納斯達克100指數ETF(QQQ)基金的ProShares Short QQQ ETF(PSQ)基金或ProShares UltraPro Short QQQ ETF(SQQQ)基金;對沖標普500的ProShares(SH)基金;做空ARK基金的SARK基金;以及做空澳交所(ASX)股票的BetaShares BBOZ基金。然而,這些EFT基金並不適合買入並持有,它們通常被用於日內做空。此外,一些反向ETF基金為價格走勢提供了槓桿,在市場反彈時,這反而會增加風險。以下是兩支最受歡迎的對沖EFT基金。

PSQ是一支每日追踪QQQ反向走勢的ETF基金。此外,SQQQ是一支追踪QQQ基金的3倍槓桿反向ETF基金。

SH基金與標普500指數成反比,是對沖日內熊市風險的不錯選擇。 ProShares UltraPro Short S&P 500 ETF(SPXU)基金則呈現標普500表現的逆向趨勢,也是一項日內對沖工具。