Elliott-Wellen

Die Elliott-Wellen-Theorie ist eine Form der technischen Analyse, die Anfang 1900 von Ralph Nelson Elliott entwickelt wurde und von den natürlichen Wellen des Meeres inspiriert ist. Die Elliott-Wellen-Theorie unterteilt die Preisbewegungen der Finanzmärkte in Zyklen, die jeweils aus acht "Wellen" mit spezifischen Merkmalen bestehen.

Elliott-Wellen

Die Elliott-Wellen-Theorie gewann 1935 an Popularität, als Elliott eine Vorhersage über einen Tiefpunkt am Aktienmarkt traf. Bis heute stellen Preisschwankungen an den Finanzmärkten für die wissenschaftliche Gemeinschaft ein gewisses Rätsel dar. Bereits Anfang des 20. Jahrhunderts versuchten Theoretiker jedoch, das Verhalten der Märkte mit der Natur zu verknüpfen, ein innovatives Konzept, das als "Biomimikry" oder „Biomimetik“ bekannt ist und die Grundlage für die Elliott-Wellen-Theorie bildet. Ralph Nelson Elliott gilt für viele immer noch als der einzige würdige Nachfolger von Charles Dow in der Analyse von Marktbewegungen. Er bestätigte nicht nur Dows Studien, sondern führte auch eine Reihe präziserer Definitionen für jede Marktphase ein. Insbesondere fügte er eine Reihe von Prognoseelementen hinzu, die nicht mehr nur Markttrends (aufwärts oder abwärts) identifizierten, sondern auch erreichbare Preisniveaus berechneten. Ähnlich wie die Dow-Theorie unterscheidet die Elliott-Wellen-Theorie Preisbewegungen in Form von Wellen. Insgesamt zielte Elliotts Ansatz darauf ab, eine Synthese der Gesetze zu finden, die natürliche Phänomene regeln, von denen der Aktienmarkt nur ein Aspekt ist. Elliott legte großen Wert auf die systematische Beobachtung der Natur, um ihre bedeutendsten Zyklen zu erfassen.

Das Elliott-Wellen-Prinzip

Das Elliott-Wellen-Prinzip basiert auf der Annahme, dass jeder Markt ein Phänomen darstellt, das von wirtschaftlichen Strömen angetrieben, von psychologischen Strömungen beeinflusst und von Naturgesetzen geregelt wird. Wenn diese fehlen würden, wäre es nicht möglich, ein Gleichgewicht zu erreichen, und die Preise würden zu krampfhaften, unorganisierten Schwankungen führen. Der Markt muss als ein von Menschen geschaffenes und genährtes Phänomen betrachtet werden und ist daher von irrationalen Einstellungen durchdrungen, die das tägliche Leben der Menschen charakterisieren.

Da die Bewegung der Marktpreise das Produkt menschlicher Aktivität und daher natürlichen Regeln unterworfen ist, neigt sie dazu, wiederkehrende Sequenzen von Hausse- und Baisse-Wellen auszudrücken, die auf ein allgemeines Modell zurückgeführt werden können.

Die Elliott-Wellen-Theorie setzt diese Wellenmuster in Beziehung zur Massenpsychologie der Anleger. Ihre Stimmungsschwankungen und ihr Vertrauen in den Markt erzeugen diese Preisbewegungsmuster, die sich zwischen Optimismus und Pessimismus abwechseln. Der Markt zeichnet nicht politische, soziale und wirtschaftliche Ereignisse auf, sondern vielmehr menschliche Reaktionen auf diese Ereignisse.

Elliott-Wellen Beispiele

In seiner Theorie definierte Elliott zwei Arten von Wellen: die Impulswelle (die eine Struktur aus 5 Wellen hat) und die Korrekturwelle (die eine Struktur aus 3 Wellen hat). Der Grundzyklus besteht aus 8 Wellen: Die ersten 5 Wellen erzeugen eine aufwärts gerichtete "Impuls"-Bewegung, während 3 Unterwellen eine Korrekturwelle erzeugen. Dieser Zyklus ist endlos: Jede Welle kann aus einem oder mehreren Zyklen kürzerer Dauer bestehen. Nach Elliotts Theorie werden Wellen, die sich im Einklang mit dem Trend bewegen, als Impulswellen bezeichnet, während diejenigen, die sich gegen den Trend bewegen, Korrekturwellen genannt werden. Wir werden beide Wellentypen im Folgenden genauer betrachten.

Impulswellen

Das Elliott-Wellen-Prinzip besagt, dass sich der Markt in einem 5-zu-3 Wellenmuster bewegt. Ob bullisch oder bärisch, die sich wiederholenden Muster, die von dieser Theorie beschrieben werden, umfassen alle acht Wellen. Die ersten fünf Wellen werden als "Impulswellen" bezeichnet, die sich in Richtung des Haupttrends bewegen, und die letzten drei Wellen sind "Korrekturwellen", die sich gegen den Trend bewegen.

In diesem Beispiel verlaufen die Wellen 1, 3 und 5 mit dem vorherrschenden Trend, während die Wellen 2 und 4 in die entgegengesetzte Richtung zurückfallen. Obwohl die Wellen 2 und 4 nicht in die Richtung des Trends gehen, dürfen sie nicht mit den Korrekturwellen A, B und C verwechselt werden.

Impulswellen haben große Preisbewegungen, während die Korrekturwellen tendenziell kleiner sind. Es wird jedoch immer eine Impulswelle geben, die länger ist als die beiden anderen – in der Regel die dritte Welle, da die Massen den Preis nach oben treiben.

Welle 1 ist der anfängliche Preis, der sich nach oben bewegt, wenn eine kleine Gruppe von Menschen kauft, weil der Preis niedrig ist.

Welle 2 kehrt sich leicht um und der Preis sinkt ein wenig, da die Leute Gewinne mitnehmen

Bei Welle 3 entscheidet sich die breite Öffentlichkeit für den Handel, was den Preis noch weiter in die Höhe treibt

Welle 4 bringt mehr Händler dazu, aufgrund des teuren Preises des Instruments Gewinne mitzunehmen

Welle 5 ist eine kleine Gruppe bullischer Trader, die die überteuerten Aktien kaufen

Korrigierende Wellen

Die drei Korrekturwellen, die mit A, B und C bezeichnet werden, folgen nach den ersten fünf Impulswellen, und wenn man sie in Kombination betrachtet, gehen sie in die entgegengesetzte Richtung zu den Impulswellen. Die Richtung geht entweder nach unten oder nach oben, je nachdem, ob es sich um einen Bullen- oder einen Bärenmarkt handelt.

Die Korrekturwellen können als Teil von drei Arten von Diagrammformationen betrachtet werden, obwohl sie in der Regel weniger leicht zu identifizieren sind als die Impulswellen.

Elliott-Wellen Korrekturmuster

ZigZag: Wenn sich die Korrekturwellen in einer Zig-Zag-Formation befinden, ist Welle B im Vergleich zu A und C tendenziell die kürzeste. Sie zeigt steile Kursbewegungen entgegen dem ursprünglichen Trend und kann mehrfach auftreten.

Flat: Die Flat-Formation ist einfacher zu erkennen, da die Wellen typischerweise alle gleich lang sind. Es entsteht ein seitwärts gerichtetes Muster, das die Impulswellen korrigiert.

Dreieck: Dreiecksformationen bestehen aus 5 Unterwellen, wobei jede Seite weiter in 3 Wellen unterteilt ist und somit eine 3-3-3-3-3-3-Struktur bildet. Dies kann eine Kombination komplexer Korrekturen sein, die sowohl Zig-Zag- als auch Flat-Formationen umfassen und entweder konvergierende oder divergierende Trendlinien sind, die sich seitwärts bewegen. Dreiecksformationen sind mit abnehmender Volatilität und abnehmendem Volumen verbunden, und wenn sich die Preisdynamik konsolidiert, kulminieren die oberen und unteren Trendlinien in einem einzigen Punkt.

Korrekturwellen sind bei der Musterbildung im Vergleich zu den Impulswellen viel unvorhersehbarer, da sie absteigend, aufsteigend, expandierend oder symmetrisch sein können.

Testen Sie die Methode der Elliott-Wellen-Analyse risikofrei mit einem Demokonto.

Elliott-Wellen-Fraktale

Jede Welle, sowohl impulsiv als auch korrigierend, kann als ein unabhängiges, sich wiederholendes Muster betrachtet werden. Dieses Muster kann bei der Analyse weiter in eine Reihe von acht kleineren "Unterwellen" – oder Fraktalen – zerlegt werden. Die Fähigkeit, dasselbe Muster in verschiedenen Zeitperioden zu beobachten, macht die Theorie fraktal. Deshalb kann man auch sagen, dass sie die Natur nachbildet. In dieser Theorie wird eine Welle je nach der Zeitperiode bezeichnet, in der sie beobachtet wird:

großer Superzyklus (mehrere Jahrhunderte)

Superzyklus (einige Jahrzehnte)

Zyklus (ein paar Jahre)

Primärwelle (etwa ein Jahr)

Zwischenwelle (einige Monate)

kleine Welle (einige Wochen)

Minutenwelle (ein paar Tage)

Minuette (Stunden)

Subminuette (Minuten)

Wie man mit dem Zählen beginnt

Wo man mit dem Zählen der Elliott-Wellen beginnt, hängt von Ihren Trading-Zielen und Ihrem Analysestand ab. Nach dem Elliott-Wellen-Prinzip folgen auf Impulswellen Korrekturwellen und umgekehrt. Sie erzielen möglicherweise die besten Ergebnisse, wenn Sie am Anfang eines Marktumschwungs beginnen zu zählen, anstatt in der Mitte einer Rallye oder eines Rückgangs. Mit anderen Worten, wenn Sie die Unterwellen einer Korrektur zählen möchten, könnten Sie vom Ende der vorherigen Welle beginnen

Nach der Identifizierung der Bewegungen ist es möglich, eine Long-Position zu eröffnen, wenn die Welle entsteht. An diesem Punkt kann der Stop-Loss-Auftrag am Ursprung der Bewegung positioniert werden, während das Gewinnziel, das sich aus der Korrektur der Bewegung selbst ergibt, darin besteht, auf Bewegung 3 oder 5 innerhalb der Makrowelle anzusteigen.

Durch diese Vorgehensweise kann ein Elliott-Wellen-Trader die Kontrolle über den Preisbereich erlangen, in dem er sich bewegen muss, um der Theorie zu entsprechen, und gleichzeitig den Ausstiegspunkt optimieren. Ebenso bietet die Korrekturphase der Elliott-Wellen die Möglichkeit, Verkaufspositionen zu eröffnen, die von der Welle erreichten Höchstpunkte zu identifizieren oder eine neue Kaufposition einzugehen, genau in dem Moment, in dem die Korrekturwellen enden und der Haupttrend wieder aufgenommen wird.

Regeln der Theorie

Es gibt drei Regeln, die in einem Elliott-Wellen-Muster eingehalten werden müssen:

Welle 2 kann nicht mehr als den Beginn von Welle 1 zurückverfolgen

Welle 3 kann nicht die kürzeste der drei Impulswellen sein

Welle 4 kann das Preisgebiet von Welle 1 nicht überlappen

Es gibt zwar weitere Richtlinien zu diesen Regeln, aber diese sind nicht so streng und können gebrochen werden. Zum Beispiel:

Die Wellen 2 und 4 können häufig von den Fibonacci-Retracement-Levels abprallen

Welle 5 reicht nicht über das Ende von Welle 3 hinaus

Pro und Contra der Elliott-Wellen-Theorie

Elliott fand heraus, dass die Finanzmärkte in erster Linie auf Schwankungen in der Massenpsychologie reagieren. Da die menschliche Psychologie im Laufe der Zeit ein konstanter Faktor ist, müsste die tiefgreifende Natur der Preisbewegungen auch im Laufe der Zeit konstant bleiben. Und wie jede Theorie sollte daher auch diese weiterhin Jahr für Jahr validiert werden.

Obwohl die Elliott-Wellen-Theorie auf dem Papier faszinierend ist, wird sie oft mit der Realität der Finanzmärkte konfrontiert. Dort ist es nicht immer einfach, die Wellen zu zählen, ohne die sehr strengen Regeln der Theorie zu brechen. Daher entscheiden sich einige Anhänger dieser Analysemethode für einen flexibleren Ansatz und eine freiere Interpretation der Preisbewegungen.

Als das Buch "Elliott Wave Principle: Key to Stock Market Profits" von AJ Frost und Robert Prechter veröffentlicht wurde, hatten die Autoren den Aufstieg des Marktes in den 1970er Jahren und seinen Absturz im Jahr 1987 vorhergesagt. Ob dies auf echtes Können oder reines Glück zurückzuführen war, ist schwer zu sagen.

Fazit

Die Elliott-Wellen-Theorie setzt die optimistische und pessimistische Stimmung der Anleger in Beziehung zu den Wellen, die in den Kurscharts zu sehen sind. Diese Wellen werden in fünf "Impulswellen" unterteilt, die in die Richtung des Trends gehen, und drei "Korrekturwellen", die in die entgegengesetzte Richtung gehen. Beim Setzen eines Stop-Loss ist die Elliott-Wellen-Theorie ein nützlicher Rahmen. Anhand der Reihe von Richtlinien kann ein Trader abschätzen, ob und in welchem Umfang ein Preis steigen oder fallen wird. Die Theorie kann auch verwendet werden, um den Markteintritt und -austritt zu identifizieren. Darüber hinaus können Sie die Elliott-Wellen-Theorie als ein Element Ihrer ganzheitlichen Handelsstrategie integrieren und andere technische und fundamentale Analysetechniken nutzen, um Ihre Handelsentscheidungen zu treffen.

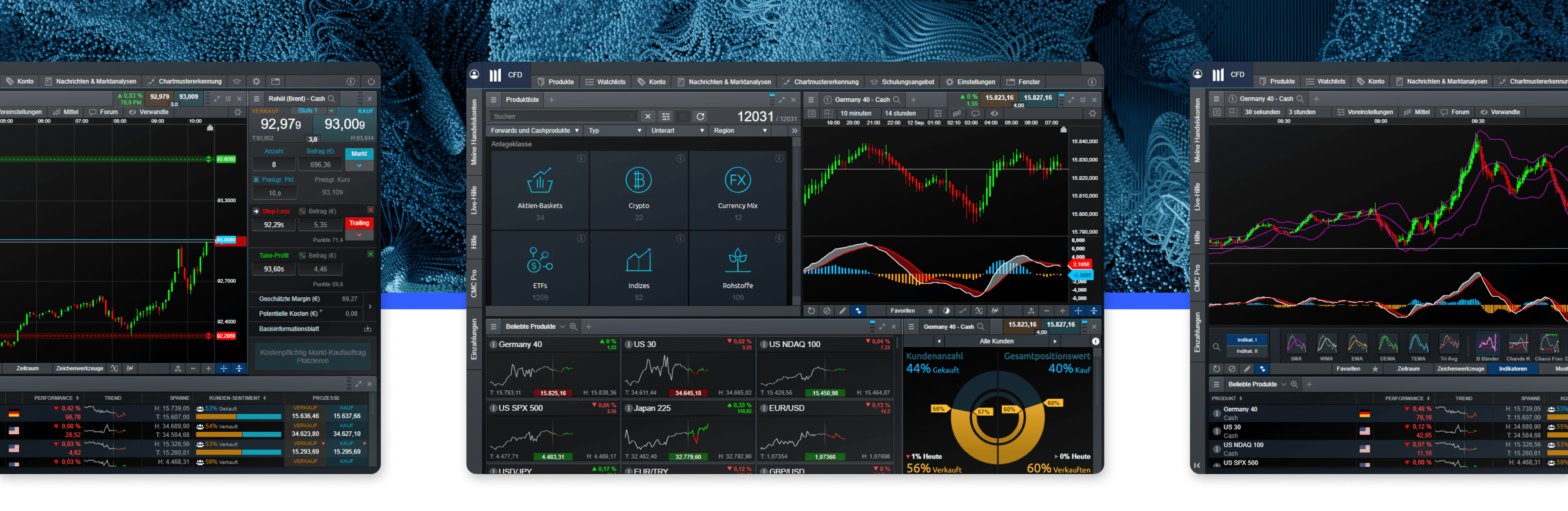

Wie Sie Elliott-Wellen im Trading nutzen können

Sie können Elliott-Wellen auch beim Trading mit CFDs nutzen.

Eröffnen Sie ein Handelskonto. Sie erhalten automatisch Zugang zu einem kostenlosen Demokonto, auf dem Sie die Theorie zunächst mit virtuellem Geld testen können.

Verbessern Sie Ihre Kenntnisse über technische Analysestrategien. Elliott Wave ist auch mit Fibonacci, Dow und anderen technischen Theorien verbunden.

Durchstöbern Sie unsere Auswahl an Handelswerkzeugen, Zeichenwerkzeugen und technischen Mustern, die auf unserer Next Generation Handelsplattform verwendet werden können.

Vergessen Sie nicht die Risikomanagement-Tools. Stop-Loss-Orders sind gängige Instrumente, die dazu beitragen können, Kapitalverluste bei erfolglosen Trades zu minimieren.

Haftungsausschluss: Dieses Informationsmaterial (unabhängig davon, ob es Meinungen wiedergibt oder nicht) dient lediglich der allgemeinen Information. Es stellt keine unabhängige Finanzanalyse und keine Finanz- oder Anlageberatung dar. Es sollte nicht als maßgebliche Entscheidungsgrundlage für eine Anlageentscheidung herangezogen werden. Das Informationsmaterial ist niemals dahingehend zu verstehen, dass CMC Markets den Erwerb oder die Veräußerung bestimmter Finanzinstrumente, einen bestimmten Zeitpunkt für eine Anlageentscheidung oder eine bestimmte Anlagestrategie für eine bestimmte Person empfiehlt oder für geeignet hält. Insbesondere berücksichtigen die Informationen nicht die individuellen Anlageziele oder finanziellen Umstände des einzelnen Investors. Die Informationen wurden nicht in Übereinstimmung mit den gesetzlichen Anforderungen zur Förderung der Unabhängigkeit der Finanzanalyse erstellt und gelten daher als Werbemitteilung. Obwohl CMC Markets nicht ausdrücklich daran gehindert ist, vor der Bereitstellung der Informationen zu handeln, versucht CMC Markets nicht, vor der Verbreitung der Informationen einen Vorteil daraus zu ziehen.