In questa guida discuteremo del perché la gestione del rischio sia fondamentale e ti daremo qualche suggerimento da tenere a mente quando deciderai la tua strategia di trading con i CFD.

La gestione del rischio nel trading

Il trading, sul lungo termine, causa inevitabilmente delle perdite ed è praticamente impossibile che un trader abbia solo e sempre risultati vincenti.

Trovare il giusto equilibrio

IPer avere successo come trader, il valore delle tue perdite potenziali deve avere un senso se confrontato con il potenziale profitto di ogni nuova posizione. Senza un atteggiamento disciplinato di rischio e ricompensa, è facile cadere nella trappola di mantenere posizioni in perdita per troppo tempo. Sperare che le cose migliorino prima di chiudere con una grossa perdita ha poco senso se il tuo obiettivo iniziale era quello di ottenere un piccolo profitto in un breve periodo.

Il profitto sul trading a lungo termine può essere descritto come una combinazione vincente dei seguenti elementi:

È importante combinare questi rapporti e la relazione tra rischio e ricompensa. Ad esempio, molti trader di successo hanno in realtà più negoziazioni perdenti che vincenti, ma riescono a guadagnare perché la dimensione media di ogni perdita è molto più bassa della media dei profitti. Per altri invece il valore dei profitti è moderatamente medio in confronto a quello delle perdite, ma hanno una percentuale relativamente alta di posizioni vincenti.

Perché è importante la gestione del rischio

I trader più esperti sanno che anche le strategie che si sono rivelate redditizie sul lungo termine possono esporre a diversi rischi sul breve-medio termine, come:

Senza una gestione del rischio appropriata, questo tipo di eventi può portare a:

| Perdita ottenuta | Profitto necessario |

|---|---|

| 10% | 11% |

| 15% | 17% |

| CHF | SARON |

| 25% | 33% |

| 30% | 42% |

| 50% | 100% |

| 75% | 300% |

| 90% | 900% |

Esiste, ovviamente, la possibilità che questi scenari si verifichino anche dopo aver utilizzato delle strategie di gestione del rischio. Perdere più del 30% del tuo capitale può portare al gravoso compito di recuperare quanto perso. Dopo grosse perdite, alcuni trader finiscono per esporsi a rischi ancora maggiori e questo porta a difficoltà ancora più profonde.

Per ottenere i vantaggi di una strategia vincente sul lungo termine è necessario essere nella posizione di continuare a negoziare. Con una gestione del rischio debole, un grande e inevitabile movimento del mercato o una sequenza ravvicinata di perdite potrebbero bloccare la tua attività. In quanto trader, non puoi evitare i rischi, ma è importante riuscire a preservare il capitale per poter ottenere dei profitti.

Un approccio al trading con una buona gestione del rischio consiste nel riconoscere il fatto che stai prendendo dei rischi, ma che è necessario limitarli nel breve termine per poter massimizzare le opportunità sul lungo termine. La mancanza di gestione del rischio è una delle più comuni cause di fallimento.

Il trading in marginazione è una spada a doppio taglio.

Il trading in marginazione è una spada a doppio taglio, poiché amplifica sia le perdite che i profitti potenziali. Per questo è molto importante limitare l'esposizione ai movimenti di un mercato avverso o a serie di perdite più elevate del solito.

Le regole della gestione del rischio possono a volte ridurre i profitti sul medio-lungo termine. La tentazione di abbandonare una prudente gestione del rischio è spesso grande dopo un periodo di successi, ma è importante ricordare che basta una singola negoziazione in queste circostanze per perdere tutto ciò che hai vinto fino a quel momento e anche di più. Capita spesso che dopo molte negoziazioni vincenti su posizioni di piccole dimensioni, si perda inevitabilmente non appena si decide di negoziare su posizioni più grandi.

Un approccio al trading coerente e controllato ha più possibilità di successo sul lungo termine. Riempire gradualmente il tuo conto lasciandovi i profitti e prudentemente aumentando le posizioni in linea con l'aumento del tuo capitale costituisce un metodo migliore per giungere al successo, piuttosto che negoziare troppo sul breve termine.

Una buona gestione del rischio può inoltre migliorare la qualità delle tue decisioni, influendo sul tuo approccio psicologico al mercato. Trovarsi in un ciclo di eccessiva fiducia e poi eccessiva prudenza è un problema molto comune a tanti trader. Fare trading senza gestione del rischio può causare questo tipo di problemi. (Per saperne di più sulla psicologia del trading.)

La gestione del rischio richiede di limitare le tue posizioni in modo che se si verificano grandi movimenti del mercato o lunghe serie di perdite, le perdite totali rimangano qualcosa di gestibile. Serve anche a mantenere intatta una parte del tuo capitale per riprenderti dalle perdite con negoziazioni redditizie, entro un periodo ragionevole.

Regole della gestione del rischio

apere che la tua negoziazione è protetta da delle buone regole di gestione del rischio può aiutarti ad evitare il ciclo di euforia e paura che spesso porta a decisioni sconsiderate. Una buona gestione del rischio consente di guardare i mercati in modo obiettivo e seguirne il flusso, sicuro di aver preso le precauzioni necessarie per limitare il rischio di una grossa perdita.

Limita il tuo capitale di trading

La prima cosa da decidere è quanto capitale dedicare alla negoziazione.

Molte persone sono investitori e trader allo stesso tempo. Ad esempio, puoi mantenere asset sul lungo termine come azioni. Negoziare solitamente significa acquistare e vendere cercando un profitto che derivi dal cambiamento di prezzo su un periodo relativamente breve. Investire invece comporta il mantenimento di un asset per guadagnare su un periodo spesso lungo. Può essere una buona idea quella di pianificare, finanziare e condurre investimenti e trading in modo separato, poiché ogni attività implica approcci diversi alla strategia e alla gestione del rischio.

Alcuni fattori da considerare includono:

La conservazione del patrimonio dovrebbe essere un fattore chiave da tenere in considerazione. È meglio limitare il capitale di trading ad una cifra che ci si può permettere di perdere se le cose dovessero andare male. Come discusso in precedenza, questo approccio può permettere di negoziare senza sentire troppa pressione e di conseguenza migliorare il proprio processo decisionale.

Testa il tuo stress

Una tecnica utile per decidere quanto capitale e rischio dedicare alla negoziazione è quello di testare il proprio livello di stress. Calcola la peggior perdita che ti possa capitare a causa di un movimento del mercato oppure una lunga serie di perdite quando hai il massimo delle posizioni aperte.

Decidi se puoi permetterti tale perdita e se puoi sopportarla emotivamente, ricordandoti sempre che è possibile perdere un importo maggiore dell'investimento iniziale. Limita le tue posizioni di trading a qualcosa che puoi gestire in queste circostanze. Assicurati anche di avere fondi liquidi disponibili per supportare le tue attività di trading previste. Anche se ti senti tranquillo con il rischio totale che ti stai assumendo, è comunque meglio assicurarsi di avere abbastanza fondi nel conto, o comunque fondi disponibili con un breve preavviso, per supportare le tue attività di trading in qualsiasi momento.

Infine, se sei nuovo nel mondo del trading, può essere una scelta prudente quella di iniziare con somme relativamente piccole e pianificare di aumentare la tua attività una volta che avrai sviluppato un po' di esperienza e avrai accumulato qualche successo.

Utilizza sempre un Ordine Stop Loss

Una negoziazione di successo comporta un equilibrio tra rischio e ricompensa. I buoni trader sanno sempre quando bloccare una perdita, ancor prima di inserire una negoziazione.

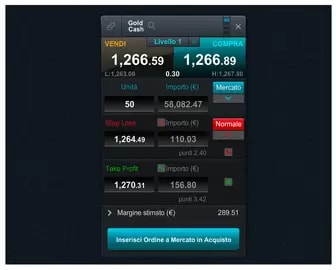

La nostra piattaforma di trading Next Generation è creata per aiutarti a scegliere il miglior approccio rischio/ricompensa nel trading. Puoi inserire un Ordine Stop Loss o con Stop Loss Garantito quando apri una nuova posizione. Gli Ordini Stop Loss vengono utilizzati per uscire da una posizione subito dopo che il prezzo si è mosso nella direzione opposta alla tua posizione.

Un ordine sell stop è utilizzato quando si apre una negoziazione d'acquisto e si va long sul mercato. Un ordine sell stop può essere impostato solo a un livello che si trova sotto al prezzo attuale del mercato. Se il mercato crolla fino al prezzo stop indicato, l'ordine diventa un ordine a mercato da vendere al prossimo prezzo disponibile.

Gli ordini stop sono spesso chiamati Ordini Stop Loss, ma possono anche essere utilizzati per bloccare un profitto. Ad esempio, una strategia comune è quella di spostare l'ordine stop sell più in alto quando il mercato si muove verso l'alto. Questo può essere gestito facilmente applicando la funzione di Trailing stop loss. Un ordine buy stop è utilizzato quando si apre una negoziazione di vendita e si va short sul mercato. Un ordine buy stop può essere impostato a un livello che si trova sopra al prezzo attuale del mercato. Se il mercato sale fino al prezzo stop indicato, l'ordine diventa un ordine a mercato da acquistare al prossimo prezzo disponibile.

Slippage

È importante sapere che gli stop possono essere eseguiti ad un prezzo peggiore rispetto al livello impostato nell'ordine. Qualunque differenza tra il prezzo di esecuzione e il livello stop è chiamato slippage. Il rischio di slippage consiste nel fatto che un Ordine Stop Loss non può garantire che la tua perdita sia limitata ad una certa somma. Offriamo però degli Ordini con Stop Loss Garantito, (OSLG), che sono uno strumento efficace per salvaguardare le negoziazioni contro qualsiasi fenomeno di slippage o gap durante periodi di elevata volatilità. Gli OSLG sono simili agli Ordini Stop Loss regolari, ma, con il pagamento di un premio, garantiscono la chiusura di una posizione ad un prezzo specifico. Se l'OSLG non viene attivato sulla tua negoziazione, te lo rimborsiamo completamente. Scopri di più sui nostri tipi di ordine ed esecuzione.

Da cosa è causato lo slippage?

Un motivo comune per cui si verifica lo slippage è che si crea un salto di prezzo (gap) quando accade un avvenimento importante. Ad esempio, puoi impostare uno Stop Loss a $10,00 sui CFD dell'azienda XYZ quando stanno negoziando a $10,50. Se l'azienda XYZ annuncia un calo dei profitti e il prezzo scende fino a $9,50 prima di una nuova negoziazione, il tuo Ordine Stop Loss sarà eseguito perché il prezzo è sceso sotto a $10,00. Diventa allora un ordine a mercato e viene venduto al prossimo prezzo disponibile. Se il primo prezzo a cui il tuo volume può essere eseguito è $9,48, il tuo ordine di vendita sarà eseguito a quel prezzo. In questo caso, si verificherebbe uno slippage di 52 centesimi per CFD.

Lo slippage è particolarmente comune nelle Azioni perché il mercato chiude durante la notte. Non è per niente insolito per le azioni aprire ad un prezzo un po' più alto o più basso rispetto al giorno prima, il che causa facilmente il fenomeno di slippage. Lo slippage può anche verificarsi quando non c'è abbastanza volume per eseguire il tuo ordine stop al prezzo indicato.

Anche se gli Ordini Stop Loss possono a volte essere soggetti allo slippage, sono strumenti di gestione del rischio imprescindibili. Per la gestione del rischio è buona abitudine avere un Ordine Stop Loss per ogni posizione aperta. È meglio impostare un Ordine Stop Loss nel momento in cui si apre una negoziazione.

I vantaggi degli Ordini Stop Loss

Nel grafico qui sopra, che rappresenta il cross valutario EURUSD, la media mobile è allo stesso livello delle resistenza precedente, che ora forma un potenziale livello di supporto.

Utilizza la misurazione della posizione a percentuale fissa

Decidere dove inserire gli Ordini Stop Loss è un elemento importante della tua strategia di trading. Un approccio comune è quello di inserire gli Ordini Stop Loss nel primo posto in cui si può dire che la tua strategia abbia fallito.

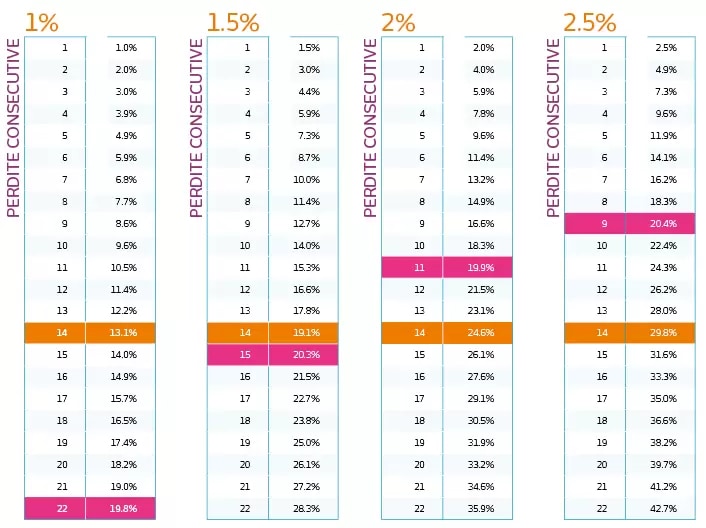

Il misuramento di posizione a percentuale fissa prevede il calcolo della dimensione della posizione su ogni nuova negoziazione, in modo che la perdita al livello iniziale di Stop Loss sia uguale alla percentuale fissa dei fondi nel tuo conto, come 1% o 2%.

Ad esempio, un trader con €10.000 nel conto può impostare la dimensione di ogni nuova posizione, in modo che la perdita all'Ordine Stop Loss iniziale non superi 2% del capitale, o €200.

La nostra piattaforma di trading calcola la potenziale perdita approssimativa nel caso in cui il prezzo scendesse sotto al livello di stop impostato.

La misurazione della posizione a percentuale fissa presenta alcuni vantaggi:

Uno degli aspetti da considerare nell'impostazione della percentuale della dimensione della tua posizione è quanto sei disposto a perdere del tuo capitale dopo una lunga serie di perdite consecutive. Impostando l'1%, perderesti 13% del tuo capitale dopo 14 perdite consecutive. Impostando il 2%, perderesti 25% del tuo capitale dopo 14 perdite consecutive.

Come utilizzare diverse percentuali di dimensione di posizione può influenzare il tuo capitale

Come utilizzare diverse percentuali di dimensione di posizione può influenzare il tuo capitale

Questa regola serve a difendere il tuo capitale se hai delle posizioni aperte quando nel mercato si verifica un avvenimento sfavorevole.

Ad esempio, i trader che utilizzano una misurazione a percentuale fissa di 1,5% si impongono che non avranno più di 10 o 15 posizioni aperte nello stesso momento. Supponendo che non vi sia slippage, questo significa che, se dovessero perdere su tutte le posizioni, la loro perdita non sarebbe più del 15% o 22,5% del capitale di trading. Sta a te decidere di impostare il limite che pensi sia più appropriato alle circostanze e al tuo trading.

Come discusso, le posizioni su CFD Azionari possono essere più vulnerabili degli altri mercati per quanto riguarda il gap attraverso i livelli di Stop Loss, perché chiudono durante la notte. Per gestire il rischio, può valere la pena avere un limite sul valore totale delle posizioni CFD nette long o short di un'azienda che detieni allo stesso tempo.

Ad esempio, se limiti il valore totale di una posizione azionaria CFD netta long a 300% dei fondi presenti nel tuo conto, un calo del 7% di tutte le posizioni durante la notte limiterebbe la tua perdita al 21% dei fondi presenti nel tuo conto. Un limite del 200% significa che perderesti 20% del tuo capitale se tutte le posizioni calassero del 10% durante la notte.

Imposta un limite più alto sulle posizioni che hai aperto su strumenti strettamente connessi.

La diversificazione è importante tanto per i trader quanto per gli investitori. È fondamentale non tenere tutte le uova nello stesso paniere.

Potresti prendere in considerazione di avere non più di due posizioni nette long o short su strumenti strettamente connessi. Le posizioni nette long si riferiscono alla differenza tra il totale delle tue posizioni long e il totale di quelle short; ad esempio, sei posizioni long e quattro short indicano che avrai due posizioni nette long.

Esempi di strumenti strettamente connessi sono:

Imposta un limite più alto sulle perdite totali derivanti da un'unica strategia

I trader a volte tendono a utilizzare diverse strategie. Vale la pena eliminare alcune regole se ti fanno perdere troppo capitale.

Un approccio utile può essere quello di impostare limiti più bassi per nuove strategie, restando più tolleranti invece con una strategia provata con successo sul lungo periodo, il cui storico del rischio ti è più familiare e include delle perdite consecutive e uno slippage su uno Stop Loss.

CMC Markets è un fornitore di servizi di sola esecuzione. Queste informazioni (che contengano o meno opinioni) hanno solo scopo informativo e non tengono conto delle circostanze o degli obiettivi personali dell'utente. Nessuna delle informazioni contenute in questo documento è (o dovrebbe essere considerata) una consulenza finanziaria, di investimento o di altro tipo su cui si può fare affidamento. Nulla nei documenti costituisce una raccomandazione da parte di CMC Markets o dell'autore secondo cui un particolare investimento, titolo, transazione o strategia d'investimento sia adatto a una particolare persona. I materiali non sono stati preparati in conformità con i requisiti di legge volti a promuovere l'indipendenza della ricerca di mercato degli investimenti. Sebbene non sia espressamente vietato a noi trattare prima di fornire questo materiale, non cerchiamo di trarne profitto prima della sua diffusione.