Sektory giełdowe to grupa kategorii, w których spółki i ich akcje są sortowane na bazie podstawowego charakteru ich działalności. Opracowany przez S&P Global i Morgan Stanley Capital International (MSCI) Globalny Standard Klasyfikacji Branżowej (GICS) zawiera 11 oficjalnych branż giełdowych.

11 sektorów giełdowych: jak osiągnąć ekspozycję na każdym z nich

Zrozumienie charakterystyki poszczególnych sektorów rynku giełdowego może pomóc inwestorowi zarówno w rozłożeniu ryzyka, jak również w podejmowaniu bardziej świadomych decyzji. W tym artykule dowiesz się jak uzyskać ekspozycję na poszczególne sektory i poznasz czynniki, które nimi sterują.

Czym są sektory giełdowe?

Dlaczego warto inwestować w sektory giełdowe?

Trading sektorowy umożliwia inwestorom uzyskanie ekspozycji na konkretne branże, w przypadku których oczekuje się, że konkretna zmiana w trendach gospodarczych pozytywnie wpłynie na ich wyniki. Inwestowanie w sektory giełdowe, a nie w pojedyncze spółki, może zmniejszyć ryzyko całkowitego niepowodzenia inwestycji, ponieważ jest ono rozłożone na wiele spółek.

W CMC Markets oferujemy obecnie unikalne koszyki akcji sektorowych, które obejmują szeroki zakres kategorii tematycznych, dzięki czemu można uzyskać dostęp do wielu akcji za pomocą jednej pozycji przy użyciu kontraktów CFD. Trading na naszych koszykach akcji jest formą inwestowania tematycznego, które daje Ci dostęp do pożądanych sektorów rynkowych.

Przeprowadzaj transakcje CFD na koszykach akcji dostępnych w CMC Markets. Masz możliwość ekspozycji na różne sektory rynków, od spółek związanych z technologią 5G, do branży energii odnawialnej.

Lista sektorów na rynku giełdowym

1. Sektor IT

Technologia informacyjna (IT) to sektor zajmujący się tworzeniem i rozpowszechnianiem technologii związanych z danymi i innymi formami informacji. Sektor IT obejmuje wiele dużych firm o ugruntowanej pozycji, ale ze względu na jego wysoce innowacyjny charakter, jest w nim także wiele nowszych firm, nastawionych na rozwój.

Obejmuje on trzy główne grupy branżowe:

- Oprogramowanie i usługi. Przykładami są Salesforce [CRM] i Microsoft [MSFT]

- Sprzęt komputerowy i wyposażenie. Przykłady obejmują Apple [AAPL] i Intel [INTC]

- Półprzewodniki i sprzęt półprzewodnikowy. Przykłady to: Nvidia [NVDA] i Taiwan Semiconductor Manufacturing Company [TSM]

Najprostszym sposobem na rozróżnienie tych branż jest zdefiniowanie oprogramowania i usług jako wszystkich produktów i działalności związanych z komputerami, które nie obejmują produktów fizycznych, takich jak edytory tekstu, czy usługi konsultingowe w zakresie IT. Firmy specjalizujące się w takich dziedzinach, jak przetwarzanie w chmurze, analiza danych i uczenie maszynowe/sztuczna inteligencja (AI), będą zazwyczaj zaliczane do kategorii oprogramowania i usług.

Sprzęt komputerowy i wyposażenie obejmuje producentów komputerów, telefonów, urządzeń sieciowych i różnych innych produktów fizycznych (oprócz półprzewodników) związanych z produkcją i użytkowaniem komputerów oraz powiązanych technologii wymiany informacji.

Firmy zajmujące się produkcją półprzewodników są klasyfikowane w branży półprzewodników i sprzętu półprzewodnikowego.

Inwestorzy i traderzy mogą wybrać fundusze ETF koncentrujące się na określonych obszarach sektora IT, aby uzyskać szeroką ekspozycję na różne elementy tej dużej i zróżnicowanej przestrzeni. Na przykład Vanguard Information Technology ETF pzapewnia ekspozycję na niektóre z największych globalnych spółek IT, podczas gdy Global X MSCI China Information Technology ETF zapewnia wyspecjalizowaną ekspozycję na chiński sektor IT.

Alternatywnie, nasz koszyk akcji Big Tech ooferuje ekspozycję na wiele największych firm w sektorze IT, w tym Microsoft, Facebook i Apple. Podobnie koszyk akcji SaaS (Software as a Service) zapewnia ekspozycję na spółki zaangażowane w cloud computing i powiązane technologie, w tym Zoom, HubSpot i Salesforce.

Akcje spółek z branży IT zwykle charakteryzują się dużymi premiami uwzględnionymi w ich wycenie (odzwierciedlającymi perspektywy wzrostu firm rozpoczynających działalność, takich jak Palantir lub wszechobecność firm o ugruntowanej pozycji, takich jak Microsoft). Wiąże się to jednak z ryzykiem, że wiele akcji spółek technologicznych może być nadmiernie rozdmuchanych, a nierentowne firmy rosną do momentu, gdy rynek się z nich nie wycofa. Dodatkowo, szybkie cykle starzenia się wielu technologii mogą zwiększać zmienność akcji informatycznych.

2. Sektor finansowy

Firmy z sektora finansowego zajmują się przechowywaniem i obrotem pieniędzmi oraz innymi aktywami finansowymi. Można je podzielić na następujące branże:

- Banki. Przykładami są JPMorgan Chase [JPM] i Lloyds Banking [LLOY]

- Finanse zdywersyfikowane. Obejmuje takie branże jak finanse konsumenckie, fundusze hipoteczne, fundusze inwestycyjne nieruchomości (REITs) i rynki kapitałowe.

- Ubezpieczenia. Obejmuje wszystkie formy ubezpieczeń, takie jak ubezpieczenia zdrowotne, na życie, majątkowe i reasekuracyjne. Przykładem mogą być należące do Warrena Buffetta Berkshire Hathaway [BRK] i Allianz [ALV]

Ze względu na znaczną część sektora finansowego przypadającą na banki, stopy procentowe i polityka banków centralnych są najważniejszymi czynnikami zmieniającymi rynek w tym sektorze. Niskie stopy procentowe zachęcają osoby prywatne i firmy do pożyczania pieniędzy, co zwiększa przychody sektora finansowego. Ponieważ ich podstawowa działalność polega na udzielaniu pożyczek i inwestowaniu w inne sektory, wyniki spółek finansowych są zazwyczaj uzależnione od wyników innych sektorów i ogólnej kondycji gospodarki.

Inwestorzy mogą uzyskać ekspozycję na regionalne branże bankowe poprzez kontrakty CFD - na przykład na banki brytyjskie lub amerykańskie - korzystając z naszych koszyków akcji. Alternatywnie, fundusze ETF, takie jak Financial Select Sector SPDR Fund, zapewniają ekspozycję na szeroki zakres instytucji finansowych.

3. Sektor opieki zdrowotnej

W skład sektora opieki zdrowotnej wchodzą dwie branże:

- Sprzęt i usługi dla służby zdrowia oraz farmaceutyki. Przykładami są Cardinal Health [CAH] i GlaxoSmithKline [GSK]

- Biotechnologia i “life sciences”. Przykładami są Bristol Myers Squibb [BMY] i Novo Nordisk [NOVO]

Sektor sprzętu i usług dla służby zdrowia obejmuje firmy specjalizujące się w produkcji sprzętu i materiałów dla służby zdrowia; firmy, które świadczą lub dystrybuują usługi i obiekty dla służby zdrowia; oraz firmy zajmujące się opracowywaniem technologii dla służby zdrowia.

Firmy farmaceutyczne, biotechnologiczne i zajmujące się naukami przyrodniczymi obejmują spółki opracowujące technologie biologiczne, takie jak edytowanie genów; firmy farmaceutyczne specjalizujące się w lekach, szczepionkach i innych metodach leczenia oraz firmy zajmujące się narzędziami i usługami z zakresu nauk przyrodniczych.

Wybuch ognisk chorób zakaźnych, takich jak pandemia koronawirusa, może mieć stymulujący wpływ na sektor opieki zdrowotnej poprzez zwiększenie inwestycji w badania i rozwój oraz wzrost popytu na leczenie. Moderna [MRNA], BioNTech [BNTX] i Pfizer [PFE] to firmy, które skorzystały w czasie pandemii.

Innymi pozytywnymi czynnikami wpływającymi na rynek w sektorze opieki zdrowotnej są starzejące się społeczeństwa i rosnąca średnia długość życia osób cierpiących na choroby przewlekłe, chociaż systemy opieki zdrowotnej oparte na zasadzie jednego płatnika, takie jak Medicare, stanowią przeszkodę.

Fundusze ETF koncentrujące się na genomice, takie jak ARK Genomic Revolution ETF, oferują inwestorom ekspozycję na branżę biotechnologiczną, podczas gdy Vanguard Health Care ETF oferuje szeroką ekspozycję na cały sektor.

4. Sektor podstawowych produktów konsumpcyjnych

Sektor dóbr konsumpcyjnych obejmuje firmy produkujące lub sprzedające dobra, które każdy potrzebuje i nabywa, niezależnie od swojej sytuacji finansowej. Obejmuje on takie branże, jak:

- Żywność, napoje i tytoń. Przykładami są Nestlé [NESN] i PepsiCo [PEP]

- Handel detaliczny artykułami spożywczymi i podstawowymi. Przykłady obejmują Walmart [WMT] i Costco [COST]

- Artykuły gospodarstwa domowego i produkty osobiste. Przykłady obejmują Procter & Gamble [PG] i Unilever [ULVR]

Ponieważ produkty te są uważane za dobra pierwszej potrzeby, popyt na nie utrzymuje się na stałym poziomie przez cały rok, a czynniki rynkowe nie mają na nie wpływu. W związku z tym sektor dóbr konsumpcyjnych jest często popularnym wyborem w czasie recesji oraz wśród inwestorów poszukujących bezpiecznych zysków i dywidend o minimalnej zmienności.

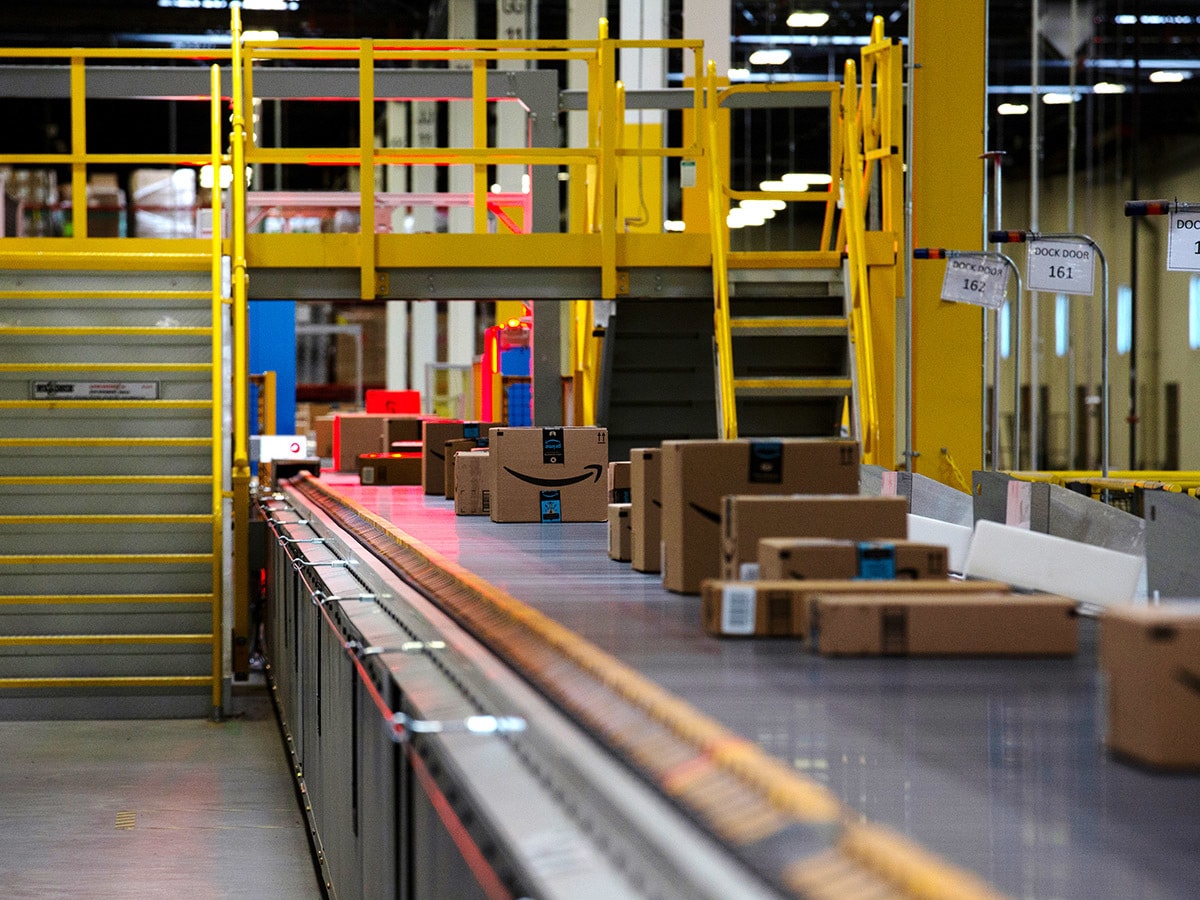

Firmy specjalizujące się w produkcji podstawowych dóbr konsumpcyjnych muszą jednak stawić czoła silnej konkurencji cenowej, w związku z czym znajdują się pod stałą presją minimalizowania kosztów poprzez maksymalne unowocześnianie swojej działalności (np. wprowadzenie kas samoobsługowych w supermarketach jest odpowiedzią na potrzebę minimalizacji kosztów personelu).

Fidelity MSCI Consumer Staples Index ETF oferuje inwestorom i podmiotom gospodarczym ekspozycję na sektor Consumer Staples poprzez śledzenie wyników indeksu MSCI USA IMI Consumer Staples Index. Alternatywnie, fundusz iShares US Consumer Goods ETF oferuje ekspozycję na sektor Consumer Staples i Consumer Discretionary w USA.

5. Sektor dóbr luksusowych

Sektor dóbr luksusowych od sektora produktów podstawowych odróżnia sytuacja finansowych klientów. Ekonomiści określają to mianem elastyczności cenowej popytu.

Sektor obejmuje:

- Samochody i części samochodowe. Przykładem są producenci samochodów luksusowych, tacy jak Tesla [TSLA] i Porsche [PAH3]

- Dobra konsumpcyjne i odzież. Przykład: iRobot [IRBT]

- Usługi konsumenckie (takie jak hotele i restauracje). Przykład: Starbucks [SBUX]

- Handel detaliczny (z wyłączeniem żywności i artykułów podstawowych). Te towary nie są niezbędne, ale są bardzo pożądane przez konsumentów o wystarczającej sile nabywczej

W przeciwieństwie do sektora dóbr konsumpcyjnych, sektor dóbr luksusowych cieszy się większym popytem w okresach wzrostu gospodarczego, kiedy konsumenci dysponują większymi dochodami. PKB i zaufanie konsumentów to dwa kluczowe wskaźniki gotowości konsumentów do wydawania pieniędzy na rzeczy nieistotne, w przeciwieństwie do oszczędzania.

Nasz koszyk akcji Dobra Luksusowe ooferuje inwestorom i traderom ekspozycję na spółki specjalizujące się w produktach z segmentu dóbr luksusowych. Alternatywą są fundusze ETF dedykowane temu sektorowi, takie jak Consumer Discretionary Select Sector SPDR Fund.

6. Sektor usług komunikacyjnych

Jest to stosunkowo nowy sektor GICS i obejmuje dwie branże, które zarówno utrzymują kontakty międzyludzkie, jak i przekazują informacje:

- Usługi telekomunikacyjne. Przykładami są AT&T [T] i Verizon Communications [VZ]

- Media i rozrywka. Przykłady obejmują firmę macierzystą Google Alphabet [GOOGL] i Netflix [NFLX]

Branża usług telekomunikacyjnych obejmuje firmy świadczące bezprzewodowe i zdywersyfikowane usługi telekomunikacyjne - przede wszystkim dostawców sieci telefonicznych i internetowych.

Branża związana z mediami i rozrywką obejmuje firmy reklamowe, nadawcze, kablowe i satelitarne, a także wydawnicze.

Sektor usług komunikacyjnych powstał poprzez przeklasyfikowanie niektórych spółek, które wcześniej należały do sektora IT lub dóbr luksusowych i połączenie ich z istniejącym wcześniej sektorem telekomunikacji.

Inwestorzy poszukujący ekspozycji na sektor usług komunikacyjnych mogą wybrać fundusze ETF, takie jak Vanguard Communication Services ETF. Specjalistyczne koszyki akcji, takie jak Social Media, Streaming czy 5G, oferują ekspozycję na branże wchodzące w skład sektora.

Podczas gdy poszczególne akcje sektora usług komunikacyjnych mogą być zmienne, sektor jako całość doświadcza trwałego wzrostu, a jego akcje okazjonalnie wykazują zarówno cechy wzrostu, jak i wartości.

7. Sektor nieruchomości

Sektor nieruchomości obejmuje dwie branże:

- Fundusze powiernicze inwestujące w nieruchomości (Real Estate Investment Trusts - REIT). Działają one podobnie do funduszy inwestycyjnych jako pule, do których inwestorzy mogą wnosić środki na inwestycje w nieruchomości. Przykładami są American Tower [AMT] i Hammerson [HMSO]

- Deweloperzy i zarządcy projektów nieruchomościowych. Przykłady obejmują CBRE Group [CBRE] i Brookfield Asset Management [BAM]

Nieruchomości były historycznie uważane za jedną z najbezpieczniejszych inwestycji. Ceny domów mają tendencję do stałego wzrostu w długich okresach czasu. Okresy recesji, takie jak kryzys finansowy z 2008 r., zwykle obniżają ceny domów, ale ich skutki są krótkotrwałe, a ceny domów następnie kontynuują tendencję wzrostową. Na przykład do 2013 roku ceny domów w USA powróciły do poziomu sprzed kryzysu.

Niskie stopy procentowe mogą być szczególnie pozytywnym czynnikiem zmieniającym rynek w tym sektorze, ponieważ zachęcają potencjalnych nabywców domów do zaciągania kredytów i wydawania większych kwot na zakup nieruchomości.

Sposobem na uzyskanie ekspozycji na sektor nieruchomości mogą być REIT-y. Alternatywnie inwestorzy mogą wybrać wyspecjalizowane fundusze ETF, takie jak iShares Developed Markets Property Yield UCITS ETF lub Real Estate Select Sector SPDR Fund.

Nasza platforma mobilna zapewnia dostęp do kwotowań w czasie rzeczywistym, wykresów wraz z pakietem wskaźników oraz kalendarium rynkowego i alertów z opcją push.

8. Sektor użyteczności publicznej

Do sektora użyteczności publicznej zalicza się pięć branż, z których każda odpowiada innemu rodzajowi usług świadczonych na rzecz klientów. Są to:

- Przedsiębiorstwa energetyczne, takie jak Tokyo Electric Power [9501]

- Przedsiębiorstwa gazownicze, takie jak Centrica [CNA]

- Przedsiębiorstwa wodociągowe, takie jak Severn Trent [SVT]

- Niezależni producenci energii elektrycznej i odnawialnej, np. NextEra Energy [NEE]

- Przedsiębiorstwa wielozakładowe, takie jak Engie [ENGI]

Sektor ten nie obejmuje producentów tradycyjnych paliw kopalnych, takich jak spółki naftowe i gazowe. Wiele przedsiębiorstw specjalizuje się w związku z położeniem geograficznym i/lub rodzajem dostarczanych usług komunalnych (np. Duke Energy w południowo-wschodnich Stanach Zjednoczonych lub Canadian Solar).

Przedsiębiorstwa użyteczności publicznej są zazwyczaj silnie regulowane. Podobnie jak sektor podstawowych dóbr konsumpcyjnych, generują one stałe zyski niezależnie od czynników zmieniających rynek i jako takie mogą być wykorzystywane do ochrony portfela przed spowolnieniem gospodarczym. W tym sensie spółki użyteczności publicznej należą do grupy “value stocks”, chociaż obecne trendy w kierunku czystej energii również dają temu sektorowi znaczny potencjał wzrostu.

Inwestorzy mogą uzyskać dostęp do sektora energii odnawialnej poprzez nasz koszyk akcji Renewable Energy lub alternatywnie, fundusze ETF inwestujące w energię odnawialną, takie jak iShares S&P 500 Utilities Sector UCITS ETF, które oferują szeroką ekspozycję na ten sektor.

9. Sektor energetyczny

Podczas gdy odnawialne formy wytwarzania energii elektrycznej są zaliczane do sektora użyteczności publicznej, sektor energetyczny obejmuje wszystkie inne formy produkcji energii - w szczególności ropę naftową, gaz ziemny i węgiel.

Dwie branże wchodzące w jego skład obejmują firmy specjalizujące się w narzędziach niezbędnych do wydobycia tych zasobów oraz firmy zajmujące się wydobyciem, w tym:

- Urządzenia i usługi dla energetyki. Przykładami są Baker Hughes [BKR] i Natural Gas Services Group [NGS]

- Ropa naftowa, gaz i paliwa eksploatacyjne. Przykłady obejmują ExxonMobil [XOM] i Royal Dutch Shell [RDS]

Wiele dużych firm energetycznych, takich jak BP i Equinor, rozszerza swoją działalność na sektor energii odnawialnej. Takie zintegrowane spółki energetyczne są zaliczane do sektora energetycznego.

Ceny ropy naftowej mają duży wpływ na wyniki spółek energetycznych, choć dzieje się to w różny sposób. Producenci ropy naftowej osiągają dobre wyniki w okresach, gdy jej cena jest wysoka, natomiast rafinerie ropy naftowej zyskują, gdy ceny ropy są niższe. Zmienność cen ropy naftowej może sprawić, że akcje spółek energetycznych staną się atrakcyjne dla spekulantów. Zapotrzebowanie na paliwa kopalne spadło w ostatnich latach dzięki rosnącemu popytowi na energię odnawialną oraz skutkom pandemii koronawirusów.

Nasz koszyk akcji Ropa i Gaz oferuje inwestorom dogodną ekspozycję na sektor energetyczny, podobnie jak wyspecjalizowane fundusze ETF, takie jak Energy Select Sector SPDR Fund.

10. Sektor przemysłowy

Przemysł to szeroki sektor obejmujący wszystko od linii lotniczych po firmy zbrojeniowe. Trzy branże wchodzące w jego skład zawierają po 14 podsektorów:

- Dobra materialne, np. Caterpillar [CAT]

- Usługi komercyjne i profesjonalne, np. Lockheed Martin [LMT]

- Transport, np. United Parcel Service [UPS]

Spółki przemysłowe zwykle osiągają dobre wyniki w okresach wzrostu gospodarczego, a słabe w czasie recesji. Biorąc jednak pod uwagę, jak szeroko wyspecjalizowane są poszczególne spółki w tym sektorze, często zdarzają się wyjątki od tej ogólnej reguły.

Fundusze ETF, takie jak Vanguard Industrials ETF, oferują inwestorom ekspozycję na cały sektor.

11. Sektor materiałów

W sektorze materiałów znajdują się firmy specjalizujące się w:

- Metale i górnictwo,, np. Glencore [GLEN]

- Chemikalia, np. DuPont [DD]

- Materiały Budowlane, np. Saint Gobain [COD]

- Papier i produkty leśne, np. Kimberly-Clark [KMB]

- Kontenery i opakowania, np. Krones [KRN]

Firmy działające w tym sektorze wydobywają i przetwarzają surowce, a następnie sprzedają je wszystkim innym sektorom przemysłu. W związku z tym czynniki wpływające na rynek po stronie popytu są szczególnie ściśle powiązane z wynikami całej gospodarki.

Dostęp do sektora związanego z wydobyciem złota można uzyskać poprzez nasz koszyk akcji Złoto USA, , natomiast fundusz iShares Global Materials ETF oferuje ekspozycję na cały sektor.

CMC Markets świadczy usługi na zasadzie wyłącznie realizacji zleceń (execution only). Prezentowany materiał (niezależnie od tego, czy zawiera jakiekolwiek opinie) ma charakter informacyjny i nie uwzględnia osobistych okoliczności ani celów. Żadna informacja w tym materiale nie jest, ani nie powinna być uważana, za poradę finansową, inwestycyjną lub inną poradę, na której należy polegać przy podejmowaniu decyzji. Żadna z opinii wyrażonych w materiale nie stanowi rekomendacji CMC Markets lub autora materiału, że jakakolwiek inwestycja, instrument, strategia transakcyjna lub inwestycyjna, jest odpowiednia dla konkretnej osoby. Materiał nie został przygotowany zgodnie z wymogami prawnymi zapewniającymi niezależność badań inwestycyjnych. CMC Markets nie podlega żadnym zakazom w zakresie rozpowszechniania tego materiału, jednak nie wykorzystuje zawartych w nim informacji przed jego publikacją.