Inwestorzy korzystający z analizy technicznej wykorzystują szereg narzędzi wspomagających ten proces. Niektóre narzędzia wskazują, jaki jest obecny trend, inne mogą być pomocne w identyfikacji jego zwrotu. Do narzędzi tych można zaliczyć formacje, ale również wskaźniki i oscylatory. Aby móc je wfektywnie wykorzystać, w pierwszej kolejności należy zrozumieć czy jest trend.

Rozpoznawanie trendów oraz głównych wskaźników

Rozpoznawanie trendów jest kluczowym elementem skutecznej strategii inwestycyjnej. Wiele z nich opiera się właśnie na osiąganiu zysków na rynkach, na których występuje wyraźny trend. Istota polega na otwarciu pozycji w miejscu, w którym trend się rozpoczyna oraz na utrzymaniu jej aż do pojawienia się sygnału zakończenia trendu.

Główne wskaźniki

Czym jest trend?

W uproszczeniu, trend jest kierunkiem w którym porusza się rynek. Analitycy techniczni definiują go jednak nieco bardziej precyzyjnie. Łatwo bowiem zobaczyć kierunek rynku, kiedy patrzymy na historyczny wykres cen, natomiast trudniej jest określić na jakim etapie znajdujemy się aktualnie. Precyzyjna definicja może w tym pomóc.

Trend wzrostowy

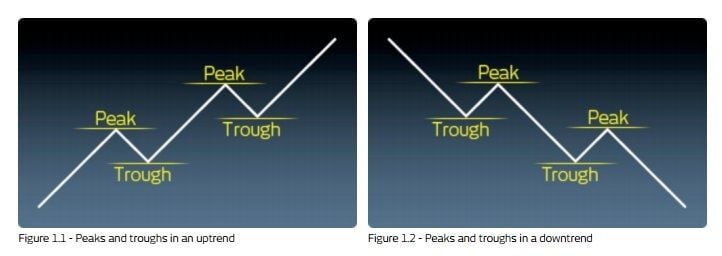

O trendzie wzrostowym mówimy w sytuacji, gdy na wykresie następujące po sobie maksima (szczyty) oraz minima (dołki) są coraz wyżej. Rysunek 1.1 przedstawia trend wzrostowy. Trend wzrostowy pozostaje nienaruszony do momentu, gdy kolejne szczyty i dołki zaczynają pojawiać się coraz niżej.

Rysunek 1.3 przedstawia trend wzrostowy w praktyce. Widoczne są pojawiające się coraz wyżej szczyty i dołki. Patrząc na koniec wykresu można stwierdzić, że trend nie został naruszony.

Trend spadkowy

O trendzie spadkowym mówimy w sytuacji, gdy na wykresie następujące po sobie maksima (szczyty) oraz minima (dołki) są coraz niżej. Rysunek 1.1 przedstawia trend spadkowy. Trend spadkowy pozostaje nienaruszony do momentu, gdy kolejne szczyty i dołki zaczynają pojawiać się coraz wyżej.

Wykres na rysunku 1.4 przedstawia trend spadkowy i pojawiający się po nim trend wzrostowy. Żaden trend nie trwa wiecznie i w momencie pojawienia się sygnałów sugerujących jego zmianę, należy zmienić swoją dotychczasowy sposób zawierania transakcji.

Wsparcie i opór

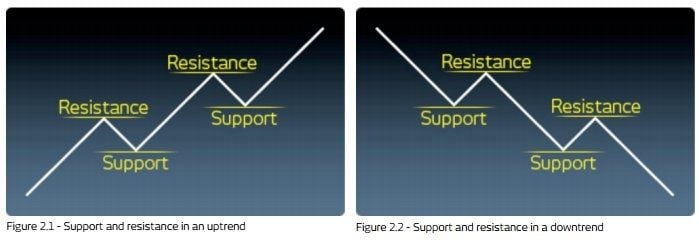

Wsparcie, jak wskazuje nazwa, jest to poziom lub zakres cen poniżej obecnej ceny, na którym strona popytowa jest wystarczające silna, aby pokonać presję podaży. W rezultacie spadek cen zostaje zatrzymany i ceny ponownie zaczynają rosnąć.

Dołki i szczyty linii trendu są również kolejnymi poziomami wsparcia I oporu. Identyfikacja tych poziomów jest jedną z najważniejszych umiejętności w analizie technicznej.

Opór jest przeciwieństwem wsparcia. Jest to poziom lub zakres cen powyżej obecnej ceny, na którym strona podażowa zaczyna przeważać nad stroną popytową, w efekcie czego ceny zaczynają spadać. Trzeba jednak podkreślić, że poprzedni szczyt nie oznacza, że ceny z pewnością zatrzymają się na tym konkretnym poziomie, lecz wskazuje potencjalny zakres cen, na którym rynek może napotkać opór.

Praktyczne zasady wyszukiwania wsparcia I oporu

Wyszukiwanie wsparcia i oporu wymaga określenia, jakie istotne poziomy tworzą dany trend (lub zakres) i są istotniejsze od innych poziomów cenowych. Istnieje szereg wskazówek i reguł określających zasadność i istotność danego poziomu jako wsparcia lub oporu. Obejmują one:

- Wielokrotne testowanie poziomu: jeżeli określony poziom ceny był wielokrotnie „testowany” (przeprowadzano po tej cenie transakcje), może być uznawany przez inwestorów za istotny. Inwestorzy mogą nie być skłonni do składania zleceń sprzedaży poniżej lokalnego dołka, ponieważ w przeszłości poziomy te nie były osiągane.

- Wielkość pozycji: skupiając się na powyższym, jeżeli zostanie otwarta duża transakcja blisko ważnego poziomu cenowego, zazwyczaj przyciąga to uwagę i zostanie to odnotowane przez uczestników rynku.

- Wykonane transakcje: im więcej ostatnich inwestycji na ustalonym poziomie, tym bardziej istotna jest analiza poziomów cen.

- Zaokrąglone liczby: wynika to z psychologii niż z czegokolwiek innego, inwestorzy (i ogół społeczeństwa) zazwyczaj zapamiętują zaokrąglone liczby.

Strategie inwestycyjne z wykorzystaniem poziomów wsparć i oporów

Poziomy wsparć i oporów możemy najlepiej wykorzystać do wejścia i wyjścia z pozycji, przy jednoczesnym zachowaniu podstawowych zasad zarządzania ryzykiem. Kilka praktycznych rozwiązań:

- „Take profit”. Zamyka zyskowne pozycje, kiedy cena osiągnie wyznaczony w tym zleceniu poziom. Jeżeli cena zbliża się poziomu wsparcia (od góry), posiadacze pozycji krótkich w tym przypadku będą mogli osiągnąć zysk ze swoich pozycji. Odwrotnie będzie jeżeli cena zbliży się do poziomu oporu (od dołu) , posiadacze pozycji krótkich mogą zaksięgować zysk.

- Ustawienie nowej pozycji blisko nieprzerywanej linii. Kiedy cena zbliża się do poziomu wsparcia, inwestorzy wykorzystujący analizą techniczną na ogół ustawiają blisko zlecenie Buy Limit, powyżej zdefiniowanego poziomu wsparcia i odwrotnie ustawiają blisko zlecenie Sell Limit nieco poniżej poziomu oporu.

- Ustawienie nowego zlecenia na przerwanej linii. Kiedy cena dojedzie do wsparcia, zawieramy pozycję krótką na podstawie założeń technicznych, w oczekiwaniu ze cena zejdzie do kolejnego (niższego) poziomu wsparcia.

- Ustawienie zlecenia Stop-loss. Naruszenie poziomu, zabezpiecza przed nadmierna startą. Zamiast można użyć poziomu wsparcia czy oporu, jako okazję do zawarcia nowej pozycji, możemy wykorzystać je również do zminimalizowania starty. Naruszenie poziomu wspacia bądź oporu daje sygnał zrealizowania Stop-lossa.

Kolejne przebicie, poziom wsparcia i oporu odwrócenie ról. Do zdefiniowania poziomu wsparcia i oporu kluczowe jest: jeżeli poziom jest raz naruszony (wsparcia bądź oporu), zpunktu widzenia analizy technicznej poziom odwraca się. Przełamane wsparcie staje się oporem, a opór staje się wsparciem. Jest to widoczne na rysunku 2.4.

Obszar analizy technicznej

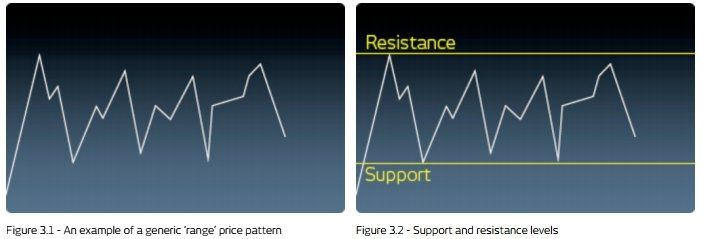

Elementy z analizy technicznej najlepiej sprawdzają się w trendzie bocznym bądź określonym przedziale/ zakresie?

Pierwszy krok to określenie poziomu wsparcia i oporu, co wiąże się z obserwacją bieżących i ostatnich zmian ceny. Gdy to nastąpi, zgodnie z teoria ustawiamy zlecenie Kup bądź Sprzedaj odpowiednio minimalnie powyżej linii wsparcia bądź tuz pod poziomem oporu. Następnym krokiem powinno być ustawienie zleceń Stop Loss (wyjście z pozycji) dla transakcji kupna (bądź sprzedaży).

Przykład:

Przedstawiamy przykładowy podstawowy plan transakcyjny z zaplanowanym i ograniczonym ryzykiem (które określa np. różnica między zleceniami oczekującymi a punktem wyjścia z transakcji).Istnieją dwa przykładowe scenariusze zastosowania takiego planu:

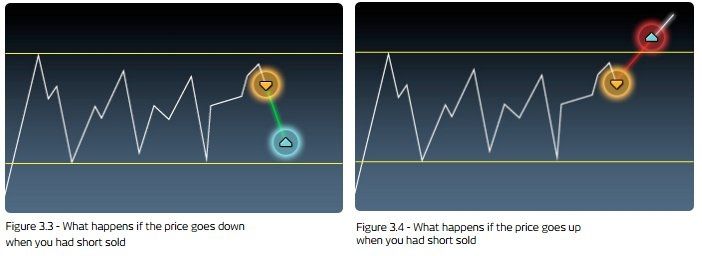

Plan transakcyjny został przedstawiony na wykresie 3.2 Wykorzystujemy zlecenie Sprzedaży, jeden z dwóch scenariuszy zostanie zrealizowany. Są one opisane na wykresie 3.3 oraz 3.4. Wykres 3.3 przedstawia idealny scenariusz.

Ze sprzedażowego punktu widzenia, gdy cena wróci ponownie do dolnej granicy zakresu ceny zlecenie Take Profit (ustawione blisko poziomu wsparcia) zostanie aktywowane, pozycja zostanie zrealizowana z zyskiem.

Wykres 3.4 Przedstawia scenariusz zamknięcia transakcji, na co musisz być przygotowany. Pozycja krótka (Sprzedaży) została wprowadzona ponad obszarem, blisko najwyższego poziomu oporu wraz ze Stop Lossem na poziomie drugiego poziomu oporu. Z punktu widzenia sprzedaży cena ponownie rośnie przechodząc przez górny poziom, zamiast spadać. Postępując w ten sposób dotyka/uderza ? i aktywuje zlecenie obronne Stop Loss.

- Jest to teoretyczne założenie/przykład w planie transakcyjnym, z wykorzystaniem poziomu wsparcia i oporu.

- Stosowanie zlecenie kupna i sprzedaży na podstawie pkt 1.

- Używanie zlecenia Stop Loss celem ograniczenia ryzyka i zabezpieczenia zysków. Poniżej na wykresie 3.3 oraz 3.4 Pokazana została schematyczna metoda zastosowania się do praktycznego (hiostoryczne dane) systemu transakcyjnego oraz do rynku.

Tworzenie/ szkicowanie planu, możliwy przykład:

W tym przykładzie poziom wsparcia został przełamany, skutkiem, czego cena spadła znacznie niżej. Sukcesywnie/ stopniowo cena powróciła do poziomu nieco poniżej starego wsparcia, który obecnie odwrócił się i może zamienić się opór.

Istnieją dwie możliwości. Pierwsza opcja to zlecenie krótkie nieco poniżej poziomu oporu ze stop lossem po drugiej stronie, w oczekiwaniu na spadek ceny. Druga opcja to oczekiwanie na techniczne wybicie (gdzie cena przełamie opór) a następnie zrealizowanie pozycji Kup nieznacznie powyżej przebicia ze Stop lossem ustawionym nieznacznie poniżej starego oporu (teraz oczekujemy/przewidujemy zamiany w poziom wsparcia).

Kilka dodatkowym formacji, na które warto zwrócić uwagę:

Formacja na wykresie 3.6 Nazywana jest podwójnym szczytem. Jest to formacja, w której dwukrotnie testowany jest poziom oporu, przez co wyznaczane są maksima cenowe, rozdzielone wyraźnym spadkiem cen i naruszeniem poziomu wsparcia, w określonym obszarze. Należy mieć na uwadze, iż nazwa formacji nie jest ważna, gdyż wyznacznikiem jest naruszenie bądź przebicie poziomu ceny (w tym przypadku poziomu wsparcia). Istnieją również inne opracowania tej formacji. Na przykład formacja gdzie występują trzy szczyty, które testują maksima (poziom oporu), rozgraniczone zawsze wyraźnym spadkiem ceny do poziomu wsparcia, taka formacja nazywana jest potrójnym szczytem.

Formacja jest potwierdzona tylko wtedy, gdy poziom wsparcia bądź oporu zostanie przełamany. W przeciwnym razie jest to tylko potencjalny/ domyślny/ teoretyczny układ/ schemat.

Prezentowane w materiale narzędzia i rozwiązania mają charakter ogólny, a użyte dane mają charakter historyczny i nie stanowią porady inwestycyjnej ani rekomendacji w rozumieniu rozporządzenia Ministra Finansów z dnia 19 października 2005 r. w sprawie informacji stanowiących rekomendacje dotyczących instrumentów finansowych, ich emitentów, wystawców jak również nie stanowią podstawy po podejmowania decyzji inwestycyjnych czy zawierania transakcji.

CMC Markets świadczy usługi na zasadzie wyłącznie realizacji zleceń (execution only). Prezentowany materiał (niezależnie od tego, czy zawiera jakiekolwiek opinie) ma charakter informacyjny i nie uwzględnia osobistych okoliczności ani celów. Żadna informacja w tym materiale nie jest, ani nie powinna być uważana, za poradę finansową, inwestycyjną lub inną poradę, na której należy polegać przy podejmowaniu decyzji. Żadna z opinii wyrażonych w materiale nie stanowi rekomendacji CMC Markets lub autora materiału, że jakakolwiek inwestycja, instrument, strategia transakcyjna lub inwestycyjna, jest odpowiednia dla konkretnej osoby. Materiał nie został przygotowany zgodnie z wymogami prawnymi zapewniającymi niezależność badań inwestycyjnych. CMC Markets nie podlega żadnym zakazom w zakresie rozpowszechniania tego materiału, jednak nie wykorzystuje zawartych w nim informacji przed jego publikacją.