什么因素会影响黄金价格?

金银天然不是货币,但货币天然是金银。黄金作为金属并不能与其他化学元素产生反应,其具有明显的抗腐蚀性,并且其开采难度较高,因此具备极高的价值。

在国际金本位制脱钩后,虽然世界货币政策开始采用浮动汇率制,终止了美元与黄金的固定兑换比率。但黄金在当下作为世界各国央行的储备货币和清偿职能仍没有被动摇。这就意味着当美元信用出现一定波动时,黄金对其的替代性就会升高。因此,我们现在也能看到黄金与美元在一般情况下也会呈现反比关系。

其次,黄金是信用货币的安全替代,当一国经济出现萧条引发央行大幅度的放水刺激经济时,就会导致市场中流通的货币大于实际市场需求,引发货币贬值,从而引起通货膨胀。货币的快速贬值会引发信用风险,从而导致黄金的需求增加。因此,黄金具备抗通胀属性。通常情况下与通胀率整体呈现正比关系。

现货黄金 vs 美国总体CPI同比

来源:Tradingview, CMC Markets(8月15日)

除此之外,黄金还具有避险属性,即出现地缘政治冲突或国际政治经济风险时,黄金通常表现较好。例如在去年俄乌战争刚爆发的时候黄金曾一度上涨至2000上方,以及在今年3月爆发美国地区银行业危机时,黄金再次涨至2000上方并随后创出历史新高。而这个时候风险资产例如股市就会表现较差。但一般情况下,地缘政治或经济风险对于金价的利好并不会产生较久的持续性。因为情绪面的恐慌通常会在风波稳定后消退,引发黄金在后续被抛售。

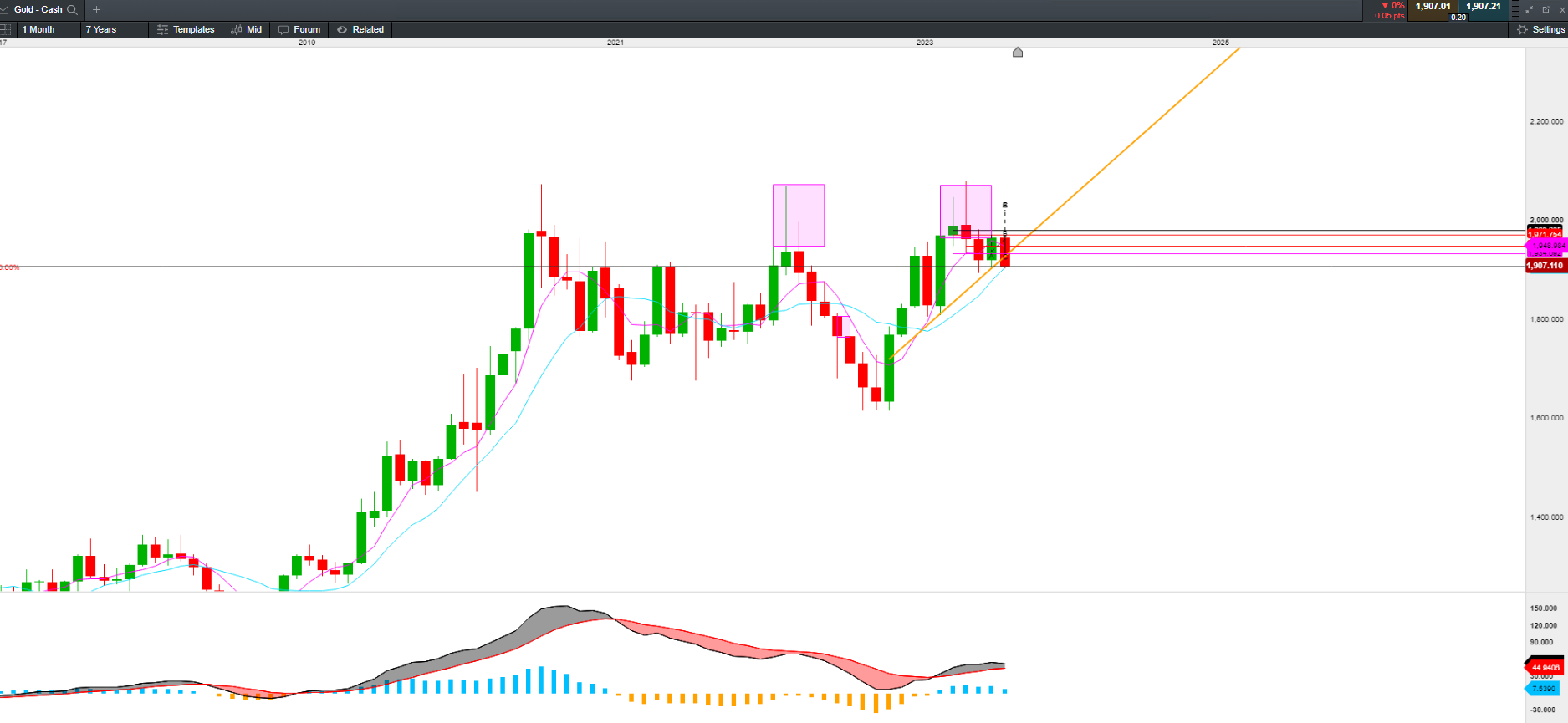

现货黄金 XAU/USD —— 月线图

来源:CMC Markets(8月15日)

近期的黄金走势分析

自2023年7月以来,黄金的走势整体较为反复。在7月曾一度从1900的低位附近上涨,在7月中旬一度触及1980-1990。此轮上涨的主要推动力在于市场预期美联储在7月的加息可能是本轮加息周期的最后一次,导致美元连续走弱并一度失守100整数关口。但在7月中旬过后,美元迎来反弹,其支撑美元反弹的逻辑为充满韧性的劳动力市场,失业率降至3.5%,工资增速维持稳定;经济保持增长,第二季度GDP数据增长超预期,以及美联储主席鲍威尔在货币政策会议上上调下半年GDP增速,声明美国或不会陷入衰退。市场情绪较为乐观,打压了黄金作为避险资产的需求。黄金在7月中旬开始进入到了连续下跌趋势,截至8月15日,黄金跌至1900整数关口附近。

黄金在下半年的走势预测以及面临的挑战

首先,黄金作为无息资产,不产生任何的利息收入。这就意味着黄金在美联储在大幅度放水导致实际利率(名义利率 – 通胀)为负的时候表现较好。而美联储在2022年3月开始加息后,导致美国实际利率在2022年4月之后进入正值,由此我们也看到了黄金在去年4月开始连续下跌7个月。如下图所示,我们可以得出一个结论,即黄金与实际利率呈反比关系。进入到2022年第四季度后,由于美联储放慢加息步伐,以及通胀的粘性,导致实际利率的上升陷入停滞,这也使黄金自去年10月以来开始了反弹。

对于接下来的走势来看,在经历了上半年通胀率大幅度下行之后,由于季节性的需求反弹以及产油国削减供应,导致国际油价在近期呈现上涨态势,这引发了美国总体CPI在下半年或保持粘性,难以像上半年一样加速下行。而市场预期美联储或在9月暂停或结束加息。意味着名义利率将处于峰值,而通胀的上行风险将引发实际利率可能出现向下的态势,从而支撑金价出现一定程度的反弹。

现货黄金 vs 美国10年期TIPS

来源:TradingEconomics, CMC Markets(8月15日)

并且,我们在前文中讨论过美元的反弹来源于市场对于软着陆的信心,即在经济保持增速的背景下实现通胀目标(低失业率,消费支出强劲)。从目前来看,下半年的通胀演变或更加复杂,可能难以如同美联储所期待的那样,在维持增长的背景下实现通胀目标。因此,美国可能会出现牺牲经济增长来实现通胀目标,这将削弱美元的反弹动能,从而支撑金价。

当前金价所面临的短期不确定性在于,在9月公布的8月劳动力市场和通胀数据若出现较强劲的表现,引发市场预期美联储或在第四季度仍有一次加息行动,引发实际利率进一步升高打压金价,但这预计是短期的。

但总体而言,黄金在下半年仍然有较高的配置优先级。其核心逻辑在于利率触及峰值后,经济增速预计将放缓,失业率将逐步上升。届时将引发市场对美联储或释放降息信号引发实际利率走低,从而推升黄金走高,预计该预期将出现在年末。黄金或在现阶段维持震荡走势,并在第四季度走高。

如何在CMC交易黄金

CMC Markets提供同时黄金的现货和期货合约,现货合约通常具有隔夜仓息费用,而期货合约没有隔夜仓息费用,更利于长期持仓。

除此之外,CMC Markets也向风险偏好较低的客户提供低杠杆的黄金ETF产品。

在交易方面,CMC Markets为客户提供稳定的点差和广阔的市场深度,投资者在下单的过程中可得知自己的单子成交在什么档位,同时在历史记录中可以查询到对应的成交信息。如下图所示。

在下订单的时候(多单),通过输入数量,通常100units = 1手,对应合约价值1,905,2000美元。合约杠杆率为1:200,预估交易1手黄金所需保证金为952.55美元。客户也可查询到该笔交易的成本费用,如图中右边所示。