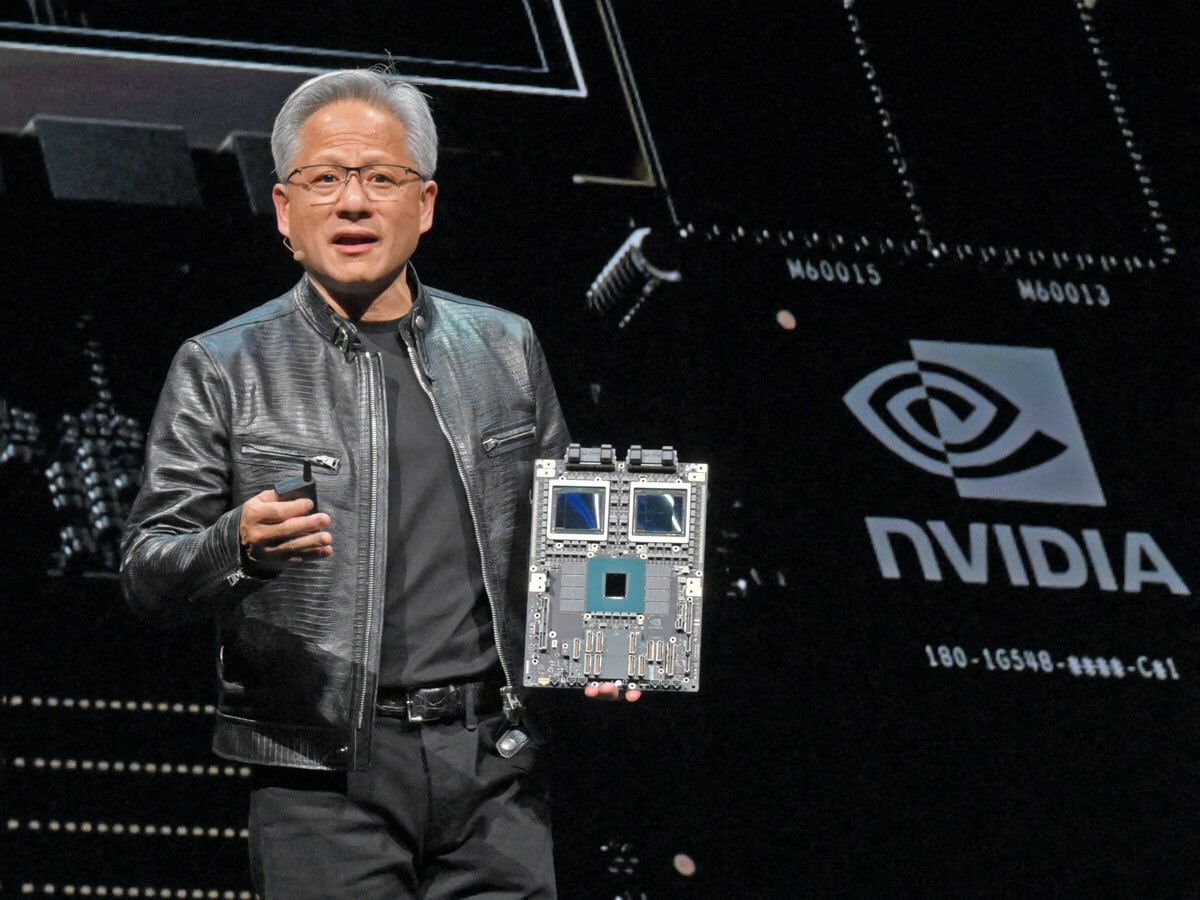

Die Nvidia Aktie ist mit ihrer sagenhaften Kursentwicklung in aller Munde. Natürlich steckt dahinter auch eine operative Meisterleistung, die der Firma eine dominante Position in der KI-Branche eingebracht hat, die durch seinen Vorsprung bei Technologie und Software unterstrichen wird. Ohne jeden Zweifel muss jeder Skeptiker den Erfolg von Nvidia anerkennen, jedoch muss man als Anleger ab einem gewissen Punkt auch potenzielle Risiken und der Wahrnehmung dieser Risiken durch den Markt beachten. Mittlerweile haben positive Nachrichten wie die Weiterentwicklung von Nvidias kommendem Chip, Rubin, keinen signifikanten Einfluss auf den Aktienkurs, was darauf hindeuten könnte, dass ein Großteil des Erfolgs von Nvidia bereits in der Aktie eingepreist ist.

Als Anleger sollte man immer wieder das Risiko und die Chancen erörtern. Derzeit ist Nvidia das Maß aller Dinge, jedoch wird diese Marktdominanz von Nvidia von anderen Unternehmen oder Kunden angegriffen werden, insbesondere durch Fortschritte bei der KI-Inferenz, wo spezialisierte Hardware Nvidias GPU-zentrierten Ansatz stören könnten. Damit dürfte zwar die Zukunft für Nvidia nicht zwangsläufig schlecht sein es stellt sich jedoch die Frage, ob die aktuelle Bewertung der Aktie genug Aufwärtspotenzial im Vergleich zu den Risiken durch aufkommende Konkurrenten wie Amazon mit seinem Tranium-Chip oder andere Tech-Giganten, die ihre eigenen KI-Hardware-Lösungen entwickeln, widerspiegelt.

Bewertung des Marktes

Das heutige Kurs-Gewinn-Verhältnis liegt heute im oberen Dezil der Beobachtungen. Die sieben Top-Aktien im S&P 500 - die sogenannten „Magnificent Seven“ - sind Apple, Microsoft, Alphabet, Amazon, Nvidia, Meta und Tesla. Damit ist klar, dass zum größ ten Teil nur eine kleine Anzahl von Aktien den S&P 500 in den letzten Jahren dominiert hat und für einen unverhältnismäßigen hohen Anteil an seinen Gewinnen verantwortlich waren.

Kurs-Gewinn-Verhältnis einschätzen

Aktien werden zu „Kurs/Gewinn-Multiplikatoren“ bewertet, d.h. mit einem Multiplikator der Gewinne des nächsten Jahres. Warum? Weil ein Unternehmen vermutlich nicht nur in einem Jahr Gewinne erwirtschaften wird, sondern viele Jahre lang Geld verdienen werden. Wenn Sie eine Aktie kaufen, erwerben Sie einen Anteil an den Gewinnen des Unternehmens für jedes Jahr in der Zukunft. Der Kurs des S&P 500 lag in der Zeit nach dem Zweiten Weltkrieg im Durchschnitt beim 16-fachen der Gewinne. Dies wird in der Regel so beschrieben, dass man für Aktien für 16 Jahre Gewinn bezahlt. Tatsächlich ist es aber mehr als das, denn durch den Prozess der Diskontierung ist 1 Dollar Gewinn in der Zukunft weniger wert als 1 Dollar heute. Der aktuelle Wert eines Unternehmens ist der abgezinste Gegenwartswert seiner künftigen Gewinne. Ein KGV von 16 bedeutet also, dass man für mehr als 20 Jahre Gewinn bezahlt (je nach dem Zinssatz, mit dem die künftigen Gewinne abgezinst werden).

In Überhitzungsphase oder Blasenbildungen werden heiße Aktien für deutlich mehr als das 16-fache des Gewinns gehandelt. Wenn wir uns aber an Zeiten wie der Dot.com-Blase zurückerinnern, wo Aktien mit 60- bis 90-fache der künftigen Gewinne gehandelt wurden, wenn sie denn überhaupt Gewinne vorzeigen konnte. Fü r Anleger ist das KGV oft nur eine Zahl und es ist richtig, bis es nicht mehr so ist.

Im konkreten Beispiel für Nvidia ist der aktuelle Multiplikator der zukünftigen Gewinne derzeit knapp über 30, je nachdem, welcher Gewinnschätzung man nimmt. Das ist zwar doppelt so hoch wie das durchschnittliche Kurs-Gewinn-Verhältnis des S&P 500 in der Nachkriegszeit, aber im Vergleich zu den Dot.com Zeiten noch deutlich günstiger. Aber was bedeutet ein Multiplikator in den 30ern? Erstens, dass die Anleger glauben, dass Nvidia noch jahrzehntelang im Geschäft sein wird. Zweitens, dass die Gewinne während dieser Jahrzehnte wachsen werden. Und drittens, dass das Unternehmen nicht von Konkurrenten verdrängt werden wird. Mit anderen Worten: Die Anleger gehen davon aus, dass Nvidia einen langen Atem haben wird.

Doch Beständigkeit ist nicht leicht zu erreichen, vor allem in High-Tech-Bereichen, in denen neue Technologien auftauchen und neue Wettbewerber die etablierten Unternehmen überholen können.

Künstliche Intelligenz ist hier, um zu bleiben

Das Thema der künstlichen Intelligenz dürfte aber auch weiterhin eine wichtige Rolle an den Märkten bleiben. Jedoch dürfte sich mit der Zeit der Fokus der Anleger und die Profiteure dieser Entwicklung etwas verschieben. Es scheint einen Übergang in eine neue Phase der KI zu geben, in der selbst Unternehmen, die anfangs mit der KI-Umstellung zu kämpfen hatten und als „KI-Verlierer“ galten, nun zu Gewinnern werden könnten. Diese Phase könnte sich so gestalten, dass sich der anfängliche Schock der KI-Einführung gelegt hat und die Unternehmen nun Wege finden, KI zu ihrem Vorteil zu nutzen, was auf eine nuanciertere, branchenweite Integration der KI-Technologie hindeutet.

Welche Unternehmen zu Gewinnern werden könnten, ist dabei nicht eindeutig zu definieren, aber Unternehmen aus der Softwarebranche, die die KI in ihre Produkte und Lösungen einbauen, könnten davon profitieren. Grundsätzlich wird die KI von vielen Unternehmen nicht mehr als Bedrohung, sondern als Chance gesehen, was auf einen strategischen Schwenk in der Betrachtung von Unternehmen im Zusammenhang mit, der sich entwickelnden KI-Landschaft hindeutet. Dies spiegelt einen dynamischen Markt wider, auf dem selbst etablierte Technologieführer wie Nvidia ihre Marktposition und ihr Potenzial ständig neu bewerten müssen und Anleger wachsam bleiben sollten.

Disclaimer: Dieses Informationsmaterial (unabhängig davon, ob es Meinungen wiedergibt oder nicht) dient lediglich der allgemeinen Information. Es stellt keine unabhängige Finanzanalyse und keine Finanz- oder Anlageberatung dar. Es sollte nicht als maßgebliche Entscheidungsgrundlage für eine Anlageentscheidung herangezogen werden. Das Informationsmaterial ist niemals dahingehend zu verstehen, dass CMC Markets den Erwerb oder die Veräußerung bestimmter Finanzinstrumente, einen bestimmten Zeitpunkt für eine Anlageentscheidung oder eine bestimmte Anlagestrategie für eine bestimmte Person empfiehlt oder für geeignet hält. Insbesondere berücksichtigen die Informationen nicht die individuellen Anlageziele oder finanziellen Umstände des einzelnen Investors. Die Informationen wurden nicht in Übereinstimmung mit den gesetzlichen Anforderungen zur Förderung der Unabhängigkeit der Finanzanalyse erstellt und gelten daher als Werbemitteilung. Obwohl CMC Markets nicht ausdrücklich daran gehindert ist, vor der Bereitstellung der Informationen zu handeln, versucht CMC Markets nicht, vor der Verbreitung der Informationen einen Vorteil daraus zu ziehen.