Trading vs investering

I denne artikkelen oppsummerer vi hovedforskjellene mellom trading og investering, inkludert hvordan varigheten av en investering og en «trade» varierer, når strategiene komplimenterer hverandre og når den ene kan bli brukt fremfor den andre.

Hva er forskjellen mellom trading og investering?

Investering og trading er to ulike fremgangsmåter på å forsøke å oppnå gevinst fra kursbevegelsene til finansielle produkter. Med investering har man som oftest en langsiktig tidshorisont, i motsetning til trading der man ofte gjør kortsiktige handler – men forskjellene stopper ikke der.

Investering og trading har flere ulikheter, inkludert strategi, varighet, kostnader, aktivitetsnivå mm. Gjennom denne artikkelen vil vi gi en oversikt over nøkkelforskjellene mellom trading og investering.

Giring

Den kortsiktige tidshorisonten til trading gjør at graden av giring som blir brukt ofte økes. Daytradere som trader CFDer på aksjer, valuta, indekser eller andre finansielle produkter bruker ofte giring til å forsterke effekten av de daglige svingningene, da målet er å oppnå rask gevinst. De pleier å holde et våkent øye med posisjonene sine og vil typisk bruke stop-loss eller gevinstsikringsordrer for å minimere risiko.

Swing-tradere bruker også giring, men ofte i en mindre grad enn en daytradere siden posisjonene deres ofte har en noe lenger tidshorisont.

Langsiktige investorer kan også bruke giring, men det er mindre utbredt siden investorer ofte holder langsiktige posisjoner og må tåle naturlige svingninger i markedet på vei mot en potensiell gevinst. Å holde en posisjon gjennom en tapsperiode er vanskeligere med giring siden tapet blir forstørret etter mengden belåning satt i starten av handelen.

Strategi

Investorer og tradere bruker en rekke ulike strategier for å oppnå gevinst fra markedet. Noen kortsiktige tradingstrategier inkluderer følgende:

- En daytrading-strategi blir brukt med et mål om å oppnå gevinst i løpet av minutter eller timer, noen ganger til og med sekunder.

- Swing-trading forsøker å utnytte et kursmoment som kan vare mellom et par dager til et par uker.

- Å trade på nyheter lar tradere utnytte resultatet av økonomiske kunngjøringer som for eksempel kvartalstall eller makroøkonomiske nøkkeltall.

Noen langsiktige investeringsstrategier inkluderer følgende:

- Fundamental strategi, som fokuserer på å finne selskaper med solid eller voksende inntekter eller finansiell situasjon. Disse investorene bruker ofte fundamental analyse, hvor man analyserer bedriftens historiske og forventede fremtidige finansielle ytelse.

- Verdistrategi involverer å finne selskaper som handles til et lavt prisnivå sammenlignet med selskapets finansielle verdi. Denne oppfattelsen om verdi for pengene kan skje på grunn av en negativ forventning i markedet for en sektor eller spesifikk industri, eller på grunn av at et selskap har mottatt dårlig PR. Dersom aksjemarkedet krasjer kan til og med store selskaper falle i kurs og dermed presentere en potensiell verdibasert investeringsmulighet.

- «Buy and hold»-investorer er villige til å holde investeringen gjennom kortsiktige svingninger for å oppnå langsiktig gevinst i takt med selskapenes voksende inntjening. Det er aksjemarkedets inflaterende natur man ønsker å utnytte.

Varigheten av en posisjon

Varigheten av en trading-posisjon er kortere enn en investering. En langsiktig investor vil ofte kjøpe og holde et finansielt produkt over flere år, mens en trader ofte vil kjøpe og selge et produkt innen måneder, uker, dager eller til og med sekunder. En daytrader, for eksempel, kjøper og selger med høy frekvens.

Antallet handler

En trader kan plassere like mange handler i løpet av en dag som en investor gjør i løpet av et år. Det finnes et bredt spenn på hvor aktive både tradere og investorer er, men typisk vil en trader plassere handler på dags-, ukes- eller månedsbasis. Investorer vil vanligvis plassere et par handler i året, men kan også gå flere år uten. Noen investorer vil ønske å rebalansere porteføljen sin eller fortsette å diversifisere posisjoner, noe som vil resultere i flere handler.

Lyst å handle på over 12 000 instrumenter?

Risiko/belønning

Tradere og investorer ser begge etter å oppnå avkastning i forhold til risikoen de tar, men hvordan de måler risiko og avkastning kan avvike.

En trader med kortsiktig tidshorisont kan definere et eksakt nivå de ønsker å gå ut av en tapsposisjon eller å ta gevinst på. For eksempel kan de være villige til å tape 5%, men vil først være villige til å realisere en gevinst på 15%. Dette er et eksempel på et presist og fordelaktig risiko-/belønningsforhold.

En investor har ofte ikke satt spesifikke utgangsnivåer. I stedet kan de holde posisjonene lenger, helt til de trenger likviditet eller grunnen for investeringen ikke finnes lenger. Med det sagt vil de ofte ha en risiko/belønnings-profil i porteføljen deres som er forventet å frembringe en viss prosent gevinst over flere år selv om det vil finnes perioder hvor porteføljeverdien synker midlertidig.

Long og short

Investorer kjøper hovedsakelig finansielle produkter de forventer skal vokse over de neste årene, eller lenger. Dette er kjent som «long-only». Fallende priser blir typisk brukt til å akkumulere long-posisjoner i stedet for å shorte og dermed utnytte prisfallet for å få en bedre inngang.

Tradere vil ofte både gå long og short, og ta posisjoner ettersom prisen faller eller stiger. Fallende priser presenterer en potensiell mulighet for tradere til å shorte og følge det gamle utrykket «markedet tar trappen opp og heisen ned».

Reaksjoner på volatilitet

Investorer reagerer ikke nødvendigvis på økt volatilitet som tradere i og med at det er uvisst hvor lenge volatilitetsøkningen vil vare. Dersom volatiliteten skaper store kursfall for visse finansielle produkter kan investoren ofte velge å bruke muligheten til å kjøpe det finansielle produktet i tro om at kursen skal opp igjen på lang sikt. Andre investorer kan ignorere volatilitet og forbli fokusert på sin langsiktige strategi og mål.

Tradere blir ofte mer aktive i et volatilt marked siden større opp- og nedsvingninger skaper tradingmuligheter. Ikke alle tradere er like, så noen tradere kan også foretrekke å trade i et roligere marked. Finn de mest volatile produktene ved å se listen i plattformen vår «Price Movers». Denne listen blir oppdatert i realtid og henter data fra de siste 30 dagene.

Å handle ETFer

Å kjøpe ETFer (exchange-traded funds) kan hjelpe til med å diversifisere porteføljer fordi den kan inkludere råvarer, aksjer, statsobligasjoner, valutaer eller annet. Ved å eie en ETF vil investoren eie en del av det som utgjør fondet.

Tradere kan også ta i bruk ETFer, men typisk bare de som omsettes på høyt volum og med store prisbevegelser. Det høye volumet tillater traderen å gå enkelt inn og ut av posisjonen, mens prisbevegelsene gir en mulighet for gevinst. Våre aksjekurver kan også være en effektiv måte for en trader å spekulere i prisbevegelser på et større antall aksjer ved å kun ta én posisjon.

Kostnader

Med kjøp og salg er det ofte en kostnad tilknyttet. Tradere har derfor ofte en tendens til å ha høyere kostnader enn investorer, siden de handler oftere. I kontrast så vil investorer som holder posisjoner i ETFer eller aksjefond ofte betale en årlig forvaltningsavgift, og provisjonskostnader til megler.

Når burde jeg velge den ene over den andre?

Om en person er trader eller investor, eller velger kun en av strategiene, kommer an på målene deres og andre personlige faktorer slik som tid, hva man har råd til og personlighet.

Dersom ditt primærmål er å forvalte en portefølje som du skal realisere lenger frem i tid, kan du vurdere investering, og fordelene som følger med det slik som utbytte og renters rente over tid.

Dersom du vil forsøke å oppnå gevinst relativt fort og dra nytte av markedsanalysen din i løpet av få dager (hvis analysen er korrekt), da vil trading være et alternativ. Dette avhenger imidlertid av hver enkelt trader og du bør utføre nødvendig analyse og risikostyring før du tar en beslutning. Mange vil både investere og trade, og bruke ulike tidshorisonter.

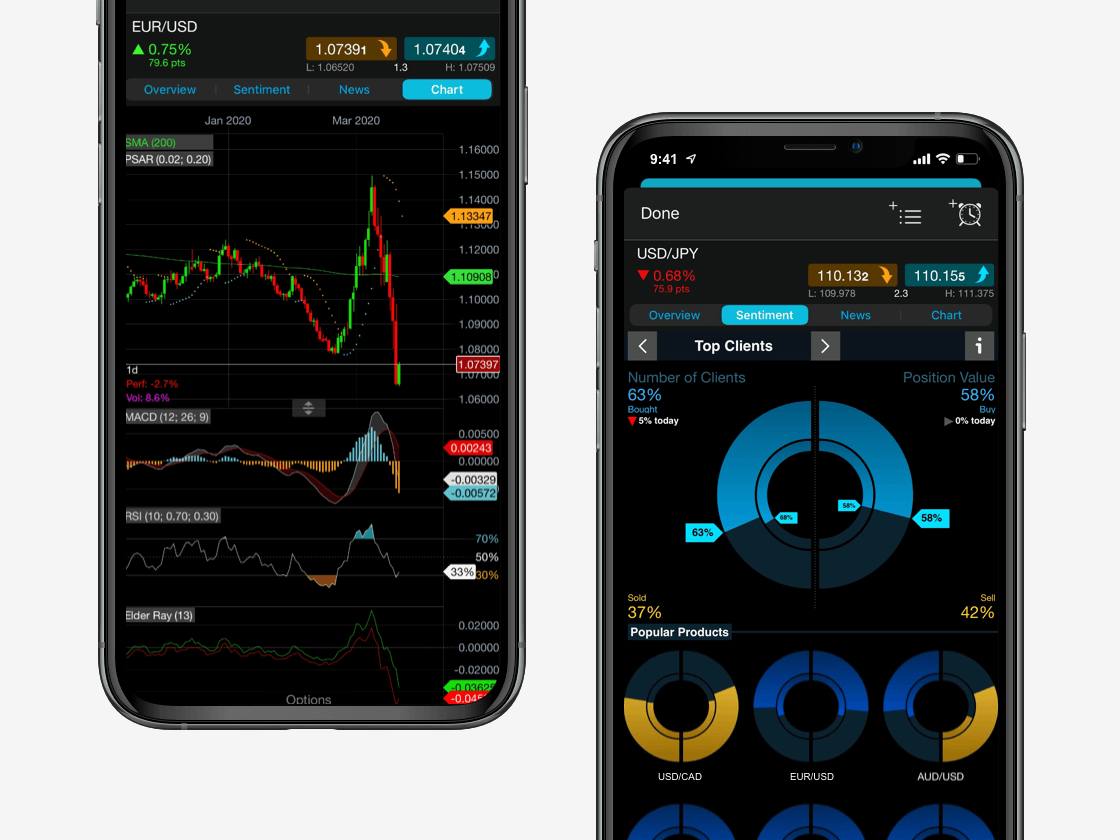

Effektiv trading overalt

Ønsker du å handle på farten? Vår prisbelønte tradingapp* lar deg åpne og lukke posisjoner, sette opp varslinger og gjøre analyser med mobil-optimaliserte charts pluss mye mer.

CMC Markets er en «execution only» leverandør. Dette innholdet (uansett om det inneholder meninger eller ikke), er kun til generell informasjon og tar ikke hensyn til dine personlige forhold eller målsetninger. Ingenting i dette innholdet er (eller bør anses å være), økonomisk, investerings- eller annen form for råd som kan garanteres. Ingen uttalelse gitt i materialet utgjør en anbefaling fra CMC Markets eller forfatteren om at en bestemt investering, verdipapir, transaksjon eller investeringsstrategi passer for en bestemt person. Materialet er ikke utarbeidet i samsvar med lovkrav utformet for å fremme uavhengigheten til investeringsanalyse. Selv om vi ikke er spesifikt forhindret fra å gjøre handler før vi leverer dette materialet, søker vi ikke å dra nytte av materialet før det distribueres.