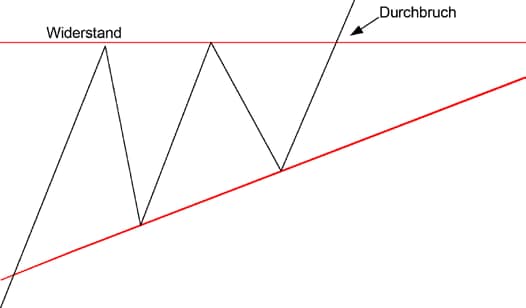

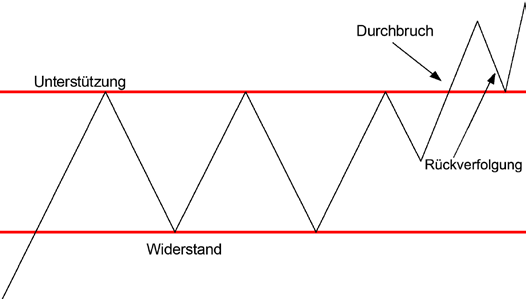

Wichtig bei dieser Formation sind die beiden rot markierten Linien: die Widerstandslinie und die Aufwärtstrendlinie. Als Trader sollten Sie darauf achten, wie sich das Handelsvolumen während der Herausbildung des Musters verhält und anschließend bei Eintreten des Durchbruchs entwickelt.

Häufig können Sie beobachten, dass die Volumina während der Herausbildung des Chartmusters zurückgehen. Dieser Rückgang lässt sich wie folgt erklären: Käufer und Verkäufer werden allmählich in ein immer engeres Gleichgewicht zwischen Unterstützung und Widerstand gedrängt, bis es zum Kursdurchbruch kommt und eventuell ein erneuter Trend beginnt. Kommt es nicht zu einem rückläufigen Volumen, dann heißt das noch nicht, dass es ein Problem mit dem Chartmuster gibt. Sie sollten allerdings nach einem sprunghaften Volumenanstieg Ausschau halten, wenn der Durchbruch eintritt. Dadurch ergibt sich häufig ab diesem Zeitpunkt eine vorteilhafte Auswirkung auf die allgemeine Stärke des Musters.

Ein weiterer, möglicherweise sehr positiver Effekt, auf den man bei einem Durchbruch achten sollte, ist eine Kurslücke. Diese weist auf einen rapiden Anstieg der Nachfrage (bzw. des Angebots bei einem Short-Trade) nach dem Instrument hin, was dem Trader eine starke Bestätigung hinsichtlich des Kursverlaufs bieten kann. Händler lassen sich hiervon manchmal abschrecken, weil sie das Gefühl haben, der Trade könnte sich gegen sie entwickeln, aber in Wirklichkeit ist dies wahrscheinlich die Bestätigung, dass Sie richtigerweise das Auftreten eines Durchbruchs festgestellt haben.

Was alle Trader beim Handeln mit Durchbruchmustern zu meiden versuchen, sind die sogenannten falschen Durchbrüche (Whipsaws). Diese entstehen, wenn der Kurs kurzfristig über ein Muster hinausschießt, was aggressivere Händler dazu veranlassen könnte, umgehend auf diesen Trade zu setzen. Bei einem falschen Durchbruch kommt es aber nur scheinbar zu einem echten Signal. Danach konsolidiert sich der Kurs wieder innerhalb der Grenzen des Chartmusters und Sie enden mit einem Trade, der sich entgegen Ihren Erwartungen entwickelt.

Die einzige Art und Weise, dagegen anzugehen, ist durch Anwendung einer Art Filter. Die offensichtlichste Methode besteht darin, abzuwarten, bis X Schließungen außerhalb des Musters erfolgt sind. Wenn Sie sich mit Tagescharts beschäftigen, können Sie abwarten, bis der Kurs außerhalb des Musters zwei Tage lang geschlossen war, bevor Sie einsteigen. Es gibt andere Mittel, diese Art falscher Durchbrüche zu vermeiden. Eine andere Methode besteht darin abzuwarten, bis sich der Kurs um das Zweifache der sogenannten durchschnittlichen wahren Handelsspanne (Average True Range, 2ATR) außerhalb des Musters bewegt hat. Keine dieser Methoden stellt eine Garantie zur Vermeidung falscher Durchbrüche dar, mindert aber zumindest die Wahrscheinlichkeit ihres Auftretens.

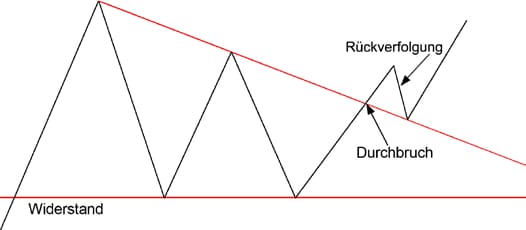

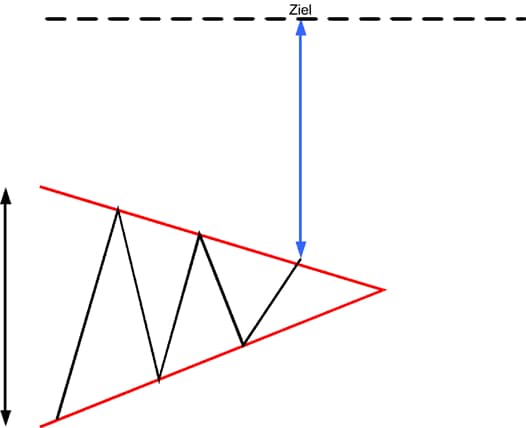

Im vorigen Diagramm haben wir Ihnen ein Beispiel für ein steigendes Dreieck mit einem Durchbruch nach oben hingezeigt. Da kein Schwerpunkt hinsichtlich der Richtung eines Durchbruchs besteht, müssen wir uns auch mit einem Beispiel für einen Durchbruch nach unten aus einem steigenden Dreieck beschäftigen.