Die Inflation ist in den USA kurz davor, den Zielbereich der Fed zu erreichen und könnte in den nächsten Monaten weiter fallen. Daten der Firma Truflation zeigen eine weiter fallende Dynamik der Preise. Die Firma Truflation bietet im Gegensatz zu den staatlichen Messinstrumenten, die veraltete Methoden und begrenzte Transparenz aufweisen, eine moderne neue Messtechnick mit über 10 Millionen Datenpunkten, die täglich aktualisiert werden und auf globalen Marktbedingungen reagiert. Die Kritik an herkömmlichen Inflationsmetriken ist nicht neu, da sie als veraltet gelten. Die Welt hat sich durch Ereignisse wie Covid-19, die Ausweitung der Geldmenge und wackelige globale Lieferketten dramatisch verändert. Dennoch verlassen wir uns weiterhin auf alte Messgrößen, die vor über einem Jahrhundert eingeführt wurden.

Fällt die Inflation schon bald in den Zielbereich der Fed?

Es ist ein interessanter Vergleich der Daten, die in den offiziellen Daten preisverzögert angezeigt werden. Aktuell steht der Truflation-Wert bei 2,22 %. Das bedeutet, dass wir bei der nächsten Ablesung des CPI einen weiter rückläufigen Wert sehen könnte, der sogar die 3-Prozent-Marke erreicht.

Sobald dies geschieht, wird es der Fed und möglicherweise der weltweiten Notenbanken sehr schwerfallen, die Zinsen bei der nächsten Sitzung wieder anzuheben. Dies könnte den Markt kurzfristig noch weiter in die Höhe treiben und noch mehr Bären auf den Markt locken.

Es ist immer wieder lustig, wie sich Wahrnehmungen und Erzählungen im Laufe der Zeit ändern. Die meiste Zeit dieses Jahres hat fast jeder gesagt, dass die Inflation weiter steigen werde und nur noch schlimmer werden würde. Aber jetzt zeigt sich, dass die Inflation es wirklich nicht ist.

Ist die Inversion am Anleihemarkt ein Anzeichen für eine Rezession?

Die Tatsache, dass am Anleihemarkt derzeit die höchste Inversion von kurz- und langfristigen Renditen seit 1981 zu beobachten ist, ist weiterhin verwirrend. Was könnte es damit auf sich haben?

Wenn Investoren von der Regierung mehr Geld (Rendite) für eine zweijährige Anleihe verlangen als für eine zehnjährige, wird dies oft als Zeichen für eine bevorstehende Rezession gewertet.

Aber die Kurve ist nun schon seit einem Jahr invertiert - lange genug, um die Frage aufzuwerfen, ob die erwartete Rezession tatsächlich eintreten wird. Und vielleicht kommt sie gar nicht - bisher hat sich die Wirtschaft angesichts der aggressiven Zinserhöhungen der Federal Reserve widerstandsfähiger gezeigt, als die meisten erwartet hatten. Historisch zeigt sich eine Rezession jedoch erst 13 Monate nach Eintreten der Inversion. Dies wäre im aktuellen Fall irgendwann im vierten Quartal des aktuellen Jahres möglich.

Inversion der Anleihekurve ist eine Anomalie

Eine umgekehrte Renditekurve bedeutet, dass Anleiheinvestoren davon ausgehen, dass die Zinssätze auf kurze Sicht von zwei Jahren höher sind als auf längere Sicht von zehn Jahren.

Normalerweise ist das aber nicht der Fall. Normalerweise verlangen die Anleger höhere Zinsen für längerfristige Anleihen, weil sie ihr Geld längerfristig anlegen. Wenn Hä ndler bereit sind, einen niedrigeren Zinssatz für längerfristige Anleihen zu verlangen, dann gehen sie in der Regel davon aus, dass die Fed die Zinssätze senken muss, wenn sich die Wirtschaft abschwächt.

Die derzeitige Anomalie ist auf die Erwartung zurückzuführen, dass die Fed die Zinssätze vorerst weiter anheben wird. Die Rendite für zweijährige Anleihen ist auf fast 5 % gestiegen und hat damit den höchsten Stand seit März erreicht. Die 10-jährige Rendite ist nicht so stark gestiegen. Die Rendite liegt jetzt bei etwa 3,8 %. Mit anderen Worten: Die Händler haben ihre Erwartungen für die kurzfristigen Zinsen weitaus stärker erhöht, als sie die Erwartungen für die längerfristigen Fed-Zinsen geändert haben.

Die Situation lässt sich also damit erklären, dass Anleger in den nächsten Monaten eine Rezession erwarten. Höhere Zinssätze werden jetzt die wirtschaftliche Nachfrage dämpfen und die Fed zwingen, die Zinsen später zu senken.

Eine weitere Interpretation könnte aber auch einfach bedeuten, dass der Markt nicht erwartet, dass die Fed die Zinsen ewig anheben wird, sondern damit fast fertig ist. Es ist möglich, dass die Fed die Zinssätze kurzfristig so weit anhebt, dass sie die Inflation in den Griff bekommt, ohne die Wirtschaft zu erdrücken, und dann später Spielraum für weitere Zinssenkungen findet. Dieses Szenario wird als "weiche Landung" der Wirtschaft bezeichnet und wäre das perfekte Szenario für die Fed und die Aktienmärkte.

Die Renditekurve stimmt mit beiden Szenarien überein. Eine Lösung, welches Szenario davon richtig ist, wird jedoch noch einige Monate auf sich warten lassen, während dessen gilt es weiterhin dem Trend an den Märkten zu folgen und nicht in starren Gedankenmodellen zu verharren.

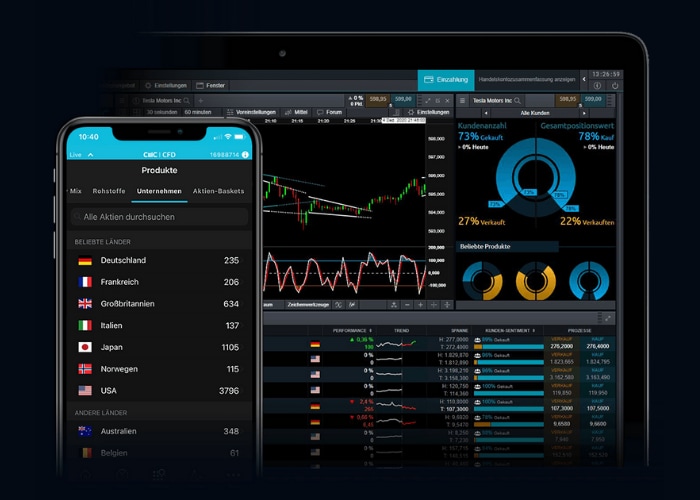

Sie möchten Ihre Trading-Idee gleich an einem Live-Chart ausprobieren?

Nutzen Sie jetzt die Gelegenheit auf unserer innovativen Handelsplattform mit einem kostenlosen und risikofreien Demo-Konto.

Hier sehen Sie die Spreads, die Hebel, die Info, ob das Produkt auch short getradet werden kann und die Handelszeiten für unsere Aktien-CFDs, wie Nel Asa, Alphabet, Tesla und Amazon.

| Land | Kommission | Hebel ab* | Short?** | Handelszeiten |

|---|---|---|---|---|

| Deutschland | EUR 5 | 5:1 | ✓ | Täglich 09:00-17:30 |

| USA | USD 10 | 5:1 | ✓ | Täglich 15:30-22:00 |

| Großbritannien | 0,08% (mind. GBP 9,00) | 5:1 | ✓ | Täglich 09:00-17:30 |

| Kanada | 2 Cent (mind. CAD 10) | 5:1 | ✓ | Täglich 15:30-22:00 |

*Der Hebel verstärkt Gewinne und Verluste gleichermaßen.

**Bitte beachten Sie, dass wir nach eigenem Ermessen Ihre Möglichkeit long oder short zu gehen einschränken können.

Disclaimer: Dieses Informationsmaterial (unabhängig davon, ob es Meinungen wiedergibt oder nicht) dient lediglich der allgemeinen Information. Es stellt keine unabhängige Finanzanalyse und keine Finanz- oder Anlageberatung dar. Es sollte nicht als maßgebliche Entscheidungsgrundlage für eine Anlageentscheidung herangezogen werden. Das Informationsmaterial ist niemals dahingehend zu verstehen, dass CMC Markets den Erwerb oder die Veräußerung bestimmter Finanzinstrumente, einen bestimmten Zeitpunkt für eine Anlageentscheidung oder eine bestimmte Anlagestrategie für eine bestimmte Person empfiehlt oder für geeignet hält. Insbesondere berücksichtigen die Informationen nicht die individuellen Anlageziele oder finanziellen Umstände des einzelnen Investors. Die Informationen wurden nicht in Übereinstimmung mit den gesetzlichen Anforderungen zur Förderung der Unabhängigkeit der Finanzanalyse erstellt und gelten daher als Werbemitteilung. Obwohl CMC Markets nicht ausdrücklich daran gehindert ist, vor der Bereitstellung der Informationen zu handeln, versucht CMC Markets nicht, vor der Verbreitung der Informationen einen Vorteil daraus zu ziehen.