Analyse comportementale, quand la psychologie s’invite sur les marchés financiers

L’analyse comportementale étudie les comportements irrationnels des investisseurs à l’origine d’anomalies de marché.

Dans un domaine où la rationalité prime, il peut être difficile de concevoir que les décisions financières ne soient pas totalement cartésiennes. Pourtant, dans la pratique, tous les investisseurs n’adoptent pas toujours un comportement rationnel et réfléchi lorsqu’il s’agit de maximiser leurs richesses. Explications.

Qu’est-ce que l’analyse comportementale ?

L’analyse comportementale appliquée aux marchés financiers étudie les situations où la psychologie, les croyances et les émotions de l’investisseur influencent ses prises de décisions.

Également connue sous le nom de « finance comportementale », cette méthode d’analyse cherche à identifier et étudier les biais de comportement à la source des anomalies constatées sur les marchés. Elle se distingue ainsi des théories classiques fondées sur l’hypothèse d’efficience du marché (HEM) d’Eugene Fama.

En combinant psychologie comportementale et finance, le but est non seulement de comprendre les mécanismes qui influencent les prises de décisions irrationnelles des investisseurs, mais également de les anticiper afin de maximiser les résultats d’une stratégie de trading.

L’analyse comportementale se compose ainsi de deux grands axes d’études : l’approche « micro » lorsqu’elle étudie l’individu, et l’approche « macro » lorsqu’elle étudie un marché tout entier.

L’analyse comportementale à l’échelle de l’individu

Pour les adeptes de l’analyse comportementale, sur les marchés financiers, l’hypothèse selon laquelle une personne serait purement rationnelle ne reflèterait pas vraiment la façon dont elle se comporte dans la réalité. L’investisseur ne serait donc pas un parfait « homo economicus ».

Grâce à leur théorie des perspectives, Messieurs Kahneman et Tversky ont introduit en 1979 l’idée que l’appréciation n’est pas la même selon que l’individu considère une perte ou un gain. Des perspectives de pertes ont en effet un impact plus important sur les émotions des personnes que des perspectives identiques de gains. Cette étude apporte ainsi la preuve d’un comportement irrationnel : l’aversion à la perte.

Cette aversion explique certains comportements financiers illogiques, comme l’effet de disposition décrivant une tendance à conserver des positions perdantes trop longtemps et à fermer des positions gagnantes trop rapidement. Pourtant, lorsque les marchés évoluent en tendance, il serait a priori bien plus logique de conserver les positions gagnantes pour maximiser les gains et de fermer les positions perdantes pour minimiser les pertes.

En se laissant guider par leur aversion au risque, les investisseurs sont victimes d’un comportement irrationnel, à la source de la plupart des erreurs d’investissement. Les origines de ce type de comportements sont à rechercher dans la psychologie sociale de l’individu. Les différents biais comportementaux, souvent inconscients, donnent alors quelques éclaircissements. Voici quelques-uns des principaux biais à prendre en compte lorsque vous faites du trading en ligne.

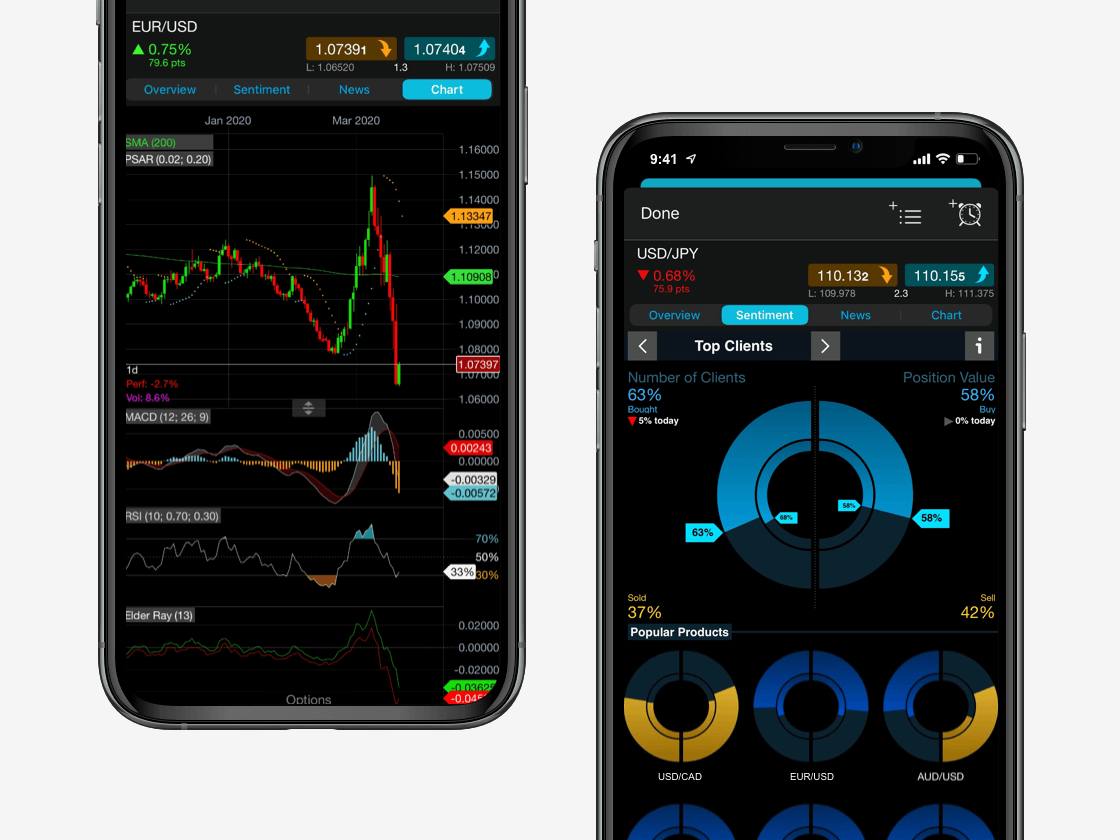

Le trading innovant dans votre main

Ouvrez et clôturez des trades sans effort, suivez vos trades et créez des alertes.

Le biais d’ancrage

L’individu « ancre » ses pensées et ses estimations autour d’un nombre, en tant que point de référence, même s’il n’a pas de pertinence logique.

Le biais de représentativité

L’individu évalue la probabilité d’occurrence d’un événement futur incertain par sa ressemblance à un événement similaire, mais non-identique, déjà observé dans le passé.

Le biais de comptabilité mentale

L’individu accorde une valeur très personnelle et subjective aux différents comptes et actions dans lesquels il place son argent.

Le biais d’excès de confiance

L’individu surestime ses capacités individuelles et ses estimations statistiques, surtout en cas de gains récents.

L’analyse comportementale à l’échelle du marché

Il suffit parfois de subtiles modifications dans les comportements individuels pour affecter significativement un groupe ou un marché tout entier. Les analyses macroéconomiques montrent en effet que toutes les fluctuations de marché ne sont pas toujours pleinement rationnelles.

Comment justifier rationnellement le phénomène de l’effet janvier par exemple ? Le premier mois de l’année obtient en effet de meilleures performances boursières que les autres mois de l’année.

Pour Monsieur Richard Thaler, théoricien de la finance comportementale et prix Nobel d’économie 2017, un facteur non-conventionnel serait à l’origine de l’effet janvier. Ce dernier pourrait ainsi s’expliquer par un comportement mimétique : la charge émotionnelle des événements (en l’occurrence la fin d’année) dominerait alors le processus cartésien de prise de décision.

L’analyse comportementale à l’échelle macroéconomique n’est pas seulement la somme de comportements individuels peu rationnels. Elle met également l’accent sur un changement des comportements causé par le groupe lui-même.

L’instinct grégaire des investisseurs représente leur tendance à suivre et imiter les actions, rationnelles comme irrationnelles, d’un groupe important de traders. L’idée qu’un grand groupe ne peut pas se tromper est bien ancrée dans l’esprit de chaque individu. Pourtant, en finance, il n’est plus à prouver qu’un comportement grégaire (de suiveur) n’est généralement pas une stratégie d’investissement très rentable.

D’ailleurs, ce type de comportements explique les réactions parfois excessives du marché face à certaines actualités économiques, les traders prenant en compte les nouvelles informations de manière disproportionnée par rapport à leurs impacts réels, ce qui influence alors directement les mouvements de prix.

Comment utiliser l’analyse comportementale dans sa stratégie financière ?

Admettre que vous n’êtes pas toujours rationnel dans vos choix est déjà un bon début. Chaque individu a en effet sa propre responsabilité sur les mouvements de marché considérés comme inexpliqués. L’intérêt croissant pour la finance comportementale entraîne certes une prise de conscience des investisseurs, mais le chemin à parcourir est encore long.

L’enseignement à retirer de l’analyse comportementale est de savoir prendre du recul et mettre les événements en perspective. Il est facile de se laisser emporter par les toutes dernières nouvelles. Pourtant, les approches de trop court-terme donnent rarement les meilleurs résultats en trading.

De même, réagir en suivant les tendances actuelles et la direction de la majorité (comportement grégaire) peut vous conduire dans une impasse. La hausse de certaines produits financiers est en effet accentuée lorsque tout le monde se précipite dessus, ce qui a tendance à les surévaluer à cause de la charge émotionnelle du « troupeau ». Ainsi, avant de suivre une tendance, la recommandation est de toujours faire un travail approfondi de recherche. Vous serez alors plus à même de comprendre la véritable signification des dernières informations afin de pouvoir y réagir avec sang-froid.

Maintenant que vous avez pris connaissance des principaux biais comportementaux de la psychologie financière (parfois appelée « neuro-finance »), faites-en sorte de les garder en tête et de les éviter lors de vos prochaines analyses. Afin que vos décisions financières soient toujours plus rationnelles et censées, pensez également à consulter nos contenus pédagogiques.

CMC Markets est un prestataire de service d'exécution uniquement. Ces informations (qu'elle contiennent ou non des opinions) présentent un caractère purement informatif et ne tient pas compte de votre situation ou de vos objectifs personnels. Aucune des informations contenues dans ce document n'est (ou ne doit être considérée comme) un conseil financier, d'investissement ou autre auquel se fier. Aucun avis donné dans les documents ne constitue une recommandation de CMC Markets ou de l'auteur selon laquelle un investissement, un titre, une transaction ou une stratégie d'investissement particulier convient à une personne spécifique. Le matériel n'a pas été préparé conformément aux exigences légales visant à promouvoir l'indépendance de la recherche sur les marchés d'investissement. Bien qu'il ne nous soit pas expressément interdit de traiter avant de fournir ce matériel, nous ne cherchons pas à en tirer profit avant sa diffusion.