För den långsiktiga placeraren är det intressant att veta hur marknaden värderar bolaget. Även du som är mer aktiv i din handel kan ha det som en input i din analys eftersom det säger en del om vilka förväntningar marknaden har på bolaget. Ett högt värderat bolag har generellt högra förväntningar på sig från marknaden. Även lågt värderade bolag kan ha marknadens ögon på sig. Affärsmodellen, intjäningsförmågan osv. kan ha ifrågasatts och därför har bolaget handlats ner. Lågt värderade bolag baserat på nyckeltal kan vara lite ”riskabla” som högt värderade. Du måste förstå varför marknaden värderat ner eller upp bolaget.

Den vanligaste metoden för att bedöma ett företags värdering är nyckeltalet P/E. Nyckeltalet räknas ut så här:

P/E = börsvärde / vinst

Eller

P/E = aktiepris / vinst per aktie

P/E-talet berättar hur många årsvinster du betalar för bolaget d.v.s. hur många år det tar för bolaget att ”betala” av nuvarande värdering med vinst. Det är ofta därför ett högre p/e-tal indikerar att marknaden har högre förväntningar på bolagets framtida vinsttillväxt.

Ett nyckeltal som kan används för att värdera tillväxtbolag är PEG vilket ställer p/e-talet i relation till vinsttillväxten i bolaget.

PEG = Aktuellt P/E / aktuell vinsttillväxt

Ett företag som har en vinsttillväxt på 30 % och ett p/e på 30 skulle ha ett PEG-tal på 1. 1 är en indikation på att bolagets värdering motsvaras av dess vinsttillväxt. Precis som p/e kan PEG indikera över eller undervärdering. Är PEG mindre än 1 indikerar det att marknaden inte värderar bolaget fullt ut givet dess vinsttillväxt och det omvände när PEG är över 1.

Utdelningar och direktavkastning

Förändring av ett bolags utdelning kan ändra sentimentet kring bolaget. Förutom att många investerare gillar utdelning eftersom det är en kontantbetalning så säger det även något om bolagets välmående. Framförallt om ett bolag som delat ut pengar i många år väljer att minska utdelningen eller till och med dra in den.

Detta agerande beror förmodligen på att något inte står rätt till i bolaget eller i alla fall är marknaden av den uppfattningen vilket ofta leder till en nedgång i aktien. Skulle bolaget istället fortsätta höja utdelningen så är det ett sundhetstecken. En liten brasklapp är att eftersom bolagen vet att marknaden ofta straffar sänkta eller borttagna utdelningar så ska det mycket till för att bolaget väljer att göra detta. Istället väljer man att dela ut mer än vad policyn säger eller kanske mer än vad man gör i vinst. Detta är såklart inte hållbart på längre sikt.

- Direktavkastningen räknas ut så här: Utdelning per aktie / aktiepris

En hög direktavkastning kan indikera att bolaget är undervärderat. Precis som med p/e talet är det dock viktigt att försöka förstå varför direktavkastningen är hög. Beror det på en omotiverad nedgång i aktien eller diskonterar marknaden en sänkning av utdelningen på grund av att nivån inte är uthållig givet bolaget framtida vinsttillväxt. Sänks utdelningen så sjunker också direktavkastningen.

När utdelningen avskiljs från bolaget så sjunker också aktiekursen med samma belopp. Ett bolag som delar ut 5 kr och har ett aktiepris på 100 kr kommer, allt annat lika, att handlas på 95 kr när utdelningen avskiljs. Ditt totala värde är alltså oförändrat. Skillnaden är att du har fått cash på ditt konto. Edgen med utdelningsbolag ligger i att du hela tiden återinvesterar utdelningen genom av att köpa fler aktier för den utdelning du får. På så vis ökar du mängden aktier som kan stiga i värde på lång sikt och du ökar också mängden utdelning som betalas ut varje år (givet att bolaget inte sänker utdelningen).

För att få en göra en bedömning om aktuell utdelning är uthållig kan man bland annat titta på:

- Utdelningsandel = Vinst per aktie / utdelning per aktie

Är resultatet 1 säger det oss att bolaget delar ut hela vinsten. Ju högre värdet är desto större är chansen att bolaget kan behålla sin utdelning eller höja den. Man kan också vända på uträkningen för att se hur många procent av vinsten som delas ut.

Handla i anslutning till bolagsrapporter

Bolagsrapporter skapar alltid uppmärksamhet bland investerare och traders. För den långsiktiga placeraren är det intressant att se hur bolaget utvecklas rent ekonomiskt och för den aktive placeraren är det framförallt intressant att se hur marknaden reagerar.

Oavsett tidshorisont så är det viktigt att förstå att marknaden till stor del styrs av psykologi i det korta perspektivet. En ”bra” rapport kan tas emot med nedgång och en ”dålig” rapport kan tas emot med uppgång. Allt handlar om marknadens förväntningar, positivt eller negativt sentiment etc. Vid vissa tillfällen kan reaktionen på en bolagsrapport vara väldigt kraftig vilket även gör att du som är mer långsiktig kan agera.

Är du aktiv i din handel så tänk på att många bolag rapporterar när börsen är stängd. Eftersom börsen är stängd när rapporten offentliggörs så ska hela marknaden reagera på rapporten vid öppning. Att marknaden får lite extra tid att fundera på innehållet i rapporten kan var både positivt och negativt men kan leda till lite större gap i kursen.

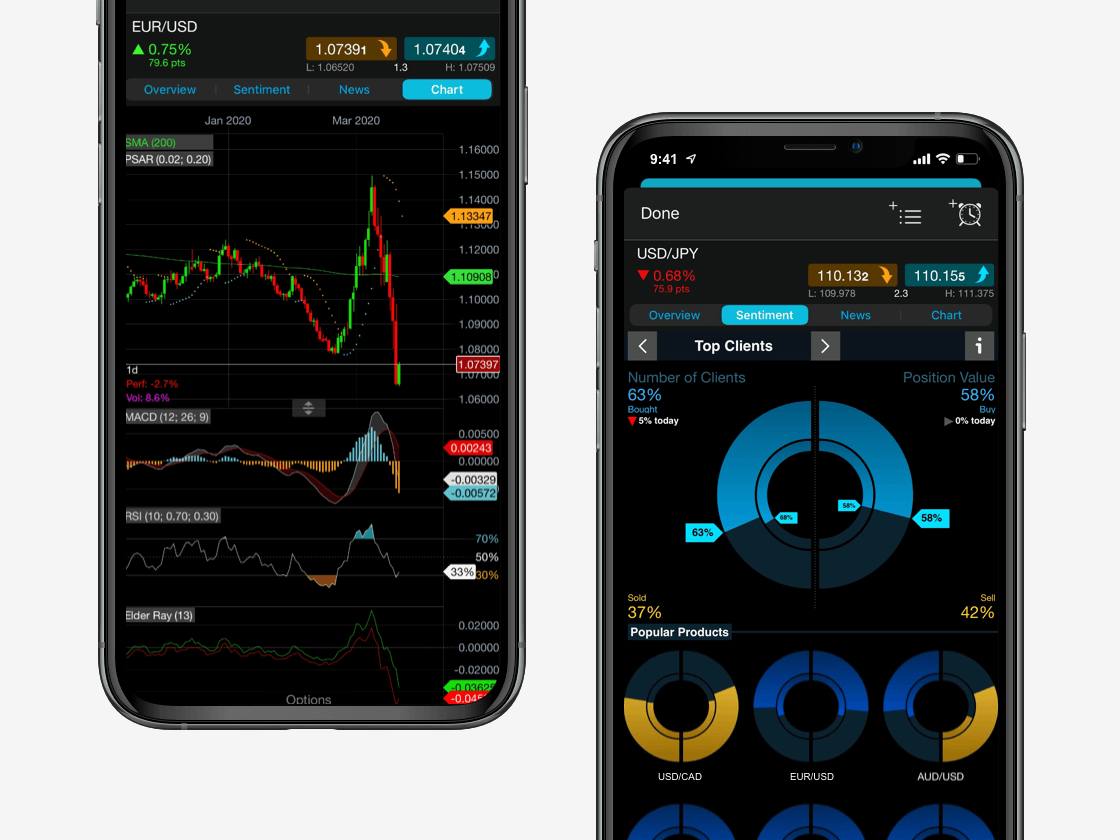

Kundsentiment i vår handelsplattform

I vår handelsplattform kan du se hur våra kunder är placerade i de produkter vi erbjuder. Du ser hur många procent av alla öppna positioner i produkten som är köp och hur många procent som är sälj.

Du ser även hur stor del av den totala volymen som är köp- eller säljpositioner. Kundsentimentet ger en bra inblick i vad marknaden ”tycker” om vissa produkter. Eftersom det tar hänsyn till alla kunder över hela världen så är framförallt de stora globala produkterna så som index, valuta och råvaror extra intressanta.

Den första tanken är kanske att placera sig precis som alla andra gör. Man kan dock se sentimentet som en kontraindikator. Om alla är väldigt positiva eller negativa vem ska då fortsätta köpa eller sälja? Vad händer med kursen om dessa ska omvärdera och exempelvis börja köpa igen?