Es scheint so, als sei die Jagd eröffnet. Die Jagd nach Gold und Silber, um genau zu sein. Die Entwicklung der beiden Edelmetalle verlief in den letzten 18 Monaten wahrscheinlich anders, als von den meisten Marktbeobachtern erwartet wurde. Gold ist, das von Anlegern bei den Anlegern beliebt, da es traditionell als Wertaufbewahrungsmittel und zur Inflationsabsicherung verwendet wird. Das erstaunliche war, dass trotz höchster Inflationsraten seit über 30 Jahren, die Edelmetallpreise davon nicht profitieren konnten. Der Krieg und das Chaos in der Ukraine und die daraufhin entstandenen geopolitischen Spannungen und Verwerfungen halfen den Edelmetallen ebenfalls nicht, sich ihre Namen, als Krisenwährung zu verdienen. Beim Gold ging es in der Spitze sogar um bis zu 22 % nach unten. Auch Silber konnte sich dem Abwärtssog nicht entziehen und verlor sogar in der Spitze über 41 % von seinen Höchstständen im Sommer 2020. Nichtsdestotrotz ist die weiterhin ungewisse Zukunft für Technologiewerte, Marktschwankungen und akute geopolitische Risiken ein perfekter Nährboden für Edelmetalle geschaffen worden.

Akut schlechtes Sentiment bei Gold

Ende Oktober 2022 fanden die Kurse von Gold und Silber ihre Tiefstkurse und gleichzeitig war das Sentiment mit schlechter Berichterstattung an einem Höhepunkt. Der ein oder andere Anleger wird sicherlich schon festgestellt haben, dass die Geschehnisse am Markt und den Publikationen in bestimmten Finanzmedien oft auf ein bestimmtes anekdotisches Indiz als bullish oder bearish hinweisen. Oft sind diese Schlagzeilen oder Thesen intuitiv als Kontraindikator zu werten. Beispiele dafür sind Prominente, die eine Anlageklasse befürworten (wie Models oder Filmstars), der Taxi-Fahrer, der plötzlich über die besten Anlagemöglichkeiten ohne Risiken berichtet oder eben die Titelbilder einer Zeitschrift, das eine starke Meinung zu einem bestimmten Vermögenswert verkündet. Grundsätzlich geht man dabei davon aus, dass wenn ein Mainstream-Journalist oder -Redakteur einem Markttrend, einem Land oder einer Person endlich eine Titelseite widmet, die Geschichte oder das Thema bereits seit einiger Zeit am Markt en vogue ist und wahrscheinlich seinen Höhepunkt bald erreicht hat. Diesen Tatbestand konnte man beispielsweise mit dem der folgenden Publikation beobachten.

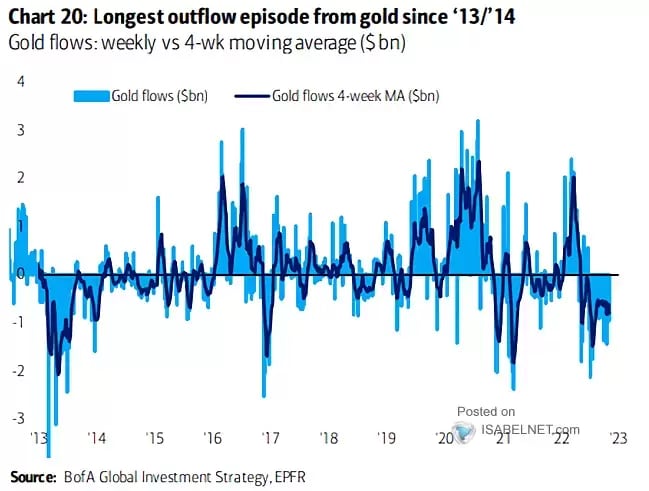

Gold war mit großen Abflüssen konfrontiert

Weiter waren die Abflüsse aus Investmentfonds oder anderen Anlageinstrumenten von Gold über eine lange Zeit sehr negativ. Es war sogar die längste Zeit mit Netto-Abflüssen seit fast 10 Jahren. Mittlerweile hat sich dieser Sachverhalt verändert und der Markt verzeichnet die ersten Nettozuflüsse seit langer Zeit.

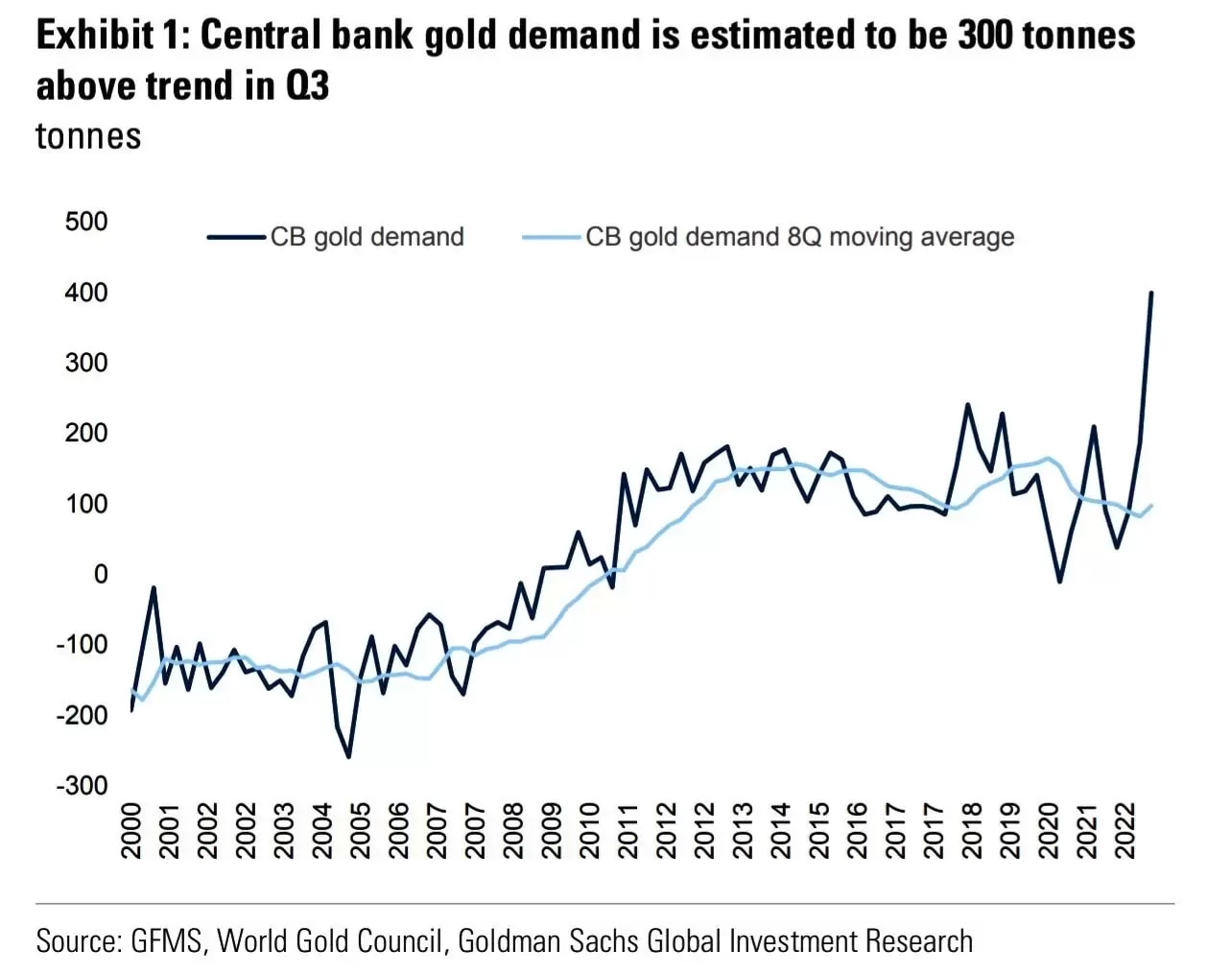

Zentralbanken sind Käufer

Aber es ist nicht nur die Angst, die Gold stützt. Die Zentralbanken in den Schwellenländern kaufen weiterhin Gold, um sich weiter vom Dollar zu diversifizieren. Weiter sind es diesmal aber auch die Zentralbanken der G7-Länder, die zu den Käufern zählen. Gleichzeitig sind die weltweiten Schulden erneut gestiegen und auch das US-Handelsdefizit könnte im nächsten Jahr einen neuen Höchststand erreichen.

Silber sieht auch wie ein Schnäppchen aus

Auch für das kommende Jahr wird ein höheres Silberangebot erwartet, da die Industrie mehr Silber benötigt. Die industrielle Nachfrage wird in diesem Jahr voraussichtlich auf 539 Millionen Unzen ansteigen. Entwicklungen wie die fortschreitende Elektrifizierung von Fahrzeugen, die zunehmende Einführung der 5G-Technologie und staatliche Verpflichtungen zu mehr grüner Infrastruktur werden dazu führen, dass die industrielle Nachfrage den makroökonomischen Gegenwind und die schwächere Nachfrage nach Unterhaltungselektronik mehr als überwiegt. Die Automobilhersteller verwenden mehr Silber, da der Anteil der Elektronik in den Fahrzeugen zunimmt, aber der Sektor macht lediglich etwa 5 % der Gesamtnachfrage aus. Auf Solarpaneele entfallen etwa 10 % der Silbernachfrage.

Gold-Silber-Ratio erneut nahe dem Rekordtief

Die Gold-Silber Ratio ist eine Kennzahl, die anzeigt, in welchem Verhältnis der Preis für Gold zum Preis für Silber steht. Hierfür wird der Preis für eine Feinunze Gold geteilt durch den Preis für eine Feinunze Silber. Die Gold-Silber-Ratio könnte demnach die Antwort auf die Frage geben, welches der beiden Edelmetalle aktuell eher überbewertet oder unterbewertet ist.

Für Anleger kann diese Kennziffer somit hilfreich sein bei der Analyse der Gewichtung von Gold und Silber im persönlichen Vermögensportfolio. Je deutlicher eine Über- bzw. Unterbewertung ausgeprägt ist, desto höher die Wahrscheinlichkeit, dass in Zukunft eine entsprechende Preisanpassung durch den Markt erfolgen könnte.

Das Silber-Gold-Verhältnis ist im August erneut in die Nähe des Allzeithochs geklettert. Nachdem es mit dem Corona-Crash zu einer starken Outperformance von Silber gegenüber Gold gekommen ist. Aktuell bedeutet es, dass man etwas mehr als 82 Unzen Silber braucht, um eine Unze Gold zu kaufen. Einfach ausgedrückt, ist Silber im Vergleich zu Gold historisch gesehen deutlich unterbewertet. Sollte sich demnach das Umfeld für die Edelmetalle ändern, könnte sich der Silberpreis erneut deutlich stärker erholen als der Goldpreis.

Sie möchten Ihre Trading-Idee gleich an einem Live-Chart ausprobieren?

Nutzen Sie jetzt die Gelegenheit auf unserer innovativen Handelsplattform mit einem kostenlosen und risikofreien Demo-Konto.

Hier sehen Sie die Spreads, die Hebel, die Info, ob das Produkt auch short getradet werden kann und die Handelszeiten für unsere Aktien-CFDs, wie Nel Asa, Alphabet, Tesla und Amazon.

| Land | Kommission | Hebel ab* | Short?** | Handelszeiten |

|---|---|---|---|---|

| Deutschland | EUR 5 | 5:1 | ✓ | Täglich 09:00-17:30 |

| USA | USD 10 | 5:1 | ✓ | Täglich 15:30-22:00 |

| Großbritannien | 0,08% (mind. GBP 9,00) | 5:1 | ✓ | Täglich 09:00-17:30 |

| Kanada | 2 Cent (mind. CAD 10) | 5:1 | ✓ | Täglich 15:30-22:00 |

*Der Hebel verstärkt Gewinne und Verluste gleichermaßen.

**Bitte beachten Sie, dass wir nach eigenem Ermessen Ihre Möglichkeit long oder short zu gehen einschränken können.

Disclaimer: Dieses Informationsmaterial (unabhängig davon, ob es Meinungen wiedergibt oder nicht) dient lediglich der allgemeinen Information. Es stellt keine unabhängige Finanzanalyse und keine Finanz- oder Anlageberatung dar. Es sollte nicht als maßgebliche Entscheidungsgrundlage für eine Anlageentscheidung herangezogen werden. Das Informationsmaterial ist niemals dahingehend zu verstehen, dass CMC Markets den Erwerb oder die Veräußerung bestimmter Finanzinstrumente, einen bestimmten Zeitpunkt für eine Anlageentscheidung oder eine bestimmte Anlagestrategie für eine bestimmte Person empfiehlt oder für geeignet hält. Insbesondere berücksichtigen die Informationen nicht die individuellen Anlageziele oder finanziellen Umstände des einzelnen Investors. Die Informationen wurden nicht in Übereinstimmung mit den gesetzlichen Anforderungen zur Förderung der Unabhängigkeit der Finanzanalyse erstellt und gelten daher als Werbemitteilung. Obwohl CMC Markets nicht ausdrücklich daran gehindert ist, vor der Bereitstellung der Informationen zu handeln, versucht CMC Markets nicht, vor der Verbreitung der Informationen einen Vorteil daraus zu ziehen.