Arbitrage-Trading: Ein umfassender Leitfaden

Arbitrage bedeutet, Preisunterschiede an verschiedenen Märkten auszunutzen. Das kann bei Währungen, Rohstoffen oder Aktien vorkommen. Trader kaufen dabei einen Vermögenswert günstig ein und verkaufen ihn gleichzeitig teurer an einem anderen Markt – mit dem Ziel, daraus Gewinn zu machen.

Dieser Prozess ist nicht nur für Händler interessant. Arbitrage hilft auch dabei, dass sich Preise wieder angleichen und die Märkte stabiler werden. Meist handelt es sich um kurzfristige Handelsstrategien, die vergleichsweise wenig Risiko haben. Ganz ohne Risiko ist Arbitrage-Trading jedoch nie – auch hier gibt es Punkte, die man im Blick behalten muss.

Was ist Arbitrage?

Arbitrage bedeutet Profit zu erwirtschaften aus Preisdifferenzen zwischen identischen oder verwandten Finanzinstrumenten, obwohl dies normalerweise keine große prozentuale Rendite ermöglicht. Je größer die Fehlbewertung der Marktineffizienz ist, desto größer ist der mögliche Ertrag und desto schneller werden Trader versuchen, sie auszunutzen. Dies verringert das Margenpotenzial und bringt den Basiswert wieder in Einklang mit anderen Marktpreisen oder -informationen.

Eine Arbitrage-Möglichkeit wird häufig durch den Vergleich von Basiswerten offensichtlich. Wenn sich z.B. die Preise zweier Währungspaare oft gleich verhalten, dann aber auseinanderlaufen, kann dies zu Arbitrage im Devisenhandel führen – unter der Annahme, dass die beiden Paare anschließend wieder zueinander finden. Wenn zwei sehr ähnliche Basiswerte grundlos unterschiedlich bewertet werden, kann dies auch eine Arbitrage-Möglichkeit darstellen.

Das bedeutet, dass kleine Fehlbewertungen im Gegensatz zu großen Ineffizienzen eher länger bestehen, da das Kosten-Nutzen-Verhältnis weniger reizvoll ist.

Arbitrage-Pricing-Theorie

Die Arbitrage-Pricing-Theorie geht davon aus, dass die Rendite von Basiswerten als Summe der makroökonomischen und anderen beeinflussenden Risikofaktoren vorhergesagt werden kann. In dieser Theorie könnte ein Trader im Handel eine Ineffizienz feststellen und möglicherweise die Differenz zwischen dem „falschen“ Preis und dem theoretischen fairen Preis für sich nutzen.

Arbitrage wird oft als „risikofreier Gewinn“ bezeichnet, obwohl in Wirklichkeit nur sehr wenige Trades kein Risiko bergen. Die Arbitrage-Pricing-Theorie basiert auf Annahmen wie der zu erwartetenden Rendite, dass sich die Zinssätze nicht ändern und dass wir alle Variablen identifizieren können, die den Preis des Basiswerts beeinflussen. Dies ist mit einem hohen Maß an Genauigkeit nicht möglich, kann jedoch einen Trader auf eine potenzielle Gelegenheit aufmerksam machen.

Die Arbitrage-Pricing-Theorie (APT) modelliert erwartete Renditen als Funktion mehrerer Faktor-Risiken. In der Praxis können ineffiziente Preisstellungen auftreten; eine Rückkehr zu historischen Relationen (Mean Reversion). kann, muss aber nicht erfolgen. APT-Signale sind kein Garant für profitable Trades.

Wie funktioniert Arbitrage?

Arbitrage nutzt die Finanzmärkte und die fundamentalen Faktoren, die den Preis eines Basiswerts bestimmen, z.B. Angebot und Nachfrage. Dies geschieht auf verschiedene Arten. Es gibt u.a. statistische Arbitrage, was einer Mean Reversion entspricht, oder Dreiecksarbitrage für Devisenmärkte. Einige speziellere Strategien für Arbitrage-Trading umfassen Risiko-Arbitrage, festverzinsliche Arbitrage und gedeckte Zins-Arbitrage, die alle nachstehend erörtert werden.

In allen Fällen recherchiert ein Trader, um anhand von Nachweisen Fehlbewertungen eines oder mehrerer Basiswerte aufzudecken.

Statistische Arbitrage

Bei der statistischen Arbitrage werden Analysen über das normale Verhalten bestimmter Basiswerte erstellt, um mögliche Abweichungen festzustellen. Eine hohe positive Korrelation zwischen Basiswerten ist eine häufig verwendete Statistik, die oft mit einer anderen kurzfristigen Handelsstrategie, dem Paarhandel, kombiniert wird.

Am Beispiel des Aktienmarkts kann sich eine Trading-Gelegenheit eröffnen, wenn die Preise von z.B. Ford und General Motors normalerweise korrelieren, dann aber plötzlich voneinander abweichen. Das „normale Verhalten“, die Korrelation, bietet hier Grund zu der Annahme, dass sich die beiden Preise in Zukunft wieder analog bewegen werden.

Diese Annahme basiert auf dem Mean Reversion Model (zu deutsch: Modell der Mittelwertrückkehr). Das besagt, dass Märkte zwar zu zwischenzeitlichen Übertreibungen neigen, langfristig jedoch immer zu ihrem Mittelwert zurückkehren.

Mit statistischer Arbitrage könnte ein Trader bei den beiden abweichenden Aktien diejenige kaufen, die sich nach unten bewegt, und die Aktie shorten, die sich nach oben bewegt. Die ausgewählten Aktien sollten sich in entgegengesetzte Richtungen bewegen, sonst sind sie immer noch korreliert. Auf diese Weise setzt der Trader nicht auf die Gesamtrichtung beider Aktien, sondern auf die antizipierte Korrektur einer Marktübertreibung.

Beliebte Rohstoffprodukte wie West Texas Crude und Brent Crude bewegen sich normalerweise auch zusammen. Die Preise sind allerdings unterschiedlich. Wenn sich also die typische Streuung zwischen ihnen verringert oder vergrößert, kann dies eine statistische Arbitrage-Möglichkeit darstellen. Dies wird im folgenden Chart gezeigt.

Quelle: CMC Markets, WTI Chart

Dreiecksarbitrage

Dreiecksarbitrage wird häufig für den Forex-Markt verwendet, wenn zwischen drei verwandten Wechselkursen Preisunterschiede bestehen. Dreiecksarbitrage umfasst drei Transaktionen: Die erste Währung wird gegen eine zweite getauscht, die zweite Währung gegen eine dritte und dann wird die dritte zurück in die erste getauscht. Wenn diese Transaktionen eine Gewinnmarge schaffen, liegt Arbitrage vor.

Die Größenordnung dieser Arbitrage ist normalerweise gering, obwohl das Potenzial gegebenenfalls steigt in Momenten hoher Volatilität oder bei Währungen, die nicht so oft gehandelt werden.

Wenn beispielsweise der Geld-Kurs für EUR/USD 1,0847 und der Geld-Kurs für GBP/USD 1,4808 beträgt, würde dies einen Geld-Kurs für EUR/GBP von 0,7325 implizieren. Wäre der Preis unterschiedlich, insbesondere um mehr als ein paar Pips, bestünde die Möglichkeit eines gewinnbringenden Arbitrage-Handels.

Die Umsetzbarkeit hängt von Live-Marktpreisen, Spreads, Latenzen und Gebühren ab - nur geringe Abweichungen werden oft durch Kosten aufgezehrt.

Einzelhandels-Arbitrage

Arbitrage im Einzelhandel findet eher außerhalb der Finanzmärkte statt. Wenn Sie einen Artikel auf dem Flohmarkt für 5 Euro kaufen und ihn dann bei eBay oder Amazon für 6 Euro verkaufen, ist dies eine Arbitrage im Einzelhandel. Sie nutzen damit ein Missverhältnis in verschiedenen Märkten aus.

Ein anderes Beispiel: Stellen Sie sich vor, alle Häuser in einer Neubaustraße sind ähnlich, aber ein Haus wird deutlich billiger angeboten. Das Haus ist vermutlich schnell verkauft, da vielleicht ein Hausbesitzer ein Schnäppchen machen möchte. In dem Fall wird dieser falsch bewertete Vermögenswert aus dem Markt genommen. Es kann jedoch sein, dass jemand die Immobilie zum niedrigeren Preis kauft und sie zum gleichen Preis wie die anderen Häuser auf dem Markt weiterverkauft, um die Differenz abzuschöpfen. Dies ist als Retail Arbitrage bekannt und kann auf viele Arten und in verschiedenen Märkten durchgeführt werden.

Arbitrage-Strategien beim Trading

Arbitrage-Strategien sind spezifische Techniken, die Trader verwenden, um wahrgenommene Fehlbewertungen auszunutzen. Nachfolgend sind drei gängige Ansätze aufgeführt.

Risiko-Arbitrage-Strategie

Risiko-Arbitrage ist eine spekulative und ereignisgesteuerte Handelsstrategie, die auch als Fusionsarbitrage bezeichnet wird (englisch: risk arbitrage oder merger arbitrage). Wenn bei Unternehmen in Fusion oder Übernahme eine anschließende bessere Bewertung erwartet wird, setzt der Arbitrageur auf eine Long-Position in diesen Aktien.

Ein häufiges Beispiel ist, wenn ein Unternehmen ein anderes börsennotiertes Unternehmen kauft. Nehmen wir an, Unternehmen A erklärt sich bereit, Unternehmen B für 10 Euro pro Aktie zu übernehmen. Normalerweise wird die Aktie von Unternehmen B an der Börse aber zu 9,75 € gehandelt, nicht zu 10 €.

Die 0,25 EUR stellen eine Risiko-Arbitrage-Option dar. Ein Trader könnte die Aktie zu einem Preis von 9,75 EUR kaufen, da er weiß, dass er nach Abschluss des Deals 0,25 EUR pro gekaufter Aktie verdient. Dies ist seine erwartete Rendite-Risiko-Prämie oder die Entschädigung für das übernommene Risiko.

Das Risiko besteht darin, dass der Deal möglicherweise nicht zustande kommt. In diesem Fall fällt der Aktienkurs von Unternehmen B auf den Stand vor der Ankündigung des Buy-Outs zurück. Ein Teil des Risikos könnte durch eine Absicherung ausgeglichen werden. Eine Absicherungsstrategie könnte darin bestehen, Aktien des zu erwerbenden Unternehmens (Unternehmen A) leerzuverkaufen oder eine Put-Option auf Unternehmen B zu kaufen, vorausgesetzt, das Aufgeld nivelliert nicht den gesamten potenziellen Ertrag.

Festzins-Arbitrage

Festzins-Arbitrage, auch Fixed Income Arbitrage genannt, ist eine Strategie von Tradern für festverzinsliche Wertpapiere wie z.B. Staatsanleihen, um die Zinsdifferenzen auszunutzen. Institutionelle Händler können diese Methode auch bei komplexeren Zinsprodukten anwenden.

Nehmen wir zum Beispiel an, zwei Staaten bieten Staatsanleihen an. Die Staaten haben sehr ähnliche Volkswirtschaften, Schuldenlasten, Einnahmen, Ausgaben und Arbeitslosenquoten. Eine Anleihe hat eine Rendite von 3%, die andere eine Rendite von 2,85%. Ein Trader glaubt, dass die beiden Anleihen die gleiche Rendite erzielen sollten. Daher leerverkauft er die 3%-Anleihe und kauft die 2,85%-Rendite-Anleihe. Wenn er richtig liegt und sich die Anleiherenditen letztendlich anpassen, egal ob sie steigen, fallen oder sich in der Mitte treffen, geht seine Rechnung auf.

Das gleiche Konzept könnte für Unternehmen gelten, die Anleihen emittieren. Wenn die Unternehmen ähnlich sind, die Anleihen jedoch unterschiedliche Zinsrenditen bieten, besteht möglicherweise eine Arbitrage-Option. Ein Trader könnte die „überteuerte“ Anleihe leerverkaufen und die „unterbewertete“ kaufen.

Das Risiko besteht darin, dass die Renditen nicht konvergieren oder die Differenz noch größer wird. Im letzteren Fall beginnt der Trader, Geld zu verlieren.

Gedeckte Zinsarbitrage

Gedeckte Zinsparität (engl: Covered Interest Arbitrage) nutzt die Zinsunterschiede von Fremdwährungen zwischen Ländern aus. Dies erfolgt über Futures oder Forwards, um das Wechselkursrisiko zu reduzieren.

Der Terminmarkt berücksichtigt Zinsdifferenzen zwischen Währungen. Werden diese jedoch nicht akkurat berücksichtigt, kann ein Trader nach Ablauf des Terminkontrakts davon profitieren.

Die gedeckte Zinsparität umfasst eine Reihe von Schritten, um zu gelingen. Ungedeckte Zinsparität (engl.: Uncovered Interest Arbitrage) ist weniger komplex, birgt allerdings ein höheres Risiko. Bei einer ungedeckten Zinsparitäts-Strategie gibt es keinen Terminkontrakt, sodass ein Trader einfach Kredite in einer Währung mit niedrigerem Zins aufnimmt und in eine Währung mit höherem Zins investiert. Dies funktioniert, wenn die Währung mit dem höheren Zinssatz nicht mehr als die Zinsdifferenz fällt. Wenn das passiert, verliert der Trader Geld, da bei der Rückumwandlung der Wert unter dem ursprünglichen Darlehensbetrag liegt.

Arbitrage-Rechner

Ein Arbitrage-Rechner oder kurz Arb-Rechner berechnet, was der theoretische Preis eines Basiswerts wäre, und wie viel Sie bei einem Trade einsetzen sollten, um eine Marge zu erzielen.

Beispielsweise benötigt ein Dreiecksarbitrage-Rechner die Preise von zwei Währungspaaren, um den fairen Preis des dritten zu berechnen. Wenn der reale Marktpreis unterschiedlich ist, kann der Trader entscheiden, ob dies eine günstige Arbitrage-Gelegenheit ist.

Obwohl ein Arbitrage-Rechner wahrscheinlich auf einer ausgefeilten Programmierung basiert, sollten Trader dennoch die Mathematik dahinter verstehen. Wenn der Rechner beispielsweise rundet, kann dies die Arbitrage eliminieren oder erhöhen. Überprüfen Sie daher die Parameter des Rechners, bevor Sie sich auf Kalkulationen von Drittanbietern verlassen.

Rechner sind immer nur Hilfswerkzeuge und keine Empfehlung. Prüfen Sie Ihre Annahmen (Rundung, Slippage, Gebühren) vor Live-Nutzung.

Wie funktioniert Arbitrage-Trading?

Vergleichen Sie den Marktpreis des Basiswerts mit dem prognostizierten oder historischen Preis bzw. der Tendenz oder möglicherweise mit anderen vergleichbaren Basiswerten.

Berechnen Sie den potenziellen Gewinn aus dem Arbitrage-Trade.

Gebühren und Transaktionskosten abziehen. Berücksichtigen Sie Spreads, Kommissionen, Haltekosten und Zinsen.

Ziehen Sie die Risiken in Betracht und wenden Sie eine geeignete Risikomanagementstrategie an.

Überprüfen Sie die Berechnungen und planen Sie die Ausführung Ihrer Trades. Schreiben Sie es auf und halten Sie alle Aufträge, wenn möglich, gleichzeitig zur Order bereit.

Arbitrage-Handelsplattform

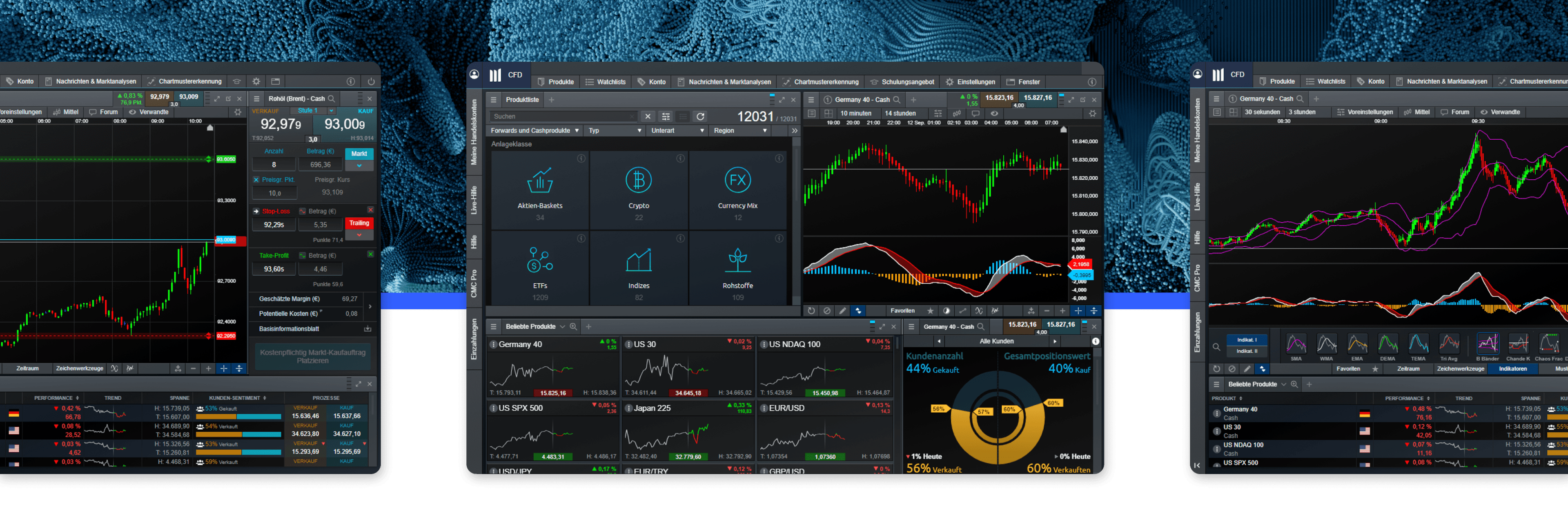

Über unsere Online-Handelsplattform Next Generation können Sie weniger komplexe Arbitrage-Strategien wie Forex-Trading oder Asset-Korrelationen für Hedging und Forwards nutzen, die über mehrere Märkte und Instrumente hinweg verfügbar sind. Als CFD-Broker bieten wir unseren Kunden jedoch ausschließlich die Möglichkeit, CFDs („Differenzkontrakte“) zu handeln.

Mit CFDs können Sie die Preisbewegung von zugrunde liegenden Finanzwerten (d.h. z.B. Forex, Rohstoffe oder Kryptowährungen) traden. Das Handelsergebnis (Gewinn oder Verlust) errechnet sich aus der Differenz von Einstiegs- und Ausstiegspreises. Mit CFDs haben Sie die Möglichkeit, mit Hebel zu traden, was bedeutet, dass Sie bei gleichem Kapitaleinsatz mehr Kapital an den Märkten bewegen können als mit einem Direktinvestment in einen Basiswert. Bitte bedenken Sie jedoch, dass der Hebel sowohl Gewinne als auch Verluste verstärken kann. Eine gut durchdachte Risikomanagement-Strategie ist für CFD-Trader unerlässlich. Darüber hinaus können Sie mit CFDs sowohl an steigenden als auch an fallenden Preisen unterschiedlicher Basiswerte partizipieren.

Automatisiertes Arbitrage-Trading

Sie können auch automatisierte Arbitrage-Strategien über unsere international gehostete Plattform MetaTrader 4 (MT4) ausprobieren, die mithilfe von Expert Advisors (EAs) Optionen für algorithmischen CFD-Handel bietet. Die EAs können selbst erstellt oder von der Plattform heruntergeladen werden, um nach Arbitrage-Möglichkeiten zu suchen. Eröffnen Sie ein MT4-Demo-Konto, um mit dem Üben zu beginnen.

Wenn Sie ein automatisiertes Programm für das Trading verwenden, ist es wichtig, dessen Leistung zu kontrollieren und die genaue Funktionsweise zu verstehen. Solche Programme können Codierungs- oder mathematische Fehler enthalten, die schlimmstenfalls Verluste verursachen. Führen Sie eine eigene sorgfältige Prüfung durch, bevor Sie automatisierte Tradingprogramme einsetzen.

Risiken des Arbitrage-Tradings

Arbitrage Trading wird oft als „risikofreier Gewinn“ bezeichnet, was jedoch selten der Fall ist. Die meisten Arten von Arbitrage beinhalten ein gewisses Risiko, selbst wenn dieses Risiko selbstverschuldet ist. So möchte ein Trader normalerweise alle Arbitrage-Trades gleichzeitig ausführen. Wenn die Aufträge jedoch gestaffelt sind, können sich die Preise ändern und die Arbitrage kann verloren gehen.

Andere Risiken sind die Verwendung schlechter, unlogischer oder unzureichender Daten. Dies könnte z.B. bei einem statistischen Arbitrage-Trade passieren. Zwei Währungspaare scheinen neuerdings zu korrelieren, gehen dann aber auseinander. In diesem Fall hängt die Handelbarkeit davon ab, wie lange die Korrelation gedauert hat und wie wahrscheinlich es ist, dass diese Paare in Zukunft erneut korrelieren werden.

Im Allgemeinen sind Transaktionskosten, Spreads und Kommissionen immer ein Risiko, wenn CFDs gehandelt werden. Lesen Sie mehr über unsere Handelskosten, die vor der Eröffnung oder Platzierung eines Trades berücksichtigt werden sollten.

Haftungsausschluss: Dieses Informationsmaterial (unabhängig davon, ob es Meinungen wiedergibt oder nicht) dient lediglich der allgemeinen Information. Es stellt keine unabhängige Finanzanalyse und keine Finanz- oder Anlageberatung dar. Es sollte nicht als maßgebliche Entscheidungsgrundlage für eine Anlageentscheidung herangezogen werden. Das Informationsmaterial ist niemals dahingehend zu verstehen, dass CMC Markets den Erwerb oder die Veräußerung bestimmter Finanzinstrumente, einen bestimmten Zeitpunkt für eine Anlageentscheidung oder eine bestimmte Anlagestrategie für eine bestimmte Person empfiehlt oder für geeignet hält. Insbesondere berücksichtigen die Informationen nicht die individuellen Anlageziele oder finanziellen Umstände des einzelnen Investors. Die Informationen wurden nicht in Übereinstimmung mit den gesetzlichen Anforderungen zur Förderung der Unabhängigkeit der Finanzanalyse erstellt und gelten daher als Werbemitteilung. Obwohl CMC Markets nicht ausdrücklich daran gehindert ist, vor der Bereitstellung der Informationen zu handeln, versucht CMC Markets nicht, vor der Verbreitung der Informationen einen Vorteil daraus zu ziehen.