Nachdem sich die US-Inflation den zweiten Monat in Folge abgekühlt hat, scheinen die Optimisten am Markt inmitten einer entspannteren Geldpolitik der Fed weiteren Rückenwind zu bekommen. Auch wenn die Weihnachtsrallye noch bevorstehen könnte, gibt es im neuen Jahr sowohl wirtschaftliche als auch politische Risiken.

Nasdaq 100 könnte weiter fallen

Obwohl die Fed das Tempo der Zinserhöhungen drosselt, wird der Zinserhöhungszyklus nicht enden, solange die Inflation nicht wieder auf ihr Zielniveau von 2 % zurückkehrt. Im November lag der Verbraucherpreisindex bei 7,1 % und damit immer noch weit über dem Zielwert. Der Dot-Plot der Fed prognostiziert nun 5,1%. Die längerfristig höheren Zinsen könnten den technologielastigen Nasdaq-Index zumindest in den ersten drei Monaten des neuen Jahres weiter unter Druck setzen.

Quelle: TradingView, Stand: 14. Dezember 2022

Die obige Grafik zeigt, dass der Nasdaq in der Vergangenheit einen Tiefpunkt während eines Zinssenkungszyklus nach einer wirtschaftlichen Rezession erreicht hat. Ein ähnlicher Aktienmarktzyklus ist während der Dotcom-Krise im Jahr 2000, der Finanzkrise im Jahr 2008 und der Pandemiekrise im Jahr 2020 zu beobachten, als der Nasdaq um 80 %, 50 % bzw. 30 % fiel. Seit dem Allzeithoch im November 2021 ist der Index um etwa 38 % gefallen, als er Mitte Oktober 2022 den Jahrestiefststand erreichte. Allerdings könnte die Fed noch weit von einer Pause oder einer Zinssenkung entfernt sein, was dem Index noch mehr Spielraum für einen Rückgang lassen könnte. Und die tief invertierten US-Anleiherenditen warnen immer wieder vor einer möglicherweise bevorstehenden wirtschaftlichen Rezession.

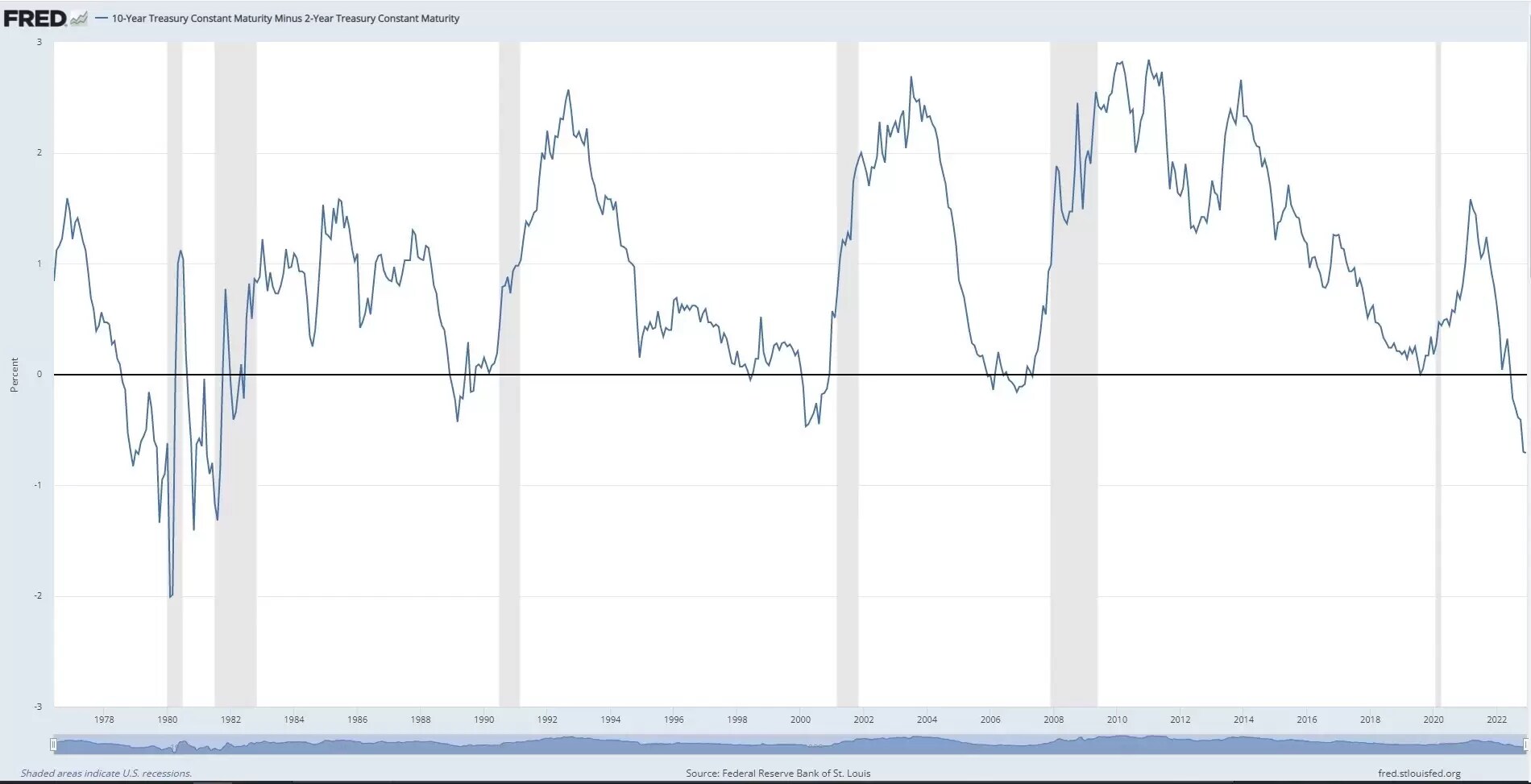

10-jährige US-Staatsanleihen mit konstanter Laufzeit abzüglich 2-jähriger US-Staatsanleihen mit konstanter Laufzeit

Quelle: St Louis Federal Reserve

Der Abstand zwischen den Renditen zweijähriger und zehnjähriger US-Staatsanleihen hat sich auf den größten Wert seit 1982 ausgeweitet, und es gibt keine Anzeichen für eine Verbesserung. Dies könnte darauf hindeuten, dass sich die wirtschaftlichen Aussichten eintrüben und die Zinsen auf einem hohen Niveau bleiben könnten, was die US-Wirtschaft in eine Stagflation führen könnte. In der Regel schneiden Technologiewerte während einer "Stagflation" nicht gut ab, stattdessen halten sich Bargeld und defensive Werte in diesem Konjunkturzyklus besser. Alles wird davon abhängen, wie stark und wie lange die wirtschaftliche Rezession ausfallen könnte. Eine harte Rezession könnte eine rasche Kehrtwende der Fed-Politik begünstigen und dazu führen, dass der Nasdaq seinen Tiefpunkt früher erreicht. Allerdings. Eine milde Rezession ist für Wachstumswerte möglicherweise nicht besonders vorteilhaft, da eine langsame Umkehr der Fed zu einem längeren Stagflationszyklus führen kann.

Der USD könnte seinen Höchststand erreicht haben

Im Zuge der Verlangsamung des US-Wirtschaftswachstums könnte der US-Dollar seinen Höchststand gegenüber den anderen G-10-Währungen erreicht haben. Bei der Betrachtung der Korrelation zwischen dem Dollar-Index und den Renditen von US-Anleihen fällt auf, dass der USD positiv mit den Renditen langfristiger US-Anleihen korreliert, nicht aber mit denen kurzfristiger Pendants. Dies kann auch dahingehend interpretiert werden, dass der Trend des Dollars der wirtschaftlichen Entwicklung folgt, nicht aber den Fed Funds Rates.

Quelle: TradingView, Stand: 14. Dezember 2022

Das obige Diagramm zeigt, dass der Dollar-Index die Entwicklung der 10-jährigen Anleiherenditen nachzeichnet und der Dollar während einer wirtschaftlichen Rezession fällt, aber nicht unbedingt während eines Zinssenkungszyklus der Fed. Kurz gesagt, der USD fällt, wenn es zu einem BIP-Abschwung kommt. Nach zwei aufeinanderfolgenden negativen BIP-Wachstumsquartalen erholte sich die US-Wirtschaft im dritten Quartal auf einer annualisierten Basis von 2,9 %. Allerdings mehren sich die Anzeichen für eine Verlangsamung, da sowohl der US-PMI für das verarbeitende Gewerbe als auch der PMI für das verarbeitende Gewerbe im November rückläufig waren, und es wird erwartet, dass sich die Daten aufgrund der hohen Inflation und der steigenden Zinsen weiter verschlechtern werden.

Quelle: TradingView, Stand: 14. Dezember 2022

Das obige Diagramm zeigt, dass der ISM-PMI für das verarbeitende Gewerbe in den USA auf den niedrigsten Stand seit den letzten beiden Rezessionsperioden 2008 und 2020 gefallen ist. Der Abschwung des BIP folgt in der Regel, wenn die PMI-Daten auf ein solches Niveau sinken. Daraus können wir fast schließen, dass der US-Dollar seinen Höhepunkt erreicht haben könnte, da das US-BIP im ersten Quartal 2023 zu sinken beginnen könnte, wenn dies nicht schon im letzten Quartal dieses Jahres geschieht.

Disclaimer: Dieses Informationsmaterial (unabhängig davon, ob es Meinungen wiedergibt oder nicht) dient lediglich der allgemeinen Information. Es stellt keine unabhängige Finanzanalyse und keine Finanz- oder Anlageberatung dar. Es sollte nicht als maßgebliche Entscheidungsgrundlage für eine Anlageentscheidung herangezogen werden. Das Informationsmaterial ist niemals dahingehend zu verstehen, dass CMC Markets den Erwerb oder die Veräußerung bestimmter Finanzinstrumente, einen bestimmten Zeitpunkt für eine Anlageentscheidung oder eine bestimmte Anlagestrategie für eine bestimmte Person empfiehlt oder für geeignet hält. Insbesondere berücksichtigen die Informationen nicht die individuellen Anlageziele oder finanziellen Umstände des einzelnen Investors. Die Informationen wurden nicht in Übereinstimmung mit den gesetzlichen Anforderungen zur Förderung der Unabhängigkeit der Finanzanalyse erstellt und gelten daher als Werbemitteilung. Obwohl CMC Markets nicht ausdrücklich daran gehindert ist, vor der Bereitstellung der Informationen zu handeln, versucht CMC Markets nicht, vor der Verbreitung der Informationen einen Vorteil daraus zu ziehen.