Die weltweite Nachfrage nach Silber wird in diesem Jahr voraussichtlich um 16 % auf 1,21 Milliarden Unzen steigen und damit das größte Defizit seit Jahrzehnten verursachen, wie aus den neuesten Daten des Silver Institute hervorgeht. Es wird prognostiziert, dass die Silbernachfrage im Jahr 2022 einen neuen Rekordwert erreichen wird, getrieben durch neue Höchstwerte bei der industriellen Nachfrage, der Abnahme von Schmuck und Silberwaren sowie physischen Investitionen.

Die Industrie benötigt mehr Silber

Die industrielle Nachfrage wird in diesem Jahr voraussichtlich auf 539 Millionen Unzen ansteigen. Entwicklungen wie die fortschreitende Elektrifizierung von Fahrzeugen, die zunehmende Einführung der 5G-Technologie und staatliche Verpflichtungen zu mehr grüner Infrastruktur werden dazu führen, dass die industrielle Nachfrage den makroökonomischen Gegenwind und die schwächere Nachfrage nach Unterhaltungselektronik mehr als überwiegt. Die Automobilhersteller verwenden mehr Silber, da der Anteil der Elektronik in den Fahrzeugen zunimmt, aber der Sektor macht lediglich etwa 5 % der Gesamtnachfrage aus. Auf Solarpaneele entfallen etwa 10 % der Silbernachfrage.

Inflation könnte sich positiv auf das Silber auswirken

Die Sachinvestitionen werden im Jahr 2022 voraussichtlich um 18 % auf 329 Millionen Euro steigen, was ebenfalls einen neuen Rekord bedeuten würde. Dies wird vor allem von den Ängsten der Anleger vor einer hohen Inflation, dem Russland-Ukraine-Krieg, Rezessionssorgen, Misstrauen gegenüber den Regierungen begünstigt. Besonders gefragt ist das Metall in Indien. Die Nachfrage in Indien hat sich im Jahr 2022 fast verdoppelt.

Für börsengehandelte Produkte, wie ETFs und Fonds, wird dagegen der größte jährliche Rückgang der Bestände auf insgesamt 110 Millionen Euro prognostiziert, was zum Teil auf die höhere Volatilität von Silber im Vergleich zu Gold zurückzuführen ist. Es wird erwartet, dass die institutionellen Anleger ihre pessimistische Haltung beibehalten werden, da die realen Renditen wahrscheinlich steigen werden, was zu einem niedrigeren Bedarf an Edelmetallen führt. Die Menge an Silber, die in Tresoren in London und New York lagert und von der COMEX-Börse und der London Bullion Market Association überwacht wird, ist in diesem Jahr um rund 370 Millionen Unzen - oder 25 % - gesunken.

Förderung von Silber reicht nicht aus

Im Jahr 2022 dürfte die geförderte Silberproduktion im Vergleich zum Vorjahr um 1 % auf 830 Millionen Unzen steigen. Die Produktion in Mexiko sollte dabei am stärksten ansteigen, da mehrere große neue Silberprojekte, die in den letzten Jahren in Betrieb genommen wurden. Die Produktion von Silbernebenprodukten aus bestehenden Minen und neuen Projekten in Chile wird ebenfalls einen wichtigen Beitrag zum Wachstum leisten. Diese Steigerungen werden zum Teil durch die geringere Produktion der großen Silberproduzenten wie Peru, China und Russland ausgeglichen. Das Silver Institute prognostizierte für dieses Jahr dennoch ein Defizit von 194 Millionen Unzen, gegenüber 48 Millionen Unzen im Jahr 2021.

Die steigende Inflation, insbesondere aufgrund höherer Öl-, Gas, und Strompreise, hat auch die Kosten der Bergbauunternehmen im Jahr 2022 erheblich in die Höhe getrieben. In der ersten Jahreshälfte wurden die steigenden Betriebskosten der Silberminen jedoch durch höhere Einnahmen aus Nebenprodukten überkompensiert. Infolgedessen fielen die durchschnittlichen nachhaltigen Gesamtkosten (AISC) im ersten Halbjahr 22 um 10 % gegenüber dem Vorjahr auf 9,72 $/Unze.

Indiens Schmuckhunger hält weiter an

Die Produktion von Silberschmuck und Silberwaren dürfte in diesem Jahr um 29 % bzw. 72 % auf 235 Millionen bzw. 73 Millionen Unzen ansteigen, vor allem dank eines beispiellosen Aufschwungs der indischen Nachfrage. Dies ist zum Teil auf die starke Auffüllung der Lagerbestände im Vorfeld der Fest- und Hochzeitssaison zurückzuführen, nachdem die Lagerbestände im Jahr 2021 stark abgebaut wurden. Indiens Aufstockung der Lagerbestände könnte sich sogar bis weit ins nächste Jahr andauern, bis sie wieder abnehmen wird.

Wie könnte es mit dem Silberpreis weitergehen?

Nach dem steilen Anstieg im Jahr 2020, wurde es in den letzten Monaten sehr ruhig um den Silberpreis. Trotz hoher Inflation konnte sich das Silber nicht als Inflationsschutz bewähren. Ausgehend vom 61,8% Retracement dieses Anstieges gelang es dem Silberpreis in den Sommermonaten eine Stabilisierung einzuleiten. Seit Anfang September ist der Kurs in Trippelschritten um über 25% gestiegen und erreichte bei 21,60 USD einen wichtigen Widerstand. Dieser Bereich wurde auch schon in der Vergangenheit stark umkämpft. Gelingt ein dauerhafter Anstieg über diesen Bereich, wäre im kommenden Jahr sogar eine weitere Erholung bis auf 26,95 USD möglich, bevor sogar erneut die 30 USD-Marke angegriffen werden könnte. Negativ wäre die Situation allerdings, wenn sie der Widerstandsbereich bei 21,60 USD erneut als zu hartnäckig erweist. Ein Unterschreiten der Tiefpunkte bei 18,15 USD würde dann sogar einen weiteren Abwärtsschub andeuten, der bis in den Bereich bei 15,91 USD laufen könnte.

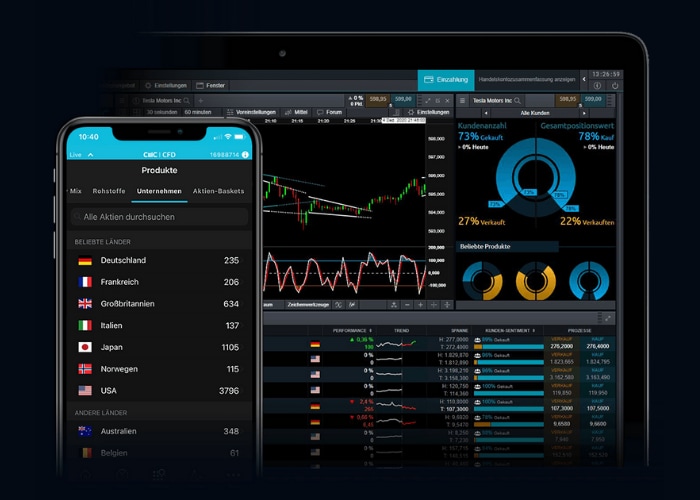

Sie möchten Ihre Trading-Idee gleich an einem Live-Chart ausprobieren?

Nutzen Sie jetzt die Gelegenheit auf unserer innovativen Handelsplattform mit einem kostenlosen und risikofreien Demo-Konto.

Hier sehen Sie die Spreads, die Hebel, die Info, ob das Produkt auch short getradet werden kann und die Handelszeiten für unsere Aktien-CFDs, wie Nel Asa, Alphabet, Tesla und Amazon.

| Land | Kommission | Hebel ab* | Short?** | Handelszeiten |

|---|---|---|---|---|

| Deutschland | EUR 5 | 5:1 | ✓ | Täglich 09:00-17:30 |

| USA | USD 10 | 5:1 | ✓ | Täglich 15:30-22:00 |

| Großbritannien | 0,08% (mind. GBP 9,00) | 5:1 | ✓ | Täglich 09:00-17:30 |

| Kanada | 2 Cent (mind. CAD 10) | 5:1 | ✓ | Täglich 15:30-22:00 |

*Der Hebel verstärkt Gewinne und Verluste gleichermaßen.

**Bitte beachten Sie, dass wir nach eigenem Ermessen Ihre Möglichkeit long oder short zu gehen einschränken können.

Disclaimer: Dieses Informationsmaterial (unabhängig davon, ob es Meinungen wiedergibt oder nicht) dient lediglich der allgemeinen Information. Es stellt keine unabhängige Finanzanalyse und keine Finanz- oder Anlageberatung dar. Es sollte nicht als maßgebliche Entscheidungsgrundlage für eine Anlageentscheidung herangezogen werden. Das Informationsmaterial ist niemals dahingehend zu verstehen, dass CMC Markets den Erwerb oder die Veräußerung bestimmter Finanzinstrumente, einen bestimmten Zeitpunkt für eine Anlageentscheidung oder eine bestimmte Anlagestrategie für eine bestimmte Person empfiehlt oder für geeignet hält. Insbesondere berücksichtigen die Informationen nicht die individuellen Anlageziele oder finanziellen Umstände des einzelnen Investors. Die Informationen wurden nicht in Übereinstimmung mit den gesetzlichen Anforderungen zur Förderung der Unabhängigkeit der Finanzanalyse erstellt und gelten daher als Werbemitteilung. Obwohl CMC Markets nicht ausdrücklich daran gehindert ist, vor der Bereitstellung der Informationen zu handeln, versucht CMC Markets nicht, vor der Verbreitung der Informationen einen Vorteil daraus zu ziehen.