Fondo alcista y momento positivo en resultados

El Ibex 35 Banks (compuesto por Banco Santander, BBVA, CaixaBank, Banco de Sabadell, Bankinter y Unicaja Banco) avanza en lo que llevamos de año más de 22 puntos porcentuales y consigue compensar el comportamiento negativo de otros sectoriales. El fondo alcista en el sector se encuentra justificado por las buenas cifras.

En la primera parte del año, la banca española aumentó su beneficio en más de 20 puntos porcentuales, hasta los 12.380M de EUR, pese a que tuvieron que desembolsar cerca de 1.120M de EUR en el impuesto extraordinario durante el primer trimestre.

Los vientos de cola para el sector continúan soplando. Las razones de este fuerte momento positivo se encuentran en la vertical subida de tipos de interés que ha permitido impulsar los márgenes al alza. De forma paralela, la economía ha se ha mostrado resiliente y sorprende creciendo y creando empleo haciendo que la tasa de mora permanezca estable y en niveles bajos, ligeramente por encima del 3,00% para la media del sector.

Comportamiento dispar

Sin embargo, dentro del sector, BBVA, Sabadell y Banco Santander que han presentado récord histórico en beneficios han liderado las alzas con creces con subidas en lo que llevamos de año superiores a los 25 puntos porcentuales.

Por el contrario, la banca más doméstica, CaixaBank, Bankinter y Unicaja Banco, han presentado un peor momento en resultados y se encuentran planos o presentando rentabilidades negativas en 2023.

Análisis técnico del sector bancario en siguiente enlace

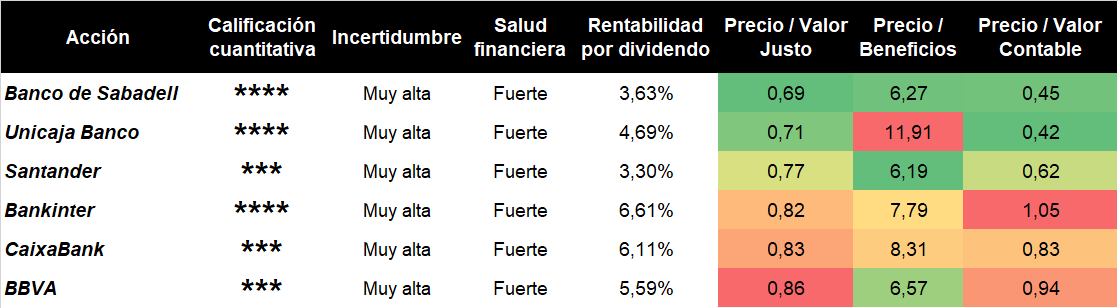

Las mejores calificaciones cuantitativas se concentran en los bancos pequeños

Con el paso del tiempo, los bancos han ido perdiendo estrellas Morningstar; calificación cuantitativa otorgada en base a los modelos de valoración y la incertidumbre que oscila entre una y cinco estrellas. De hecho, los tres mayores bancos por capitalización (Banco Santander, BBVA y CaixaBank) han pasado a tener tres estrellas cuando en nuestra anterior actualización del sectorial todos recibían una calificación de cuatro estrellas.

La subida en los precios ha provocado que los ratios de valoración se hayan ajustado al alza. Hace tres meses el descuento medio del sector frente a valor justo era de 28 puntos porcentuales y, en la actualidad, se ha reducido al 22%. Puntualizar que el mayor potencial se encuentra en las entidades de menor capitalización que son las que mantienen la calificación de cuatro estrellas y presentan un mayor descuento frente a valor justo, en especial Sabadell y Unicaja Banco.

Fechas de publicación de resultados junto con Calificaciones cuantitativas y ratios de valoración de Morningstar extraídos de la plataforma Next Generation para empresas del Ibex 35 Banks a 4/10/23

El mercado espera márgenes y beneficios al alza

Para el conjunto del sector, el mercado espera que los beneficios y los márgenes crezcan con claridad por encima de los dos dígitos. Un crecimiento que podría construirse con ratios de solvencia elevados, el CET1 es superior al 12% en todas las entidades.

Bankinter ha publicado resultados. En acumulado en los nueve primero meses del año ha obtenido un margen bruto de 2.005M de EUR (+32% vs 2022) y un beneficio neto de 685M de EUR (+59% vs 2022). Por otro lado mantiene la menor tasa de mora del sector en el 2,19%. El ratio de cobertura aumenta un 1,1% hasta el 66% y el ratio de capital CET1 sube 59 puntos básicos hasta el 12,5%. La entidad consigue aumentar el crédito un 3% en este periodo y continúa mejorando su ratio de eficiencia, hasta el 37,4%, siendo el mejor del sector.

Banco Santander (25 de octubre). Para el 3T23, el consenso espera un BPA de 0,18 EUR y un margen bruto de 14,54M de EUR lo que supondría un aumento del 31,4% y del 7,9% respecto al mismo periodo del ejercicio anterior. A cierre del 1S23 presentaba una ratio de capital CET1 del 12,20% que es la más baja del sector.

Banco Sabadell (26 de octubre). El mercado estima un BPA de 0,069 EUR en el 3T23 frente a los 0,14 EUR del mismo trimestre del año pasado. El consenso espera un margen básico de 1,57MM de EUR, un 16,3% superior a los 1,35MM de EUR del 3T23. La entidad cerró el primer semestre del año con una de las tasas de mora más elevadas, 3,50%, y una menor tasa de cobertura, 56%.

CaixaBank (27 de octubre). El mercado espera un BPA de 0,1814 EUR y un margen bruto de 3,76MM de EUR en el 3T23 una subida del 51,2 y 25,8% respectivamente frente al mismo periodo de 2022. Aunque es uno de los bancos con una menor ratio de eficiencia presenta una de las tasas de mora más bajas, 2,60%, y una mayor cobertura, 76%.

Unicaja Banco (30 de octubre). El consenso de mercado espera un BPA de 0,07 EUR para el 3T23 frente a los 0,02 EUR del 3T22. La entidad a cierre del 1T23 presentaba el peor ratio de eficiencia y la tasa de mora más abultada, un 3,60%. Lo positivo es que la ratio de capital CET1 es la más elevada y se sitúa en el 13,30%.

BBVA (31 de octubre). El consenso de mercado espera un BPA de 0,3521 EUR para el 3T23, +21,4% respecto al 3T22, y un margen bruto de 7,32MM de EUR, +6,7% respecto al mismo trimestre del ejercicio pasado. Ocupa la segunda posición en eficiencia y en ratio de capital CET1. Por otro lado, aunque tiene una tasa de mora superior a la media, del 3,40%, la cobertura asciende hasta el 80%.

El buen desempeño del Ibex 35

El sectorial bancos ha ido ganando terreno y vuelve a recuperar la primera posición en ponderación dentro del Ibex 35, arrebatándosela al sector energía. Con un peso que supera los 27 puntos porcentuales, se antoja que la publicación de resultados, será decisiva para la evolución del Ibex 35. En este sentido, aunque el índice español ha conseguido mantener un mejor comportamiento relativo, no ha podido aislarse de la tendencia alcista generalizada. En la actualidad el España 35 se encuentra cerca del mínimo de octubre situado en los 9.076 puntos y que es soporte importante.

España 35 en gráfico diario con oscilador MACD extraído de la plataforma Next Generation a 19/10/2023

CMC Markets ofrece un servicio de sólo ejecución. El presente material (tanto si incluye opinión alguna como si no) se proporciona con fines exclusivamente informativos y no tiene en cuenta ninguna circunstancia personal u objetivo de inversión de ninguna persona en concreto. Nada de lo contenido en el presente material es o debe ser considerado como asesoramiento financiero, de inversión o cualquier otro tipo de asesoramiento. Ninguna opinión contenida en el presente material constituye una recomendación por parte de CMC o de su autor sobre una determinada inversión, operación o estrategia de inversión y por lo tanto no ha de ser considerada como tal (ni como adecuada para una persona concreta). En consecuencia, CMC Markets no se hace responsable de ninguna pérdida, daño o perjuicio ocasionado por la utilización de la presente información.