Las acciones de los bancos españoles y la economía pierden momento positivo

El Ibex 35 Bank calculado por BME cede un poco más de un 2% en lo que llevamos de año y se establece en niveles de noviembre del año pasado. Una caída que se podría calificar de pérdida de momento positivo, pues las estructuras alcistas de las acciones del sector permanecen vigentes (con la excepción de Unicaja Banco).

La pérdida de momento en las acciones coincide con la pérdida de momento económico. Las últimas previsiones realizadas por Funcas señalan que la economía se desacelera. El organismo estima que el PIB de España crezca un 1,5%, por debajo del 2,4% con el que podría cerrar 2023, debido a las políticas económicas restrictivas (fiscal y monetario) y un sector exterior desfavorable.

Los hogares y las empresas reducen endeudamiento, no quieren créditos ni inversión

El crédito no crece, los hogares ahorran y las empresas prefieren reducir deuda antes que invertir.

Las empresas están obteniendo un excedente financiero que se está destinando al pago de deudas. La ratio deuda viva de las empresas españolas/PIB a cierre del 3T23 se situó en el 65,5% que es el nivel más bajo desde 2002.

Los hogares, mantienen una tasa de ahorro elevada y un excedente financiero. De esta manera, los depósitos de los hogares y de las ISFLSH cerca de máximos históricos. En DIC23, según datos del Banco de España, los depósitos aumentaron más de 17MM de EUR respecto al mes anterior hasta los 998,6MM de EUR rozando el billón de euros y cerca del máximo histórico alcanzado en 1,004B de EUR en DIC22.

Margen de intereses sigue aumentando

El negocio del crédito en la banca disminuye y el crecimiento más importante en sus cuentas continúa siendo el margen de intereses, aunque también se contrae. Aunque no hay una “guerra de depósitos” entre entidades, el pasivo se remunera algo más, aunque continúa claramente debajo de la facilidad marginal de depósito del BCE que se ha mantenido estable en el 4,00% desde la reunión del 20 de septiembre. Un BCE que, la semana pasada, volvió a remarcar que no quiere precipitarse en las bajadas de tipos de interés.

De esa manera, aunque el margen de intereses crezca a un menor ritmo, seguirá aportando de forma considerable a las cuentas del sector. En media, se espera que el Margen Bruto aumente un 10,3% en el 4T23 respecto al 4T22.

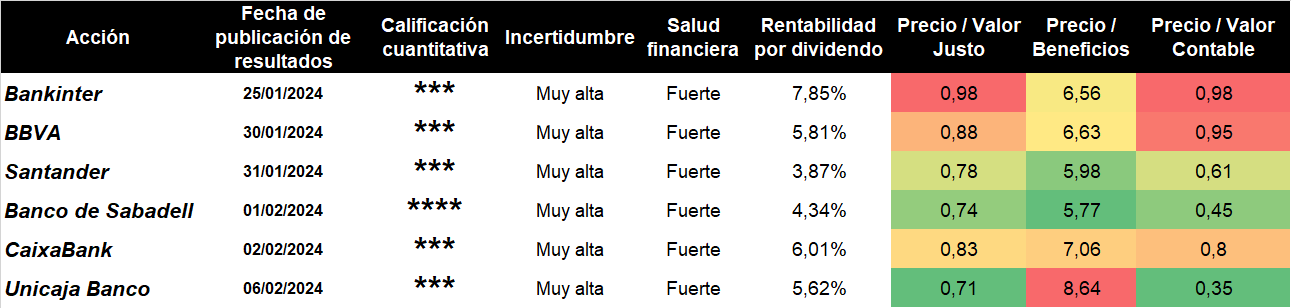

Las ratios de valoración: el sector cotiza con descuento y ratios bajos

Si atendemos a los múltiplos de valoración suministrados por Morningstar, nos encontramos a las acciones del sector que cotizan por debajo de Valor Justo, con unas ratios PER claramente por debajo de las 10x y unas ratios Precio / Valor contable por debajo de la unidad.

Calificaciones cuantitativas y ratios de valoración de Morningstar para el sector bancos en España construidos con datos extraídos de la plataforma Next Generation a 26/01/24

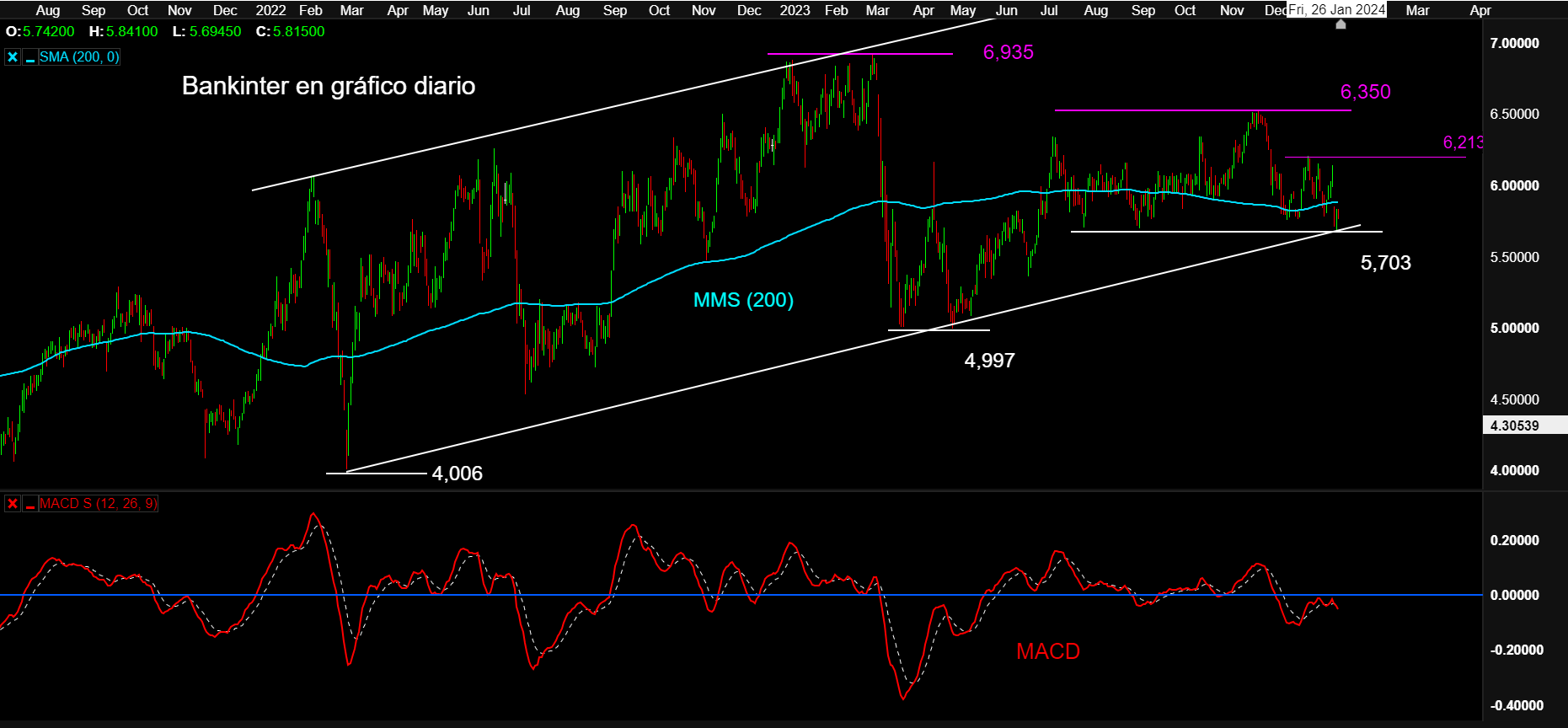

Bankinter reacciona a la baja a los resultados y encuentra apoyo en directriz alcista de largo plazo

Bankinter publicó los resultados del 4T23 el 25 de enero. Es de los pocos bancos que está aumentando la Inversión Crediticia: hasta 77MM de EUR en 2023 +4% vs 2022. Para el conjunto de 2023, el Margen Bruto ha aumentado hasta los 2.661M de EUR (+28% vs 2022) y el Beneficio Neto hasta los 845M de EUR (+51% vs 845M de EUR). Todo ello con un ratio de mora en el +2,11% y aumentando el Ratio de Capital CET1 en 44 pb hasta el 12,3%.

La reacción de la acción a los resultados no fue positiva pues quedaron por debajo de estimaciones. Sin embargo, el título encontró apoyo en torno a 5,703 que es base de lateral de los últimos dos trimestres y aproximación de la banda inferior del canal alcista de largo plazo que une mínimos de 2022 y 2023.

Bankinter en gráfico diario con oscilador MACD extraído de Next Generation a 29/01/24

El mercado espera que se mantenga el momento positivo en márgenes y beneficios

BBVA rinde cuentas el 30 de enero antes de la apertura. El consenso de mercado espera un margen bruto de 7,18MM de EUR en el 4T23 frente a los 6,52MM de EUR del mismo trimestre del año pasado, un incremento del 10,1%. Respecto al Beneficio por Acción (BPA), el mercado espera 0,316 EUR frente a los 0,25 EUR del 4T22.

Banco Santander publica el 31 de enero. El consenso espera un margen bruto de 14,47MM de EUR en 4T23 (frente a los 13,52MM de EUR de 2023) y un BPA de 0,163 EUR (+25,5% frente al mismo trimestre del ejercicio pasado).

Banco Sabadell presenta resultados el 01 de febrero. Las estimaciones de consenso esperan que margen bruto aumente un 15% hasta los 1.460M de EUR en el 4T23. Para el BPA, el mercado espera 0,0432 EUR que supondría un incremento del 72,8% respecto al 4T22.

CaixaBank rinde cuentas el viernes 3 de febrero. El consenso espera un Margen Bruto de 3.590M de EUR frente a los 2.950M de EUR del 4T22, un crecimiento del 21,7%. Para el BPA, el mercado conjunto de mercado estima 0,156 EUR frente a los 0,09 EUR del 4T22.

Unicaja publica el 6 de febrero; el consenso de mercado espera un margen bruto de 415,15M de EUR en el 4T23 frente a los 340M de EUR del mismo trimestre del ejercicio pasado (un crecimiento del 22,1%) y un BPA de 0,03 EUR.

CMC Markets ofrece un servicio de sólo ejecución. El presente material (tanto si incluye opinión alguna como si no) se proporciona con fines exclusivamente informativos y no tiene en cuenta ninguna circunstancia personal u objetivo de inversión de ninguna persona en concreto. Nada de lo contenido en el presente material es o debe ser considerado como asesoramiento financiero, de inversión o cualquier otro tipo de asesoramiento. Ninguna opinión contenida en el presente material constituye una recomendación por parte de CMC o de su autor sobre una determinada inversión, operación o estrategia de inversión y por lo tanto no ha de ser considerada como tal (ni como adecuada para una persona concreta). En consecuencia, CMC Markets no se hace responsable de ninguna pérdida, daño o perjuicio ocasionado por la utilización de la presente información.