Title: El FTSE recuperará después de un pobre comportamiento en 2023

Meta: Volverá el FTSE 100 a poner a prueba sus máximos históricos. Lea el siguiente artículo

Summary: El FTSE 100 cierra el último trimestre con un buen sabor de boca. ¿Podría poner a prueba los máximos históricos? Dependerá en gran medida de hasta donde lleven los tipos de interés los bancos centrales

Una de las principales frustraciones de los inversores del Reino Unido en los últimos 20 años ha sido entender por qué el FTSE100 no ha obtenido siempre buenos resultados en comparación con sus homólogos. En los dos últimos años, ha sido uno de los pocos índices de bolsa mundiales que ha tenido dificultades para alcanzar un nuevo máximo histórico.

Pensamos que finalmente lo habíamos averiguado en 2015, cuando vimos una secuencia de nuevos máximos históricos después de superar los 6.950 máximos de 2000, con el récord más reciente establecido en mayo de 2018 en 7.903,40.

Desde entonces, hemos intentado varias veces volver a esos máximos de 2018, con el pico más reciente establecido en enero de 2020 en 7.689 y, aunque casi lo igualamos en febrero de 2022 en 7.687, ese rebote sólo se produjo después de una caída hasta el nivel de 4.899 el 16 de marzo de 2020; después de que los gobiernos apretaran el botón de parada en la economía mundial por la pandemia de coronavirus.

La recuperación desde los mínimos de 2020 se agotó a principios de este año en 7.687 y, desde entonces, se ha movido en un amplio rango con un soporte decente en torno al nivel de 7.000, con la excepción de una breve caída hasta el nivel de 6.700 durante el tercer trimestre y los últimos meses de verano.

Desde los mínimos del tercer trimestre, hemos visto un rebote bastante sólido, pero todavía estamos muy lejos de los máximos de este año, por no hablar de los máximos históricos alcanzados en 2018.

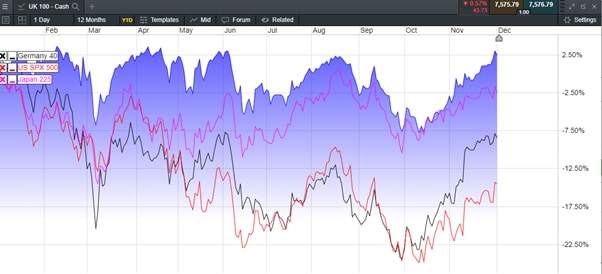

Aunque el rendimiento del FTSE100 ha sido decepcionante este año, aún se ha comportado mucho mejor que sus homólogos, el DAX alemán, el S&P500 y el Nikkei 225, como puede verse en el gráfico inferior.

Comportamiento del FTSE 100 (azul), Nikkei 225 (fucsia), Dax (negro) y S&P 500 (rojo) / Pulsa para ampliar

Fuente: plataforma Next Generation de CMC Markets

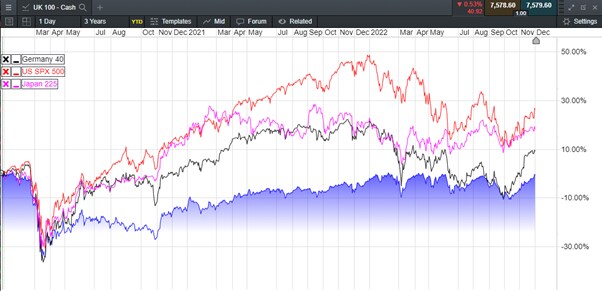

En un periodo de dos años, el FTSE100 también ha tenido un buen comportamiento en términos relativos frente al S&P 500 y DAX, pues se ha mantenido en un rango más estable que sus homólogos.

Comportamiento del FTSE 100 (azul), Nikkei 225 (fucsia), Dax (negro) y S&P 500 (rojo) durante 2021 y 2022 / Pulsa para ampliar

Fuente: plataforma Next Generation de CMC Markets

Sin embargo, esto no deja de ser un pequeño consuelo cuando se mira más a largo plazo.

Aunque el FTSE100 ha obtenido mejores resultados este año, sigue siendo inferior a los niveles anteriores a Covid y a principios de 2020, como puede verse en el siguiente gráfico comparativo.

Comportamiento del FTSE 100 (azul), Nikkei 225 (fucsia), Dax (negro) y S&P 500 (rojo) desde 2020 / Pulsa para ampliar

Fuente: plataforma Next Generation de CMC Markets

Como se puede apreciar en el gráfico superior, el FTSE100 todavía está por debajo de los niveles en los que terminó a finales de 2019, en contraste con sus pares del DAX, S&P500 y Nikkei 225 japonés, con el S&P500 y Nikkei todavía muy por encima de sus niveles pre Covid.

Hay varias razones para este rendimiento superior y pueden explicarse de varias maneras:

Comenzando por el S&P 500, hemos visto a un gran número de empresas estadounidenses recomprar sus propias acciones en respuesta a diversos cambios fiscales introducidos por la administración Trump, lo que a su vez ha contribuido a impulsar las valoraciones. Este ha sido un tema constante entre las empresas estadounidenses desde 2016, mientras que el DAX alemán es un índice de rentabilidad total, que incluye la reinversión de dividendos.

Si consideráramos el FTSE100 como un índice de rentabilidad total al igual que el DAX, también habríamos visto máximos históricos este año, y a diferencia del DAX han seguido haciendo nuevos máximos históricos, debido a la naturaleza más defensiva del FTSE100.

Los valores que mejor se han comportado este año han sido BP, Shell y BAE Systems, así como los defensivos más tradicionales, como las tabacaleras y las farmacéuticas.

Como era de esperar, en un año en el que los tipos de interés han subido con fuerza, los constructores de viviendas del Reino Unido han sufrido un varapalo por segundo año consecutivo. Por ello hemos visto pérdidas superiores al 40% en Persimmon, Barratt Developments y Taylor Wimpey.

La gran pregunta que se plantea ahora, tras dos meses consecutivos de fuertes subidas del FTSE100 y de otros mercados de renta variable, es si se trata de un repunte bajista o del comienzo de un movimiento hacia nuevos máximos.

Con la reciente subida de 50 puntos básicos por parte de la Reserva Federal, el Banco Central Europeo y el Banco de Inglaterra, tenemos que considerar una serie de incógnitas conocidas en lo que respecta a lo que es probable que ocurra en 2023.

La primera de ellas es cuántas subidas de tipos se producirán en 2023 y cuánto tiempo deberán mantenerse los tipos en los niveles actuales antes de que la inflación comience a retroceder hasta el objetivo del 2%.

Esto dependerá en gran medida de la magnitud de la desaceleración y de la rapidez con que el desempleo comience a aumentar bruscamente. Mientras que el Reino Unido y Europa probablemente ya se encuentran en una especie de recesión, no puede pasar mucho tiempo antes de que los EE.UU. sigan su ejemplo, mientras que no podemos ignorar los acontecimientos en China, ya que buscan ir más allá de su política de Covid Cero y buscar la reapertura en algún momento hacia el final del primer trimestre.

La inflación ya está cayendo bruscamente desde los máximos registrados en verano, mientras que también estamos viendo grandes caídas en los mercados de flete de contenedores con fuertes descensos en las tarifas de transporte marítimo.

El índice compuesto de contenedores mundiales de Drewry cayó la semana pasada por cuadragésima semana consecutiva y supone un descenso de más del 70% con respecto al mismo periodo del año anterior, lo que indica una relajación de las presiones sobre la cadena de suministro mundial, aunque sigue estando muy por encima de los niveles anteriores a la pandemia.

Ya sea debido al exceso de capacidad o simplemente un síntoma de la ralentización del comercio mundial, el efecto neto es el mismo: menos presiones inflacionistas, lo que con el tiempo se reflejará en unos precios de producción y de fábrica más bajos, aunque es probable que los precios de la energía sigan siendo muy volátiles durante el periodo invernal.

Esto significa que en las próximas semanas el FTSE100 podría intentar volver a alcanzar los máximos de este año, antes de que este y otros mercados de renta variable se enfrenten a mayores retos en 2023.

CMC Markets ofrece un servicio de sólo ejecución. El presente material (tanto si incluye opinión alguna como si no) se proporciona con fines exclusivamente informativos y no tiene en cuenta ninguna circunstancia personal u objetivo de inversión de ninguna persona en concreto. Nada de lo contenido en el presente material es o debe ser considerado como asesoramiento financiero, de inversión o cualquier otro tipo de asesoramiento. Ninguna opinión contenida en el presente material constituye una recomendación por parte de CMC o de su autor sobre una determinada inversión, operación o estrategia de inversión y por lo tanto no ha de ser considerada como tal (ni como adecuada para una persona concreta). En consecuencia, CMC Markets no se hace responsable de ninguna pérdida, daño o perjuicio ocasionado por la utilización de la presente información.