Informe laboral de EEUU (viernes 14:30h) es dato de alto impacto

El informe laboral de EEUU (14:30h) de MAY23 es calificado de dato de alto impacto en las agendas económicas. El consenso de Thomson Reuters espera que la economía de EEUU cree 190.000 puestos de trabajo, que la tasa de desempleo repunte una décima hasta el +3,5% y que los ingresos medios por hora avancen un +0,3% mensual y +4,4% interanual (ia).

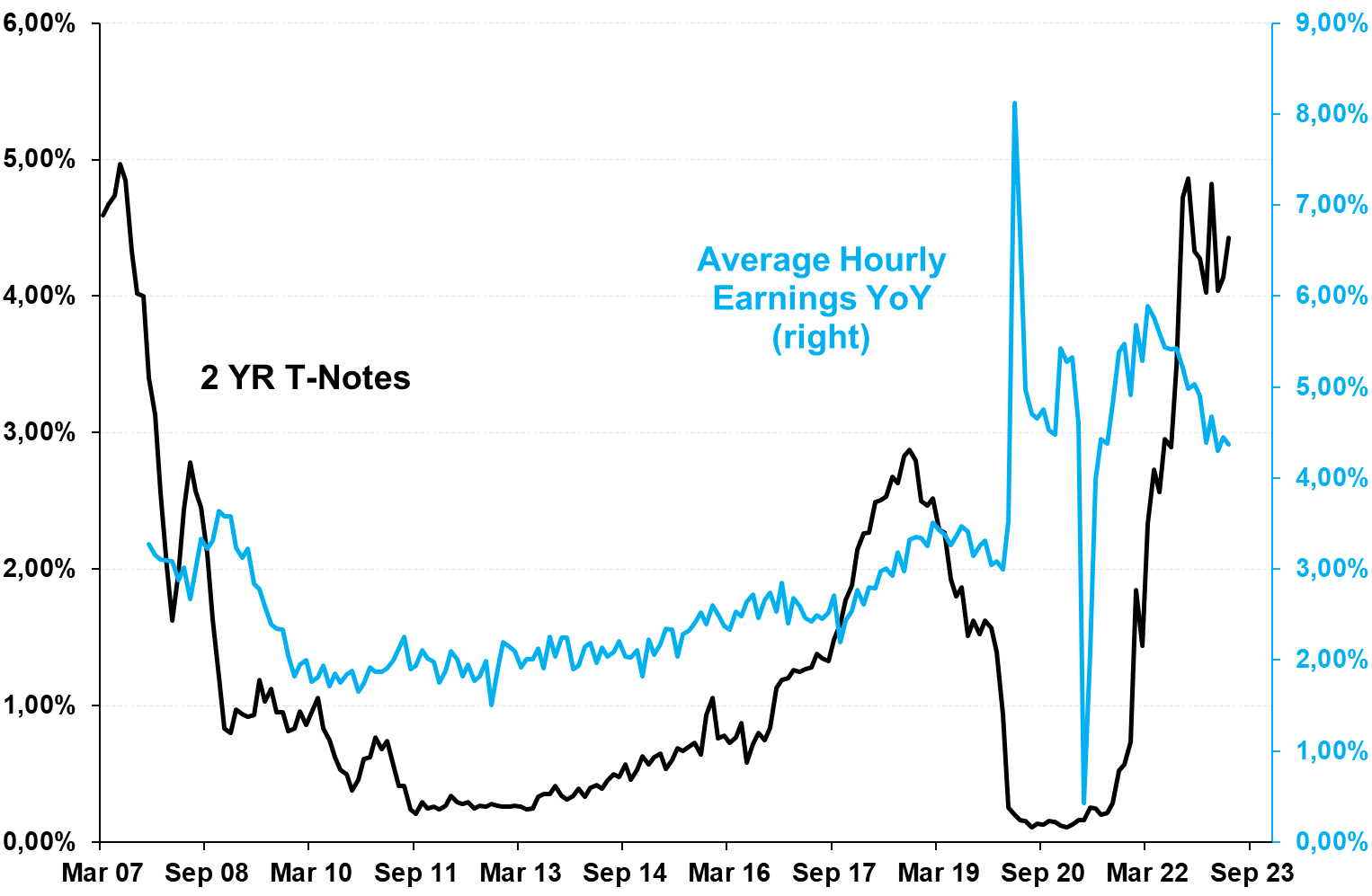

El temor a una espiral inflacionista mantiene los tipos en niveles elevados

La resiliencia del mercado laboral en EEUU ha sorprendido positivamente en los últimos meses y es una de las razones de que la Reserva Federal mantenga un discurso agresivo en torno a los tipos de interés y que el mercado de futuros descuente una nueva subida de tipos de interés (+25 puntos básicos hasta el 5,25% con una probabilidad del 66,4%). Un mercado en pleno empleo y unos ingresos laborales en torno al +4,4% ia hacen temer una espiral inflacionista.

Rentabilidad del bono a 2 años de EEUU (izquierda) e Ingresos medios por hora en variación interanual (derecha)

Fuente: elaboración propia a partir de datos de BLS y la Reserva Federal

Posible impacto del informe laboral en el mercado

Un dato inferior al esperado (ingresos por hora < 0,3%m y creación de empleo < 190.000) apuntaría que la subida de tipos está ralentizando a la economía y disminuyendo las presiones inflacionistas. Los bonos podrían subir en precio, ante la posibilidad de menores subidas de tipos por parte de la Fed. El USD podría depreciarse por el estrechamiento del diferencial de tipos de interés.

Un dato superior al esperado (ingresos por hora > 0,3%m y creación de empleo > 190.000) señalaría que la economía de EEUU se mantiene fuerte. Los bonos podrían bajar en precio ante la posibilidad de mayores subidas de tipos por parte de la Fed para evitar una espiral inflacionista. El USD podría apreciarse por fortaleza de la economía y ampliación del diferencial de tipos de interés.

Las bolsas podrían recibir de forma favorable una creación de empleo superior a lo esperado (> 190.000) y unos ingresos por hora inferiores (< 0,3%m). En este caso, la economía seguiría mostrando fortaleza y podrían no ser necesarios mayores tipos de interés.

Niveles técnicos en principales CFDs

El CFD sobre Notas a 10 años de EEUU, US T-Note 10 YR, tiene un primer soporte en 112,006 que es mínimo de MAY23. Más abajo zona de soporte clave en zona de mínimos de 2023 y 2022 comprendida entre 109,853 y 108,838. Por la parte superior primera resistencia en 113,624 que es aproximación de la media de 200 sesiones. Más arriba zona clave comprendida entre los máximos anuales 116,739 y 116,574.

Gráfico diario de CFD sobre Notas a 10 años con oscilador MACD

Fuente: plataforma Next Generation de CMC Markets a 01/06/23

El CFD sobre el índice USD de CMC Markets se encuentra pegado al máximo anual y resistencia clave establecido en 1.069. El soporte de corto plazo lo situamos en 1.060 que es aproximación de la media de largo plazo o de 52 semanas en el gráfico inferior. Si quiere consultar niveles en EUR/USD puede hacerlo en el reciente análisis del cruce.

Gráfico semanal de CFD sobre Índice USD de CMC Markets con oscilador MACD

Fuente: plataforma Next Generation de CMC Markets a 01/06/23

El CFD sobre el S&P 500, US SPX 500, continúa sin conseguir consolidar con claridad por encima de la zona de máximos comprendida entre 4.195 y 4.214 puntos. El máximo de la semana se sitúa en 4.234 puntos y una superación de este nivel podría ser un avance claro en la ruptura de resistencias. Por la parte inferior, el primer nivel de soporte se encuentra en 4.098 y el segundo nivel es 4.048 que es mínimo de MAY23.

Gráfico diario de CFD sobre S&P 500 con oscilador MACD

Fuente: plataforma Next Generation de CMC Markets a 01/06/23

Reserve plaza en nuestro próximo webinario: “Construya la plantilla de análisis técnico perfecta”

CMC Markets ofrece un servicio de sólo ejecución. El presente material (tanto si incluye opinión alguna como si no) se proporciona con fines exclusivamente informativos y no tiene en cuenta ninguna circunstancia personal u objetivo de inversión de ninguna persona en concreto. Nada de lo contenido en el presente material es o debe ser considerado como asesoramiento financiero, de inversión o cualquier otro tipo de asesoramiento. Ninguna opinión contenida en el presente material constituye una recomendación por parte de CMC o de su autor sobre una determinada inversión, operación o estrategia de inversión y por lo tanto no ha de ser considerada como tal (ni como adecuada para una persona concreta). En consecuencia, CMC Markets no se hace responsable de ninguna pérdida, daño o perjuicio ocasionado por la utilización de la presente información.