La fortaleza de la economía de EEUU y la inflación bajando a menor ritmo provoca un desplome en los precios de bonos que arrastran al resto de activos

El momento macroeconómico es positivo: el índice de sorpresas económicas positivas de Citigroup para EEUU avanza más de 50 puntos en el último mes y alcanza niveles no vistos desde ABR22.

La inflación baja a menor ritmo: el último dato de IPC de EEUU de ENE23 publicado la semana pasada reflejó una caída de solo una décima en la tasa subyacente y en la tasa general: hasta el +5,6% y el +6,4% interanual (ia) respectivamente.

Economía fuerte e inflación bajando despacio y en niveles elevados es una combinación que está perjudicando de forma notable a los bonos. Las Notas a 10 años en EEUU han bajado un 4,35% desde el máximo de FEB23, lo que supone un repunte en el rendimiento de cerca de 60 puntos básicos en menos de cuatro semanas, y que deja la rentabilidad a 10 años rozando el 4,00%. Una caída que está arrastrando al precio del resto de bonos a la baja (Bund alemán probando soporte situado en mínimos de 2022 en precio que es un +2,56% en TIR) y que comienza a afectar a las bolsas que ceden posiciones y, en algunos casos como el Nasdaq, pierden soportes.

La inflación PCE de EEUU (viernes a las 14:30h) es el dato macro más importante de la semana

Este viernes 24 a las 14:30h se publica el PCE de EEUU del mes de ENE23 que es el índice de precios más seguido por la Reserva Federal para medir la inflación. Es considerado de alto impacto en las agendas por la volatilidad genera en los mercados financieros y, en un entorno como el actual, de fuertes subidas en los tipos de interés, adquiere una mayor relevancia si cabe.

El mercado espera que la tasa subyacente del PCE suba un +0,4% mensual (frente al +0,3% del mes anterior) y un +4,3% en interanual (frente al +4,4% registrado en DIC22). Estaríamos ante el cuarto mes consecutivo de bajada de la inflación en términos interanuales, aunque el ritmo de caída, una décima, ha bajado de forma considerable.

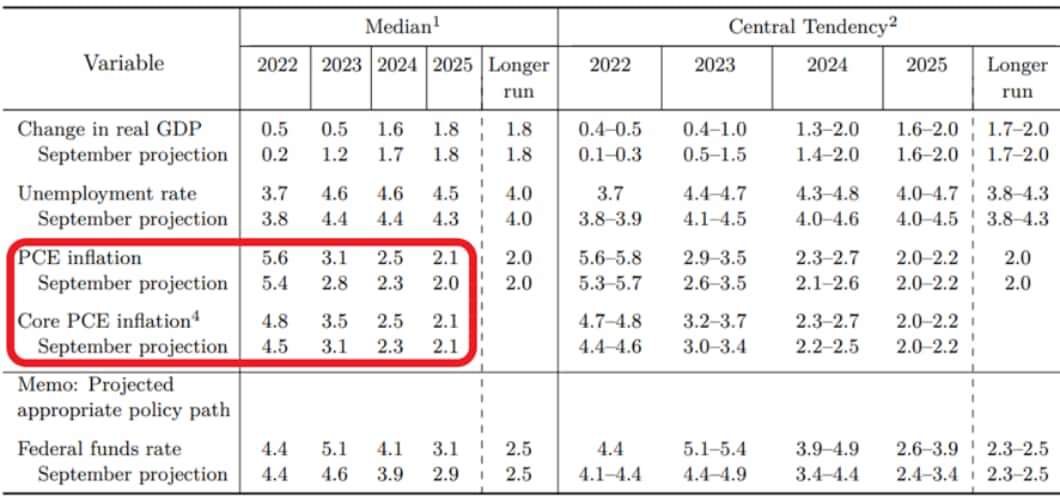

Tabla extraída de las últimas proyecciones económicas de la Reserva Federal realizadas en el FOMC del 14 de diciembre

Posible impacto en el mercado: bonos, bolsa y EUR/USD

Una inflación PCE superior a lo esperado podría acelerar la dinámica de las últimas sesiones: caída conjunta en precios de bonos y bolsa. En este caso, la inflación no estaría revertiendo a la baja al ritmo deseado y la Reserva Federal podría verse obligada a tensionar aún más los tipos de interés. Los mercados de futuros descuentan que la Fed realizará tres subidas más del 0,25% en las próximas reuniones (marzo, mayo y junio) hasta alcanzar el 5,50%.

Una inflación PCE inferior a los esperado podría provocar un rebote conjunto en precios de bonos y bolsa. La senda de inflación se estaría ajustando a las proyecciones de la Reserva Federal y podrían no ser necesarias tantas subidas de tipos de interés como espera el mercado.

En el mercado de divisas, el EUR/USD podría recibir con caídas una inflación PCE más alta pues supondría un mayor diferencial de tipos de interés y por más tiempo para la economía de EEUU favoreciendo entrada de flujos en USD y salida en EUR.

Nasdaq 100 mantiene el giro a la baja en el oscilador MACD y el volumen baja

El CFD sobre el Nasdaq 100 se encuentra a un paso de 12.212 puntos, anterior soporte y actual resistencia de corto plazo. El oscilador MACD permanece girado a la baja y el volumen de contratación se resiente por la festividad del lunes y la ausencia de referencias económicas importantes. Primera zona de soporte comprendida entre 11.795 y la media de 200 sesiones. Resistencia en la zona de máximos anuales comprendida entre 12.710 y 12.895.

Gráfico diario de US NDAQ 100 con volumen y oscilador MACD

Fuente: plataforma Next Generation de CMC Markets a 23/02/23

El CFD Alemania 40 dentro de un prolongado rango estrecho, 15.248 / 15.656

El CFD Alemania 40 dentro de un prolongado rango estrecho. Techo en máximo anual situado en 15.656. Suelo del lateral en 15.248 y, un poco más abajo, en 15.115 cotiza la directriz alcista de medio plazo que parte de mínimos del año. El oscilador estocástico acumula divergencias bajistas y el volumen comienza a reducirse ante la falta de volatilidad.

Gráfico diario de CFD Alemania 40 con volumen y oscilador Estocástico

Fuente: plataforma Next Generation de CMC Markets a 23/02/23

Las Notas a 10 años consolidan por debajo de 111,680

El CFD sobre las Notas a 10 años (US T-Note 10 YR) consolida por debajo del soporte situado en 111,680 y que pasa a convertirse en resistencia de corto plazo. Más abajo zona de soporte clave, 109,369 / 108,838, que son mínimos de 2022. El fondo continúa siendo bajista y el momento parece indicar que negativo a corto plazo.

Gráfico diario de CFD sobre Notas a 10 años con MACD

Fuente: plataforma Next Generation de CMC Markets a 23/02/23

EUR/USD momento negativo a corto plazo

El CFD sobre EUR/USD pone a prueba el soporte situado en el mínimo de la semana pasada situado en 1,0612. El oscilador MACD mantiene pendiente negativa y comienza a consolidar por debajo de su banda neutral. El siguiente soporte se encuentra en 1,0483 y la primera resistencia en 1,0804.

Gráfico diario de CFD sobre EUR/USD con oscilador MACD

Fuente: plataforma Next Generation de CMC Markets a 23/02/23

Le invitamos a apuntarse a nuestro próximo seminario gratuito:

Este jueves 23 de febrero a las 17:00h: “Aprenda a poner el stop-loss y controle su riesgo”

CMC Markets ofrece un servicio de sólo ejecución. El presente material (tanto si incluye opinión alguna como si no) se proporciona con fines exclusivamente informativos y no tiene en cuenta ninguna circunstancia personal u objetivo de inversión de ninguna persona en concreto. Nada de lo contenido en el presente material es o debe ser considerado como asesoramiento financiero, de inversión o cualquier otro tipo de asesoramiento. Ninguna opinión contenida en el presente material constituye una recomendación por parte de CMC o de su autor sobre una determinada inversión, operación o estrategia de inversión y por lo tanto no ha de ser considerada como tal (ni como adecuada para una persona concreta). En consecuencia, CMC Markets no se hace responsable de ninguna pérdida, daño o perjuicio ocasionado por la utilización de la presente información.