El dato de mayor impacto en la agenda de esta semana es el IPC de EEUU. Se publica en un momento de tensión en los mercados de bonos (las Notas a 10 años han repuntando 25 puntos básicos hasta el 4,15% que son máximos anuales) que parece no estar pasando factura a los mercados de renta variable que, en el caso de EEUU, tiene al Nasdaq 100 y al S&P 500 en zona de máximos históricos y acumulando sobrecompra.

Las últimas grandes referencias de actividad económica (ISM de servicios y Empleo de ENE23) han sorprendido positivamente y respaldan el mensaje tensionador de la Fed que no quiere precipitarse en bajar tipos de interés. En este contexto, si el IPC sorprende al alza, podría pillar a un mercado a contrapié que sigue descontando bajadas intensas de tipos interés y próximas en el tiempo.

Las expectativas de tipos de interés de la Fed: primera bajada en mayo y tipos al 4,25% a finales de 2024

El mercado de futuros de Fed Funds ha ido aplazando la primera bajada de tipos de interés en el tiempo y también la intensidad de la misma. La primera bajada de 25 puntos básicos, con una probabilidad del 65,8%, podría ocurrir en la reunión del 1 de mayo de la Fed. Para el conjunto del año, el mercado estaría descontando que los tipos acabaran en el 4,25% a finales de 2024, es decir, 5 bajadas de 25 puntos básicos.

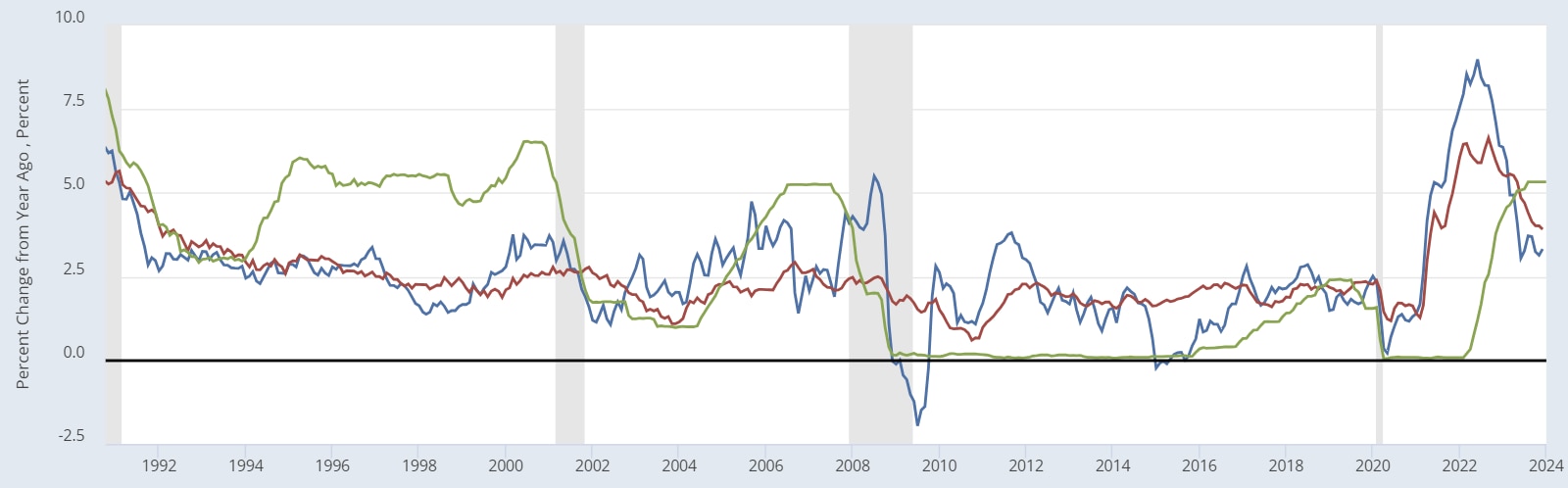

La inflación está lejos de objetivo de la Fed y parece enquistarse

El consenso de mercado de Trading Economics espera que el IPC general de ENE24 baje desde el 3,3% hasta el 3,0%. Para la tasa subyacente también se espera una caída, desde el 3,9% hasta el 3,7%. Unas cifras que continúan lejos del objetivo del 2,0% que persigue la Reserva Federal y que parece estar enquistándose (el IPC general marcó mínimo del 3,0% en JUN23).

Inflación general (azul) y subyacente (roja) en EEUU tasa interanual junto con tipo de interés efectivo real de la Reserva Federal (verde)

Datos de la Bureau of Labor Statistics (BLS) y Board of Governors (Fed), y gráfico extraído de la de la FRED, Federal Reserve Bank of St. Louis, fred.stlouisfed.org

Posible impacto en el mercado

Unos datos de IPC por encima de lo esperado darían la razón a la Fed que se muestra prudente antes de comenzar a bajar tipos de interés. El mercado podría tener que volver a aplazar en el tiempo los recortes y los bonos continuar repuntando en tipos de interés (Notas a 10 años podrían consolidar por encima del 4,15%). El USD podría beneficiarse de un mayor diferencial de tipos de interés y las bolsas podrían corregir recogiendo un posible entorno de tipos altos por más tiempo.

Al contrario, unos datos de IPC inferiores a los que espera el mercado podrían ser bien recibidos por los mercados de bonos (en precio) y bolsas ante la posibilidad de que las bajadas de tipos podrían aproximarse en el tiempo. En este caso, el USD podría verse perjudicado por un menor diferencial de tipos de interés.

Niveles técnicos en principales referencias

El US T-Note 10 YR se está apoyando en la zona comprendida entre 110,53, mínimo anual, y la media móvil simple de 200 sesiones. Una consolidación por debajo de estos niveles podría suponer la confirmación de un doble techo. Al contrario, un rebote desde los niveles actuales favorecería que la dinámica lateral de los últimos meses se prolongue.

US T-Note 10 YR en gráfico diario con oscilador MACD extraído de la plataforma Next Generation a 12/02/2024

El US NDAQ 100 se encuentra en subida libre y consolida por encima de los 17.681 puntos, anterior resistencia y actual soporte. La sobrecompra es elevada señalando madurez en la tendencia alcista, pero el precio no muestra signos de cansancio a corto plazo. Por la parte superior, las proyecciones de las bandas superiores de los posibles canales alcistas se encuentran por encima de los 18.000 puntos.

US NDAQ 100 en gráfico diario con oscilador MACD extraído de la plataforma Next Generation a 12/02/2024

El Índice USD de CMC Markets se apoya en la anterior zona de resistencia y actual soporte comprendida entre 1.065 y 1.058, y que es aproximación de la MMS (200) y de la directriz alcista de medio plazo que une mínimos de FEB24 y DIC23. Por la parte superior, la primera resistencia se encuentra en el máximo anual sito en 1.070.

Índice USD CMC Markets en gráfico semanal con oscilador MACD extraído de la plataforma Next Generation a 12/02/2024

CMC Markets ofrece un servicio de sólo ejecución. El presente material (tanto si incluye opinión alguna como si no) se proporciona con fines exclusivamente informativos y no tiene en cuenta ninguna circunstancia personal u objetivo de inversión de ninguna persona en concreto. Nada de lo contenido en el presente material es o debe ser considerado como asesoramiento financiero, de inversión o cualquier otro tipo de asesoramiento. Ninguna opinión contenida en el presente material constituye una recomendación por parte de CMC o de su autor sobre una determinada inversión, operación o estrategia de inversión y por lo tanto no ha de ser considerada como tal (ni como adecuada para una persona concreta). En consecuencia, CMC Markets no se hace responsable de ninguna pérdida, daño o perjuicio ocasionado por la utilización de la presente información.