Sorpresas positivas, pero estimaciones a la baja y encarecimiento de múltiplos

Según cifras de S&P Dow Jones Indices, a 21 de julio, han publicado 89 empresas del S&P 500 que representan el 19,5% de la capitalización del índice. El 72% han superado estimaciones de beneficios y el 63% han superado estimaciones de ventas; unas cifras que rondan la media de los últimos años.

Sin embargo, las estimaciones de beneficios han continuado revisándose a la baja para todos los trimestres de este año contrastando con las subidas recientes del S&P 500. De esta manera, se han encarecido los múltiplos de valoración: el PER actual ha aumentado hasta las 22,11x y el PER para el conjunto de 2023 se sitúa en 20,98x. Por otro lado, la rentabilidad por dividendo se sitúa en el 1,52% que son niveles muy alejados de la rentabilidad de las notas a 10 años que se encuentran en el 3,82%.

Momento negativo en beneficios y ventas para el S&P 500

Las casas de análisis siguen esperando una contracción en beneficios y ventas respecto al mismo trimestre del ejercicio pasado. Según los datos que recopila FactSet a 21 de julio, se espera una caída del -9,0% en beneficios y del -0,3% en los ingresos. Según datos de I/B/E/S de Refinitiv se espera una caída del -7,9% en beneficios y las ventas bajarían un -0,9%.

El mercado se está fijando en los márgenes

Más allá de las grandes cifras, el mercado comienza a bajar niveles y fijarse en los márgenes. En especial, en los sectores de mayor crecimiento como tecnología. Este es el caso de Netflix y Tesla que cerraron la semana pasada en negativo pese a superar las estimaciones de consenso en términos de Beneficio por acción y que lastraron a la baja al Nasdaq la semana pasada.

El margen de beneficio neto, según cifras de FactSet, se espera que baje hasta el +11,1% desde el +11,5% del trimestre pasado situándose en el nivel más bajo desde el 4T20 y por debajo de la media de los últimos años que se encuentra en el +11,4%.

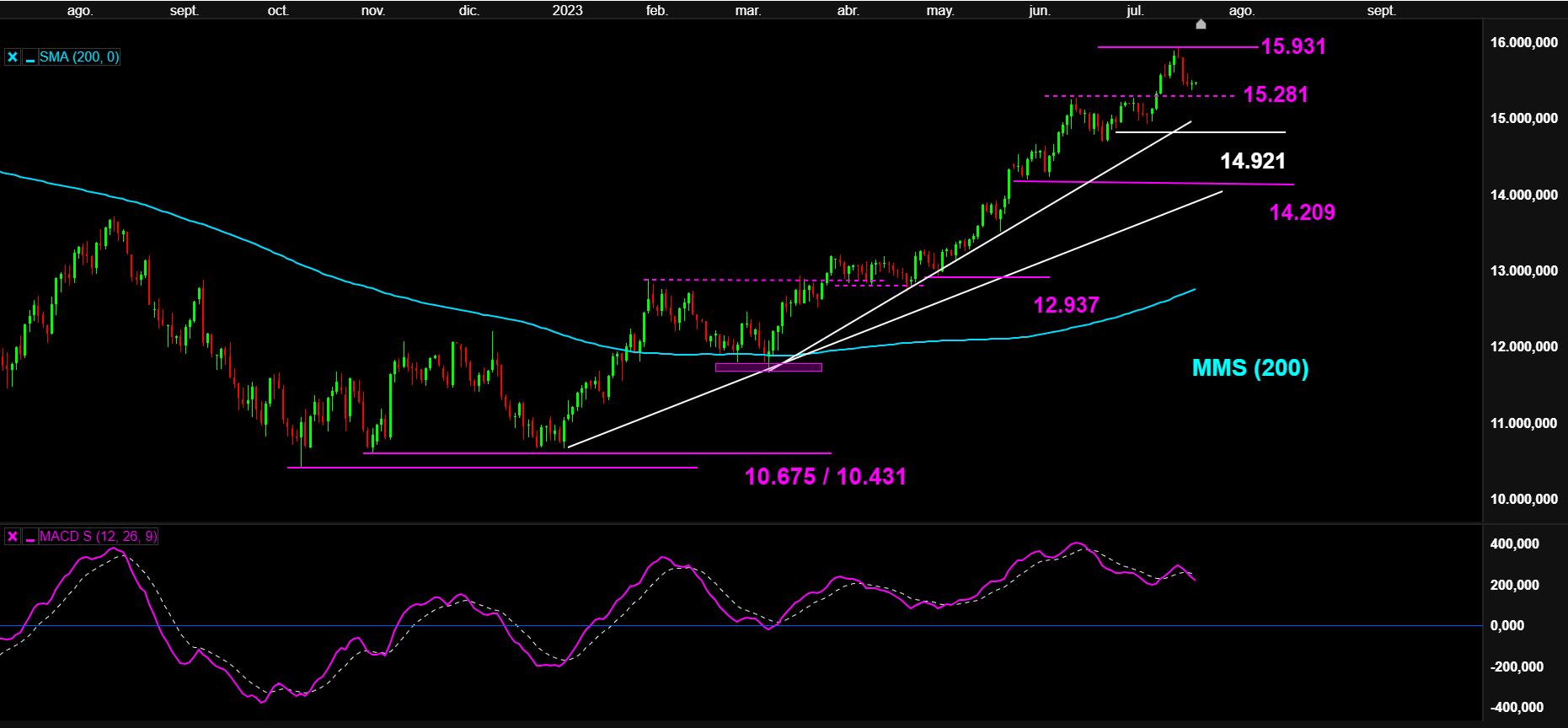

Gráfico diario de CFD US NDAQ 100 con oscilador MACD

Fuente: plataforma Next Generation de CMC Markets a 25/07/23

Microsoft, Alphabet y Meta son las siguientes megacorporaciones en publicar

Esta semana publican 168 compañías del S&P 500 que representan el 38,1% de la capitalización del mercado (puede ver agenda en siguiente enlace “Bolsas en máximos y volatilidad en mínimos antes de avalancha de resultados y bancos centrales”). De las megacorporaciones publican Microsoft y Alphabet (Google) publican el martes a cierre de sesión y Meta Platforms lo hace el miércoles, también a cierre de sesión.

Microsoft ha experimentado fuertes subidas en lo que va de año y es la favorita para ser la siguiente en unirse a Apple y superar la capitalización de 3B de USD. El catalizador de las subidas está siendo la Inteligencia Artificial tras las dificultades que está poniendo el organismo de la competencia del Reino Unido para alcanzar acuerdo Activision Blizzard. El trimestre pasado Microsoft sorprendió positivamente y los beneficios alcanzaron los 18,3MM de USD o 2,45USD por acción. Los ingresos de la compañía ascendieron hasta los 52,9MM de USD: el negocio en la nube fue de 22,1MM de USD (+16%), los productos de suscripción aumentaron un 11% hasta 17,5MM de USD y los ingresos por dispositivos fueron los únicos que bajaron, un 9%, hasta los 13,3MM de USD. El consenso de mercado según Yahoo Finance espera un Beneficio por Acción (BPA) de 2,55 USD y unos ingresos de 55,47MM de USD.

Alphabet (Google) también publicó unos resultados sólidos en el primer trimestre. Los ingresos ascendieron a 69,8MM de USD y los beneficios fueron de 15,05MM de USD, ligeramente inferiores a los del año anterior. Los ingresos por servicios en la nube aumentaron hasta 7,45MM de USD y que compensaron la caída de ingresos por publicidad, de 54,55MM de USD, y YouTube, de 6,69MM de USD. La empresa anunció una recompra de acciones de 70MM de USD y un gasto de 2MM de USD en indemnizaciones por ajuste de plantilla. El consenso de mercado espera un BPA de 1,34 USD vs 1,21 del año pasado. En ingresos, se espera un aumento del 4% de los ingresos hasta 72,78MM de USD.

Meta Platforms está experimentando subidas superiores al 140% en lo que va de año. El gran catalizador de la subida fueron las sólidas cifras del trimestre anterior y la mejora de las previsiones para el conjunto del año. Los ingresos del primer trimestre fueron de 38,1MM de USD (+3%) y el beneficio fue de 5.710M de USD o un BPA +2,20 USD. El consenso de mercado según Yahoo Finance espera un BPA de 2,91 USD vs los 2,46 USD del año pasado. Para los ingresos el consenso espera 31,12MM de USD una subida del 8% respecto al mismo periodo del ejercicio pasado.

CMC Markets ofrece un servicio de sólo ejecución. El presente material (tanto si incluye opinión alguna como si no) se proporciona con fines exclusivamente informativos y no tiene en cuenta ninguna circunstancia personal u objetivo de inversión de ninguna persona en concreto. Nada de lo contenido en el presente material es o debe ser considerado como asesoramiento financiero, de inversión o cualquier otro tipo de asesoramiento. Ninguna opinión contenida en el presente material constituye una recomendación por parte de CMC o de su autor sobre una determinada inversión, operación o estrategia de inversión y por lo tanto no ha de ser considerada como tal (ni como adecuada para una persona concreta). En consecuencia, CMC Markets no se hace responsable de ninguna pérdida, daño o perjuicio ocasionado por la utilización de la presente información.