La agenda de la semana que viene está repleta. Lo más destacable serán los bancos centrales (BCE y BoJ), seguido por los PMI de ENE24 en Europa y el PIB del 4T23 en EEUU. Referencias económicas importantes que vendrán acompañadas por una lluvia de resultados empresariales donde comienzan a publicar grandes bluechips de EEUU y Europa: Tesla (la primera de las 7 magníficas), Visa, Johnson & Johnson, Procter and Gamble y LVMH.

Bancos centrales: BoJ (martes) y BCE (jueves)

El BCE decidirá tipos de interés (jueves a las 14:15h) y Christine Lagarde dará rueda de prensa (a las 14:45h). La acumulación de declaraciones tensionadoras o hawkish sobre tipos de interés realiazadas por los miembros del BCE en Davos han aplazado las bajadas de tipos en el tiempo y reducido su número. Según Lagarde, ve probable que la primera bajada sea en verano, y los tipos de interés han repuntando con cierta intensidad en las útlimas semanas.

El mercado descuenta que no habrá cambios en el tipo de intervención, en el 4,50%, y la volatilidad surgirá si el BCE sigue considerando que los tipos actuales continúan siendo insuficientes para devolver la inflación a objetivo. El Euro Bund ha retrocedido en precio y se encuentra pegado a referencias técnicas que podrían servir de apoyo: la directriz alcista de medio plazo y la media de 200 sesiones. En términos de rentabilidad estos niveles equivalen a un 2,30 / 2,40%.

Euro Bund en gráfico diario con oscilador MACD, extraído de Next Generation a 19/01/24

El Banco de Japón o BoJ también decide tipos de interés (martes a las 03:30h). La autoridad monetaria ha sido capaz de mantener los tipos de interés en negativo, en el -0,1%, desmarcándose de las subidas generalizadas realizadas por el resto de bancos centrales. El hecho de que la inflación continúe retrocediendo en los últimos meses (IPC de DIC23 bajó hasta el 2,6% la subyacente y hasta el 2,3% la general) hacen descontar al mercado que Kazuo Ueda se mantendrá firme en el -0,1%.

El “coste” de una política monetaria tan expansiva, lo sigue pagando el JPY que se mantiene en claro retroceso frente a los principales cruces. El USD/JPY se encuentra a un paso del máximo histórico y resistencia clave situado en 151,94. El gran beneficiado de esta política y de la depreciación del JPY es el Nikkei 225 que se encuentra en la parte alta de los índices que más avanza este año (subidas próximas a los dos dígitos) y alcanza niveles no vistos en 33 años. Obviamente, si el mercado percibe que el BoJ se puede plantear endurecer la política monetaria, la dinámica de depreciación del JPY y de subida de bolsas se podría resentir.

USD/JPY en gráfico mensual con oscilador MACD extraído de Next Generation a 19/01/24

Macro en Europa: PMI flash de ENE24, Ifo y GfK en Alemania, y Tasa de paro en España

Las encuestas empresariales PMI flash de ENE24 son datos pegados al ciclo económico y serán la referencia macro más importate en Europa (martes a las 10:00h). El consenso de mercado espera una leve mejora tanto en el componente de manufacturas (hasta los 44,9 puntos) como en el de servicios (hasta los 49,1 puntos), aunque en ambos casos por debajo de zona de expansión.

En Alemania se publicará (1) la encuesta a empresarios Ifo (jueves a las 10:00h) para la que se espera un repunte hasta 86,9 puntos y (2) la encuesta a consumidores GfK (viernes a las 8:00h) para la que también se espera una moderada mejora, hasta los -24,5 puntos.

Alemania 40 en gráfico diario con oscilador MACD extraído de Next Generation a 19/01/24

En España, el INE publicará el Índice de precios industriales (jueves a las 9:00h) y la Tasa de paro del 4T23 (viernes a las 09:00h) que en el trimestre anterior fue del 11,84% y para la que el consenso de Trading Economics espera un repunte hasta el 12,0%.

Macro en EEUU: PIB del 4T23 y PCE de DIC23

El PIB del 4T23 (jueves a las 14:30h) será el dato más destacado de la semana en EEUU. El consenso de Trading economics espera una ralentización fuerte del crecimiento desde el anterior 4,9% en tasa trimestral anualizada hasta el 1,8%.

El viernes también tendremos datos de inflación, el consenso espera una ligera subida para el PCE de DIC23 (viernes a las 14:30h) en tasa general, hasta el 2,7% y una estabilización de la subyacente en el 3,2%.

Si se cumplen las estimaciones de consenso, nos encontramos con (1) que el proceso desinflacionista se ha frenado y que (2) la economía continúa creciendo, aunque a menor ritmo. Una combinación que refuerza la postura de la Fed que no encuentra razones para precipitarse en la bajada de tipos de interés. En estas condiciones, los bonos continúan estabilizándose y buscando sus nuevas referencias de tipos. Si las Notas a 10 años en EEUU pierden en precio la MMS (200) podrían buscar la siguiente zona 109,53 / 108,06 que equivaldría a un 4,25% / 4,50% en tipos de interés.

US T-Note 10 YR en gráfico diario con oscilador MACD extraído de la plataforma Next Generation a 19/01/24

Resultados empresariales: Tesla, Visa, Johnson & Johnson, Procter and Gamble y LVMH

La temporada de resultados del 4T23 adquiere intensidad en EEUU y con capitalización superior a los 100.000M de USD, publican las siguientes compañías:

El martes: Johnson & Johnson (JNJ), Procter & Gamble (PG), Verizon (VZ), General Electric (GE) y RTX Corporation (RTX). A cierre de jornada publicarán: Netflix (NFLX), Texas Instruments (TXN) e Intuitive Surgical (ISRG).

El miércoles: Abbott (ABT), AT&T (T) y Elevance Health (ELV). A cierre de sesión publicará la primera de los 7 magníficos, Tesla (TSL), junto con IBM y ServiceNow (NOW).

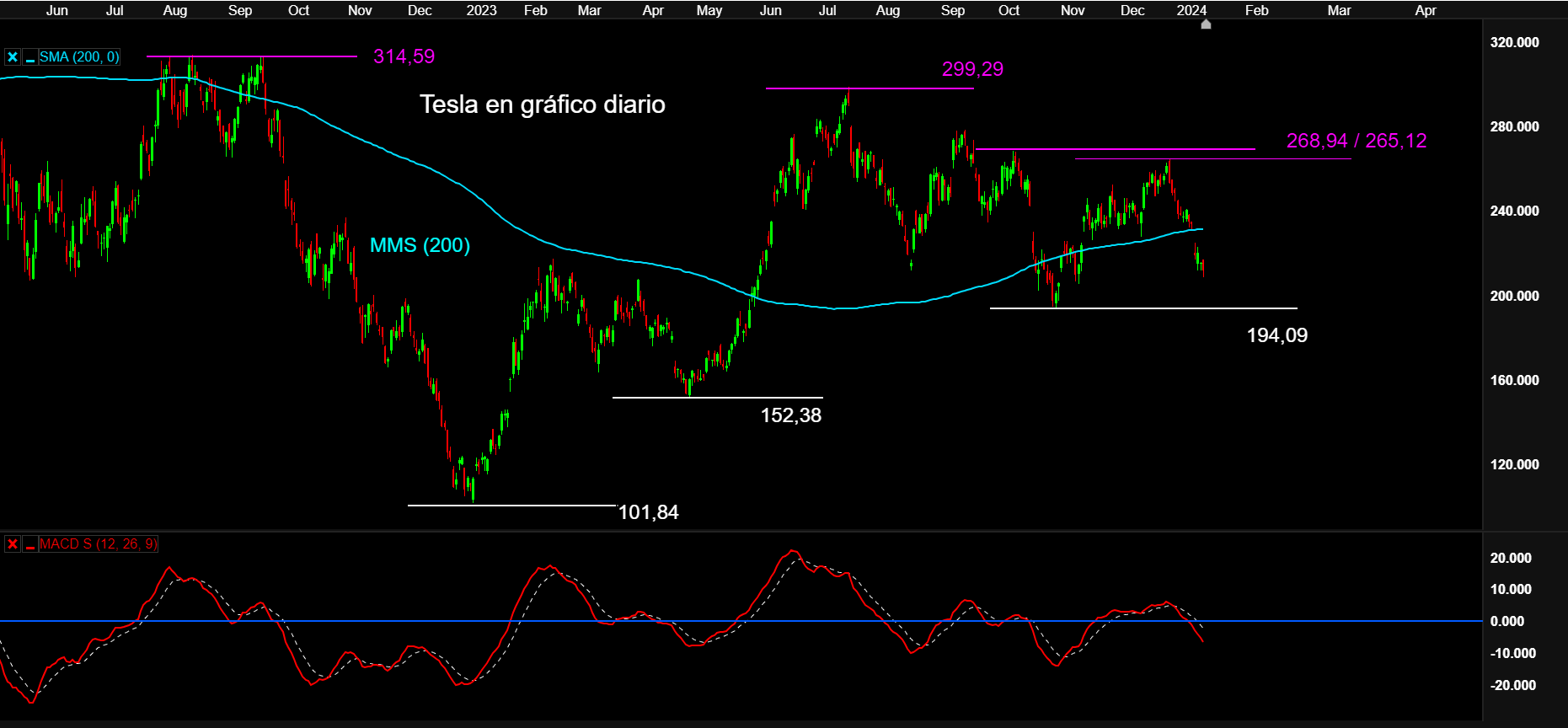

Tesla en gráfico diario con oscilador MACD extraído de la plataforma Next Generation a 19/01/24

El jueves: Comcast (CMCSA), Union Pacific (UNP) y NextEra Energy (NEE). Con el mercado cerrado presentarán Visa (V), Intel (INTC) y T-Mobile (TMUS).

El viernes publicará American Express (AXP).

En Europa, publican las siguientes empresas del Eurostoxx 50: ASML, SAP y LVMH el miércoles; y KONE el viernes. En España, las empresas del Ibex 35 comenzarán a publicar a partir del 1 de febrero.

CMC Markets ofrece un servicio de sólo ejecución. El presente material (tanto si incluye opinión alguna como si no) se proporciona con fines exclusivamente informativos y no tiene en cuenta ninguna circunstancia personal u objetivo de inversión de ninguna persona en concreto. Nada de lo contenido en el presente material es o debe ser considerado como asesoramiento financiero, de inversión o cualquier otro tipo de asesoramiento. Ninguna opinión contenida en el presente material constituye una recomendación por parte de CMC o de su autor sobre una determinada inversión, operación o estrategia de inversión y por lo tanto no ha de ser considerada como tal (ni como adecuada para una persona concreta). En consecuencia, CMC Markets no se hace responsable de ninguna pérdida, daño o perjuicio ocasionado por la utilización de la presente información.