Los resultados empresariales serán el foco de atención con Taiwan Semiconductor siendo la estrella por su tamaño y pertenecer a la industria de semiconductores. El BCE también tendrá su hueco, aunque no se espera un cambio en el forward guidance. La agenda de EEUU no trae grandes datos de impacto, lo más destacable las ventas al por menor. En Asia, habrá que prestar atención a los anuncios del Partido Comunista de China y al IPC de Japón.

Temporada de resultados empresariales: Taiwan Semiconductor y ASML

En EEUU continúa la temporada de resultados con empresas del sector financiero a comienzo de semana. El lunes: Goldman Sachs (GS) y BlackRock (BLK). El martes: Bank of America (BAC), Morgan Stanley (MS) y United Health (UNH). El miércoles publicarán Johnson & Johnson (JNJ), y Elevance Health (ELV). El jueves publica Abbot Laboratories (ABT) junto con Netflix (NFLX) e Intituitive Surgical (ISRG) que lo harán a cierre de sesión. El viernes publicará American Express (AXP).

Fuera de EEUU, publicarán dos gigantes del sector de semiconductores que servirán de una primera aproximación a lo que podría suceder en el sector tecnología: el miércoles la holandesa ASML y el jueves Taiwan Semiconductors (TSMC). El jueves también es destacable que publicará la farmaceutica suiza Novartis. En España, Bankinter (BKT), es la primera empresa del Ibex 35 en publicar y lo hará el jueves.

En el caso de los fabricantes de semiconductores señalar que los ritmos de crecimiento esperados y los múltiplos de valoración son elevados. En el caso de Taiwan Semiconductors después de que anunciase un incremento del 40% en las ventas este miércoles, el consenso espera que los beneficios aumenten un 21,9% y presenta un PER de 36,64x según la ficha de Morningstar. La exigencia es alta, aunque las sorpresas positivas han sido la tónica hasta el momento.

Evolución desde OCT23 de NVIDIA (fucsia), Taiwan Semiconductors (roja), Broadcom (verde), AMD (amarillo) y ASML (azul), gráfico extraído de Next Generation a 12/07/24

Europa: ZEW y BCE

En la agenda económica europea, lo más destacable serán el ZEW de Alemania y de Europa (martes a las 11:00h) junto con la decisión de política monetaria del BCE (jueves a las 14:15h y 14:45h). De reojo habrá que mirar al Eurogrupo (lunes) y Ecofin (martes) que continúan avanzando en el cumplimiento de las reglas fiscales.

El mercado espera que la encuesta a analistas de Europa ZEW retroceda con moderación, desde 51,3 hasta 50,0 puntos. Si cumple con estimaciones de consenso, el dato se alinearía con el resto de encuestas que han ido retrocediendo posiciones en las últimas semanas coincidiendo con el aumento de la inestabilidad política. El deterioro de la softdata o de las encuestas en Europa no está pasando factura al EUR que se ha fortalecido frente al USD y recupera la MMS (200).

EUR/USD en gráfico diario con ATR (14) extraído de Next Generation a 12/07/24

El consenso espera que el BCE mantenga el tipo de interés en el 4,25% pese a que los signos de desaceleración económica comienzan a ser claros. Un BCE más agresivo en recortes de tipos de interés vendría si la inflación recuperase su senda bajista: el IPC final de JUN24 se publica el miércoles a las 11:00h y el consenso espera que la tasa general quede en el 2,5%. Según el mercado, el BCE podría retomar las bajadas de tipos a la vuelta del verano: una de 25 pb en septiembre y otra de 25 pb en diciembre.

EEUU: ventas al por menor y permisos de construcción

En la agenda económica estadounidense, lo más destacable serán las ventas al por menor de JUN24 (martes a a las 14:30h) junto con batería de datos adelantandos del mercado inmobiliario: NAHB (martes a las 16:00h) y, permisos de construcción e inicio de viviendas (miércoles a las 14:30h).

La caída en la confianza del consumidor se está reflejando en unas ventas al por menor que en el 2T24 se encuentran prácticamente estancadas. Por otro lado, los altos precios de los inmuebles evita que los indicadores de actividad del sector inmobiliario recuperen con claridad pese a que los tipos hipotecarios han retrocedido.

Asia: Comité Central del Partido Comunista Chino e IPC en Japón

En China habrá que estar pendientes a las políticas económicas que se tomen en el Comité Central del Partido Comunista que se celebrará en Pekín del 15 al 18 de julio, un acontecimiento quinquenal. El presidente y secretario del partido, Xi Jinping, anunciará las reformas clave para la próxima década. El mercado estará pendiente de medidas de estímulo económico y de anuncios en matería de tecnología y transición verde que serán de alta sensibilidad debido al conflicto comercial abierto con Europa y EEUU en torno al coche eléctrico.

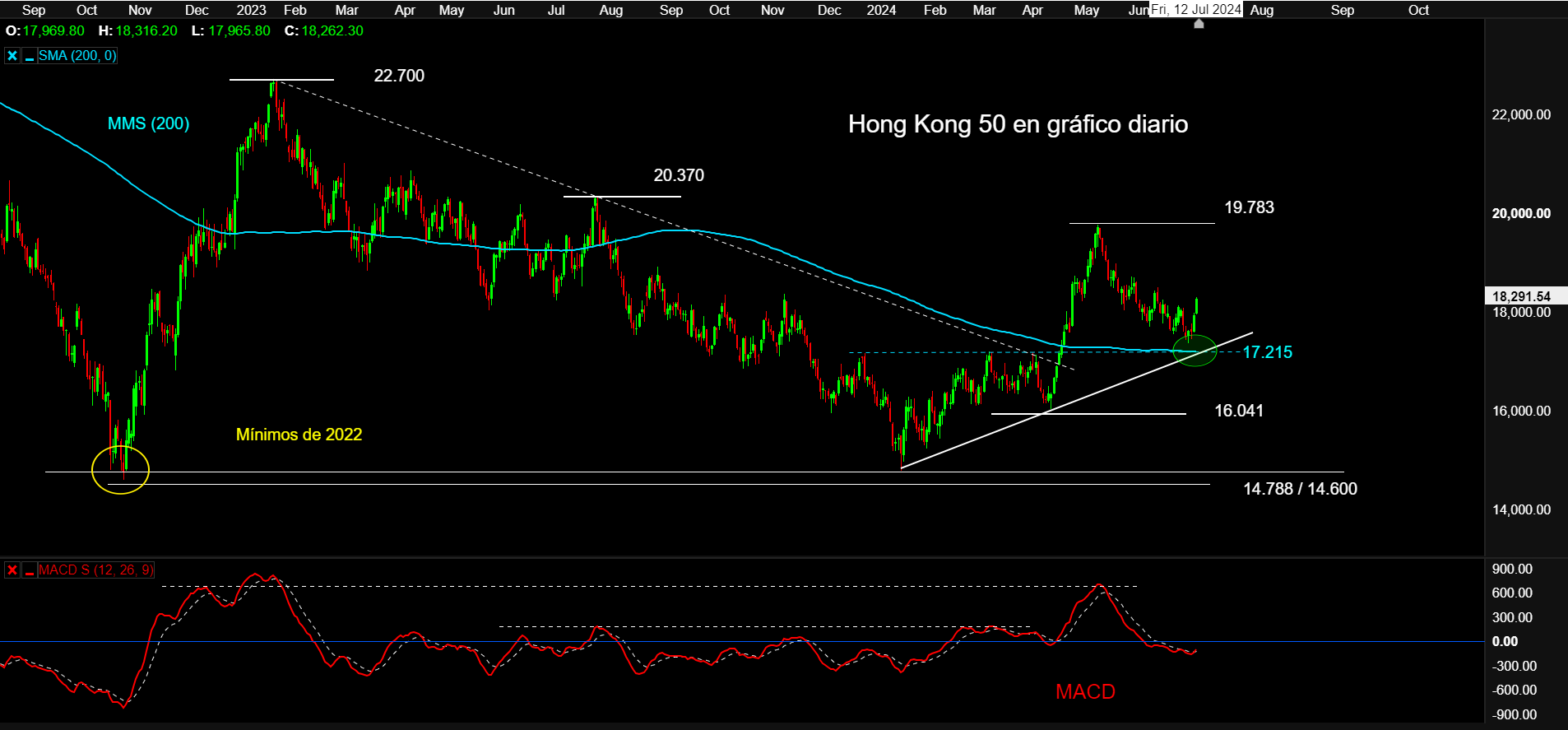

El Hong Kong 50 va a recibir la información rebotando desde zona de confluencia de referencias técnicas: el soporte situado en 17.215 puntos, la media móvil simple de 200 sesiones y la directriz alcista que parte de mínimos de 2024.

Hong Kong 50 en gráfico diario con oscilador MACD extraído de Next Generation a 12/07/24

En Japón se publica el viernes el dato de IPC de JUN24 (01:30h). La debilidad del JPY ha derivado en un fuerte incremento de las exportaciones en los últimos seis meses y favorece la actividad económica. El lado negativo es que dificulta que la inflación baje y el consenso de mercado espera que el IPC de JUN24 se mantenga en el 2,8% interanual que son máximos anuales. En este contexto, el Banco de Japón podría subir tipos en la reunión del 31 de julio, un tensionamiento de la política monetaria que contrastaría con las bajadas de tipos de interés que se plantean en EEUU y Europa.

USD/JPY en gráfico diario con MACD, extraído de Next Generation a 12/07/24

CMC Markets ofrece un servicio de sólo ejecución. El presente material (tanto si incluye opinión alguna como si no) se proporciona con fines exclusivamente informativos y no tiene en cuenta ninguna circunstancia personal u objetivo de inversión de ninguna persona en concreto. Nada de lo contenido en el presente material es o debe ser considerado como asesoramiento financiero, de inversión o cualquier otro tipo de asesoramiento. Ninguna opinión contenida en el presente material constituye una recomendación por parte de CMC o de su autor sobre una determinada inversión, operación o estrategia de inversión y por lo tanto no ha de ser considerada como tal (ni como adecuada para una persona concreta). En consecuencia, CMC Markets no se hace responsable de ninguna pérdida, daño o perjuicio ocasionado por la utilización de la presente información.