Las acciones de los bancos se recomponen, lideran las subidas y aproximan al Ibex 35 a máximos

El índice Ibex 35 Banks está compuesto por Santander, BBVA, CaixaBank, Banco de Sabadell, Bankinter y Unicaja. El índice se ha recompuesto de la caída sufrida durante MAR23 tras la crisis de los bancos regionales en EEUU y, en lo que va de año, avanza cerca de 20 puntos porcentuales.

El sector de Servicios financieros es por tamaño (el sector pondera un 26,71% dentro del Ibex 35) y revalorización el que más ha contribuido a que el Ibex 35 se encuentra cerca de máximos anuales y resistencias. Más aún, cuando el otro gran sector, Petróleo y energía (que pondera un 25,38% en el Ibex 35) se encuentra prácticamente plano o con ligeras caídas en lo que llevamos de año.

Los resultados de los bancos son catalizador con el Ibex 35 próximo a máximos anuales

En este contexto, que continúe la tendencia alcista y el Ibex 35 consiga romper máximos depende en gran medida de los resultados que presenten los bancos y que comienzan a publicarse esta semana (Bankinter lo hará el 20 de julio).

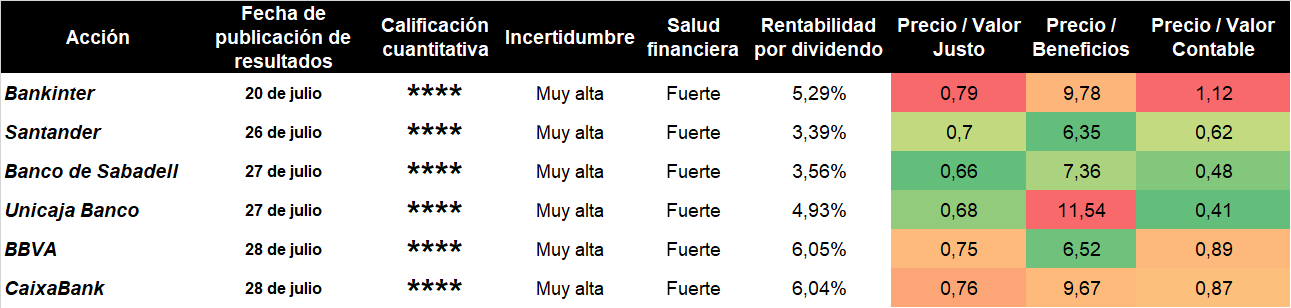

El punto de partida son unos múltiplos de valoración que podrían calificarse de atractivos. En la tabla inferior construida con datos de las fichas cuantitativas de Morningstar se puede apreciar que todas las entidades se encuentran cotizando por debajo de fair value o precio justo. Por otro lado, la ratio Precio / Valor Contable es inferior a la unidad (con la excepción de Unicaja) y la ratio Precio / Beneficios es inferior a 10x (con la excepción de Bankinter).

A la vez, la banca española presenta una buena salud financiera. La calificación de Morningstar es de fuerte para todos los bancos, la máxima disponible, y el ratio de capital CET1 es superior a los 12 puntos porcentuales en todas las entidades.

Fechas de publicación de resultados junto con Calificaciones cuantitativas y ratios de valoración de Morningstar extraídos de la plataforma Next Generation para empresas del Ibex 35 Banks

El contexto parece favorable

Las últimas previsiones publicadas por Funcas en el mes de julio se han revisado al alza por el buen comportamiento del sector exterior y nos dejan las siguientes cifras para las principales variables económicas de España. El PIB podría crecer al +2,2% en 2023 y al +1,6% en 2024. La tasa de paro (EPA, % de población activa) podría retroceder hasta el +12,3% en 2023 y hasta el +11,6% en 2024.

Una continuidad en el ciclo expansivo que permitiría continuar reduciendo los niveles de endeudamiento. La deuda bruta de los hogares sobre renta disponible (desde el +86% en 2022 hasta el +82% en 2023), la deuda de las sociedades no financieras sobre PIB (desde el +72,2% sobre PIB hasta el +67,2%) y de la deuda pública según el Pacto de Estabilidad (desde el +113,2% hasta el +110,0%).

Elecciones e impuesto extraordinario a la banca

El Partido Popular (PP), la alternativa al actual Gobierno, sería proclive a modificar el impuesto extraordinario a la banca que se pagó en el 1T23. El impuesto es del 4,8% sobre el margen de intereses y comisiones netas de los bancos por su negocio en España. Las entidades con menor diversificación internacional (BBVA y Santander) son las que sufren una mayor carga respecto a sus beneficios. El PP parece no plantearse una retirada del impuesto, por la vuelta de las reglas fiscales en Europa en un contexto de desaceleración económica global y aumento del coste de la deuda.

Si quiere consultar los niveles gráfico y ver el Análisis Técnico de todos los bancos españoles pulse para ver video de nuestro Canal CMC TV

El mercado espera márgenes y beneficios al alza

En el último trimestre los tipos de interés han continuado subiendo de forma generalizada y permiten que los márgenes de intereses se mantengan al alza y creciendo de forma generalizada pues la remuneración de los depósitos sigue aumentando de forma lenta. Sin embargo, la subida de tipos de interés y la desaceleración económica podría impactar negativamente en los ratios de morosidad y en la demanda de crédito (habrá que prestar atención al crédito hipotecario por amortizaciones anticipadas y caída en la compraventa de viviendas).

Bankinter presenta resultados el 20 de julio y es el banco que presenta los múltiplos de valoración más elevados y la ratio de morosidad más baja. En el 1T23 el banco presentó un BPA de 0,20 EUR (294,4M de EUR y un 37,4% más vs 1T22), la ROE de los últimos doce meses crece hasta el +13,7%. El ratio de capital CET1 alcanzó el 12,2% y el ratio de morosidad se estableció en el 2,18%.

Para el 2T23, el mercado espera un Beneficio por Acción (BPA) de 0,2348 EUR y un margen bruto de 656,14M de EUR frente a los 616M de EUR del trimestre anterior y un +41,6% respecto a los 463,32M de EUR del año anterior.

Banco Santander publica resultados el 26 de julio y, dentro de los grandes bancos, es el que presenta unos múltiplos de valoración más bajos. En el 1T23 obtuvo un margen bruto de 13.935M de EUR y un beneficio de 2.571M de EUR. El CET1 alcanzó es del 12,2% y ratio de morosidad en el 3,5%.

El consenso espera un BPA de 0,1513 EUR (+15,13% vs 1T22) y un margen bruto de 13,9M de EUR (+8,42% vs 1T22 y en niveles similares a los del trimestre anterior) para los resultados del 2T23.

Banco Sabadell publica resultados el 27 de julio y es junto con Unicaja, el banco que presenta unas ratios de valoración más bajos. En el 1T23 obtuvo un margen bruto de 1.311M de EUR y un beneficio de 205M de EUR. La tasa de morosidad se sitúo en el 3,52% y la ratio de capital CET1 se sitúo en el 12,78%.

El mercado estima un BPA de 0,0511 EUR en el 2T23 vs los 0,10 EUR del 2T22 y vs los 0,0364 EUR del trimestre anterior. Respecto al margen básico, se espera un aumento del 16,39% en términos interanuales hasta de 1,42MM de EUR.

Unicaja publica resultados el 27 de julio. La entidad nos dejó las siguientes cifras en el 1T23: margen de bruto de 373M de EUR (-2,5% vs 1T22), beneficio neto de 34M de EUR (-43,2% respecto a mismo trimestre de ejercicio pasado) y ratio de capital CET1 del 13,47%.

El consenso de mercado espera un BPA de 0,05 en el 2T23 vs el 0,03 del 2T22. El margen bruto quedaría en 441M de EUR frente a los 443M de EUR del mismo trimestre del ejercicio pasado.

BBVA publica resultados el 28 de julio. La tasa de mora a cierre del 1T23 quedó en el 3% y el ratio de capital CET1 se estableció en el 13,13%. El margen bruto fue de 6.958M de EUR y el resultado atribuido al grupo quedó en 1.846M de EUR.

El consenso de mercado estima un BPA de 0,3041 EUR para el 2T23 frente a los 0,28 del 2T22 y un margen bruto de 6,98MM de EUR frente a los 6,09MM de EUR de hace un año.

CaixaBank publica resultados el 28 de julio. En el 1T23 obtuvo un BPA de 0,10 EUR y presentó un margen bruto de 3,45MM de EUR. Terminó el trimestre con un ratio de morosidad del 2,7% y una ratio de capital CET1 del 12,6%.

El mercado espera un BPA de 0,1425 EUR frente a los 0,0951 EUR obtenido en el 2T22 mientras que el margen bruto ascendería hasta los 3,41MM de EUR en el 2T23 frente a los 2,88MM de EUR del mismo periodo de 2022.

Si quiere consultar los niveles gráfico y ver el Análisis Técnico de todos los bancos españoles pulse para ver video de nuestro Canal CMC TV

CMC Markets ofrece un servicio de sólo ejecución. El presente material (tanto si incluye opinión alguna como si no) se proporciona con fines exclusivamente informativos y no tiene en cuenta ninguna circunstancia personal u objetivo de inversión de ninguna persona en concreto. Nada de lo contenido en el presente material es o debe ser considerado como asesoramiento financiero, de inversión o cualquier otro tipo de asesoramiento. Ninguna opinión contenida en el presente material constituye una recomendación por parte de CMC o de su autor sobre una determinada inversión, operación o estrategia de inversión y por lo tanto no ha de ser considerada como tal (ni como adecuada para una persona concreta). En consecuencia, CMC Markets no se hace responsable de ninguna pérdida, daño o perjuicio ocasionado por la utilización de la presente información.