Inicio de temporada de resultados con múltiplos atractivos

El Ibex 35 Bank calculado por BME sube más de un 25% en lo que llevamos de año y es el principal responsable de las subidas del España 35 en lo que llevamos de año. Con la publicación de resultados del 1S24 en las próximas semanas y con su alta ponderación será decisivo para ver si salimos del rango lateral en el que llevamos inmersos varios meses.

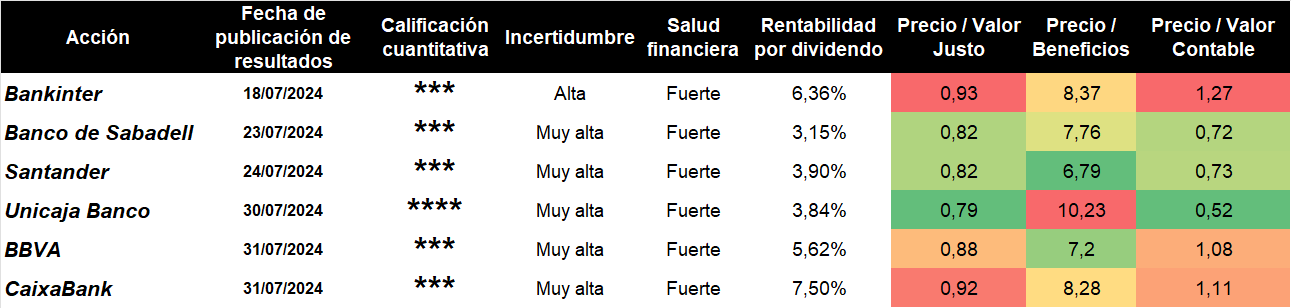

El punto de partida, en términos de valoración, se podría calificar de múltiplos atractivos. Todas las acciones del sector cotizan por debajo de valor justo según la ficha de Mornigstar. A la vez, el PER, con la excepción de Unicaja Banco, es inferior a las 10x mientras que la rentabilidad por dividendo, con la excepción de Baco de Sabadell, es superior a la rentabilidad de las obligaciones a 10 años del Reino de España que se encuentra en el 3,19%.

Calificaciones cuantitativas y ratios de valoración de Morningstar para el sector bancos en España construidos con datos extraídos de la plataforma Next Generation a 17/07/24

Menor viento a favor por tipos de interés: el crecimiento depende del crédito

El buen desempleo de la banca en este comienzo de año se debe a la buena evolución macroeconómica y a los márgenes de intereses. Las referencias macroeconómicas han sorprendido positivamente gracias al sector exterior (servicios en su conjunto y, en especial, turismo) y Funcas ha subido sus previsiones al alza de forma recurrente (para el PIB del 2024 se espera un crecimiento del 2,4%).

Los tipos de interés se han mantenido en niveles elevados y permitirá que el margen bruto de las entidades crezca por encima de los dígitos para el conjunto del sector (en media un 14% según consenso extraído de investing). Una circunstancia que va a cambiar de cara al futuro si los tipos de interés comienzan a retroceder (se espera que el BCE baje tipos en septiembre y en diciembre hasta dejar el tipo de intervención en el 3,75% a cierre de año).

Las entidades han tenido dificultades para mantener su saldo de crédito vivo debido a los altos niveles de tipos de interés y de incertidumbre. En un entorno donde se espera que los tipos de interés se contraigan y que los márgenes comiencen a resentirse, el crecimiento del crédito adquiere un mayor protagonismo.

Las acciones del sector en consolidación y con fondo alcista

La mayor parte de las acciones del sector se han estabilizado después de marcar máximos anuales durante los meses de abril y mayo. La excepción a este comportamiento de consolidación la tendríamos en CaixaBank que se encuentra estableciendo nuevos máximos anuales en la actualidad.

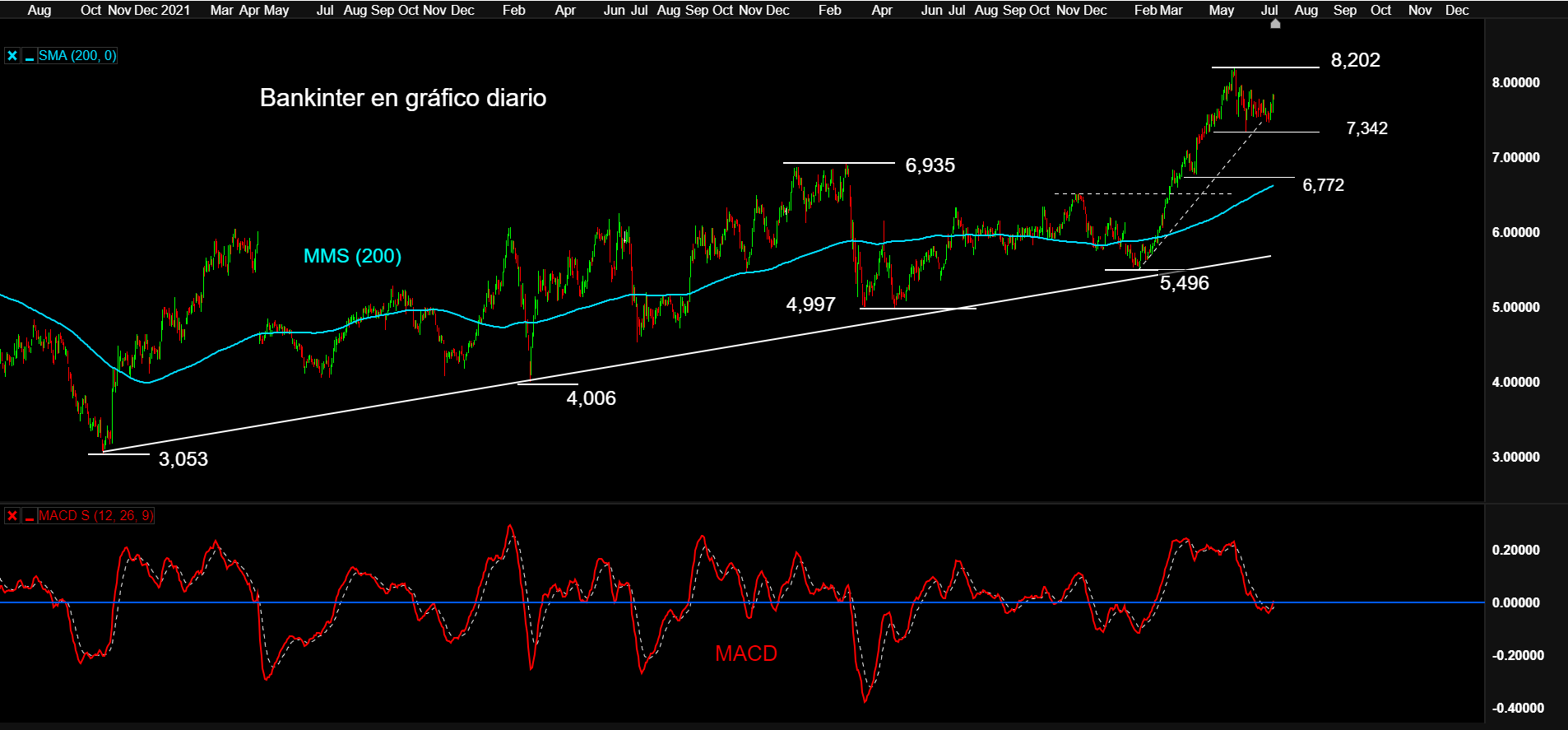

Un proceso de consolidación que no ha dañado el fondo alcista, es decir, las estructuras de máximos / mínimos significativos son crecientes y las medias móviles de 200 sesiones presentan pendiente positivas. A la vez, ha permitido que se elimine parte de la abultada sobrecompra de hace unos meses, de hecho, con datos diarios, muchos osciladores de precios se encuentran en niveles neutrales.

Bankinter publica mañana

Un ejemplo de esta situación técnica es Bankinter que es el primero de los bancos en publicar resultados y que lo hará mañana jueves. El consenso de investing espera que el beneficio por acción (BPA) se sitúa en 0,3024 EUR (+17,2% vs 2T23) y que el margen bruto se establezca en 737,17M de EUR (+12,0% vs 2T23). Los puntos fuertes de la entidad son sus altos niveles de eficiencia y baja mora, las mejores del sector.

Bankinter en gráfico diario con oscilador MACD extraído de Next Generation a 17/07/24

CMC Markets ofrece un servicio de sólo ejecución. El presente material (tanto si incluye opinión alguna como si no) se proporciona con fines exclusivamente informativos y no tiene en cuenta ninguna circunstancia personal u objetivo de inversión de ninguna persona en concreto. Nada de lo contenido en el presente material es o debe ser considerado como asesoramiento financiero, de inversión o cualquier otro tipo de asesoramiento. Ninguna opinión contenida en el presente material constituye una recomendación por parte de CMC o de su autor sobre una determinada inversión, operación o estrategia de inversión y por lo tanto no ha de ser considerada como tal (ni como adecuada para una persona concreta). En consecuencia, CMC Markets no se hace responsable de ninguna pérdida, daño o perjuicio ocasionado por la utilización de la presente información.