S&P 500 sigue en rango con volumen y volatilidad en mínimos anuales

El S&P 500 continúa estancado: desde el viernes 31 de marzo, el índice se ha metido dentro de un rango con techo en máximos anuales 4.187 / 4.195 puntos y suelo en el mínimo de MAY23 establecido en 4.048 puntos. La volatilidad medida por el rango de variación diario o ATR (21) ronda los 50 puntos que suponen una variación media diaria próxima al punto porcentual. Una falta de movimiento que provoca que la actividad disminuya de forma acusada: la media de 21 sesiones sobre volumen lleva por debajo de la media de largo plazo o de 200 sesiones desde el 21 de marzo

Gráfico diario del CFD US SPX 500 con volumen y ATR (Average True Range)

Fuente: plataforma Next Generation de CMC Markets a 12/05/23

Han existido catalizadores para romper pero la información está polarizada:

No ha sido la falta de catalizadores lo que ha provocado el estancamiento, pues se han acumulado grandes referencias macroeconómicas, resultados empresariales y han aparecido nuevos frentes de incertidumbre. En este contexto, la polarización de la información es lo que podría estar desconcertando a los inversores y justificar el estancamiento.

En el lado positivo podríamos citar: (1) caída de la inflación, (2) bancos centrales menos agresivos (posible pausa en la subida de tipos por parte de la Reserva Federal en el 5,25% y un discurso menos agresivo por el BCE que espera subir los algo más por encima del 3,75%), y (3) una buena temporada de resultados empresariales (tanto en EEUU como en Europa).

En el lado negativo podríamos enumerar: (1) la incertidumbre en torno al Techo de deuda en EEUU, (2) la Crisis bancaria de los bancos regionales en EEUU y (3) el deterioro macroeconómico (los índices de sorpresas económicas de Citigroup para Europa y EEUU se han deteriorado de forma conjunta desde el 24 de marzo).

De cara a la próxima semana la agenda viene sin grandes catalizadores y el foco se puede trasladar al techo de la deuda en EEUU

En este contexto, la agenda de la próxima semana viene sin grandes catalizadores y los frentes de incertidumbre que continúan abiertos podrían ganar protagonismo. Más aún cuando la secretaria del Tesoro de los EEUU, Janet Yellen, ha señalado que el 1 de junio se acaba la liquidez para hacer frente a los pagos y que se podría entrar en impago o default.

La temporada de resultados empresariales 1T23 está prácticamente acabada

En EEUU: Home Depot (martes), Cisco (miércoles) y Walmart (jueves)

En Europa publicarán: AXA (lunes); KBC (martes) y Aegon (miércoles).

En España publicarán: Colonial y Tubos Reunidos el lunes; Técnicas Reunidas, Clínica Baviera y Ezentis el martes; Miquel y Costas, y OHL el miércoles; y el viernes lo hará Lar España.

La agenda macroeconómica sin grandes datos: lo más destacable son las ventas minoristas en China y en EEUU (martes)

El lunes los datos más destacables son Producción industrial de Europa de MAR23 y Precios mayoristas de Alemania ABR23.

El martes la agenda viene más apretada. El protagonismo en la apertura lo tendrá la economía de China donde se publicarán las Ventas al por menor y la Producción Industrial de ABR23, para las que se espera un fuerte repunte en términos interanuales debido a la reapertura después de la COVID, +20,1% y +10,1% respectivamente según el consenso de Trading Economics. Por la mañana, en Europa se publicará la revisión del PIB del 1T23 para el que se espera un +0,1% trimestral y el índice de sentimiento económico de Alemania ZEW MAY23 para el que se espera un repunte desde +4,1 puntos hasta +7,0 puntos. Por la tarde, a las 14:30h las ventas al por menor en EEUU de ABR23 para las que se espera un repunte del +0,7% mensual.

El miércoles se publicará el dato final de inflación de Europa de ABR23 para el que se espera un +7,0% interanual.

El jueves, se publicarán en EEUU la encuesta empresarial de la Philadelphia Fed de MAY23 (para la que se espera una recuperación desde -30 hasta -20 puntos) y la Venta de viviendas de ABR23 para la que se espera una caída de 4,44 millones hasta 4,35 millones.

El jueves habrá decisión de tipos de interés del Banco de Inglaterra (BoE) para el que se espera que suba el tipo de intervención en 25 puntos básicos hasta el 4,50%.

El viernes se publicará la inflacion en Japón de ABR23 y la Confianza del consumidor Gfk en Reino Unido de MAY23.

Niveles técnicos en CFDs sobre índices bursátiles

El CFD US NDAQ 100 está poniendo a prueba la zona de máximos anuales comprendida entre 13.291 y 13.305 puntos. Más arriba el siguiente nivel de resistencia se encuentra en el máximo de AGO22 establecido en 13.722. Por la parte inferior, la directriz alcista que parte de mínimos de 2022 cotiza próxima al mínimo de ABR23 que se encuentra en 12.719 puntos.

Gráfico diario de CFD US NDAQ 100 con oscilador MACD

Fuente: plataforma Next Generation de CMC Markets a 12/05/23

El CFD Alemania 40 tiene resistencia en el máximo anual situado en 16.007 puntos. Por encima, la siguiente resistencia significativa se encontraría en la zona de máximos históricos comprendida entre 16.285, máximo de 2022, y 16.299, máximo de 2021. Por la parte inferior, hay un soporte de corto plazo en el mínimo de ABR23 situado en 15.481 puntos. Más abajo la directriz alcista que une mínimos de SEP22 y MAR23 cotiza en torno a 15.256 puntos.

Gráfico diario de CFD Alemania 40 con volumen y ATR (Average True Range)

Fuente: plataforma Next Generation de CMC Markets a 12/05/23

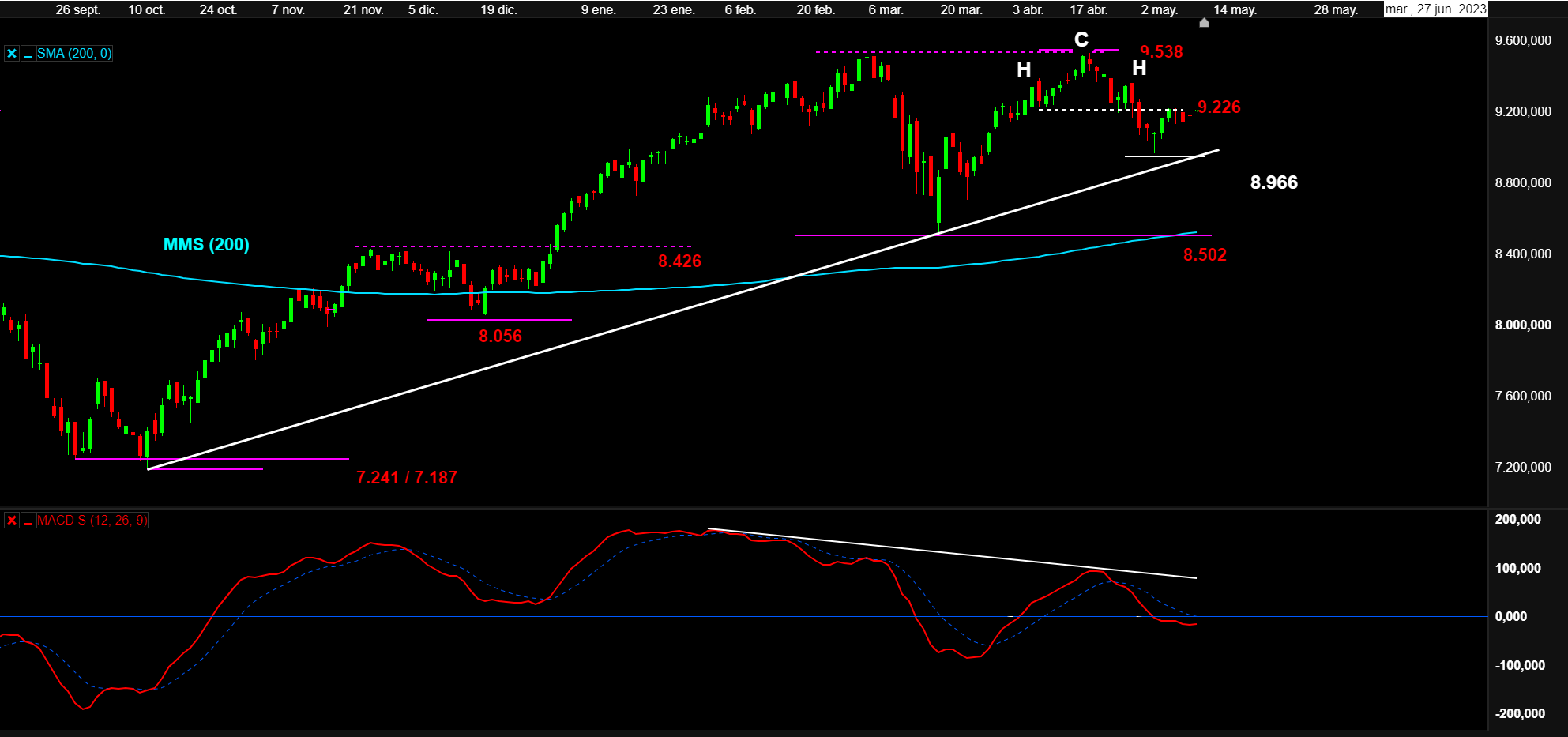

El CFD España 35tiene una primera resistencia en 9.226 puntos que es aproximación de la línea de cuello del Hombro-Cabeza-Hombro (H-C-H) trazado en el gráfico. Por la parte inferior, el mínimo reciente situado en 8.966 puntos puede utilizarse como aproximación de la directriz alcista que une los mínimos de 2022 con el mínimo de MAR23.

Gráfico diario de CFD España 35 con oscilador MACD

Fuente: plataforma Next Generation de CMC Markets a 12/05/23

Fórmese en los mercados financieros y reserve su plaza en nuestros próximos seminarios online

%WIDGET|61239d9d-bbc0-4afb-80c8-4d160a7a21ef

CMC Markets ofrece un servicio de sólo ejecución. El presente material (tanto si incluye opinión alguna como si no) se proporciona con fines exclusivamente informativos y no tiene en cuenta ninguna circunstancia personal u objetivo de inversión de ninguna persona en concreto. Nada de lo contenido en el presente material es o debe ser considerado como asesoramiento financiero, de inversión o cualquier otro tipo de asesoramiento. Ninguna opinión contenida en el presente material constituye una recomendación por parte de CMC o de su autor sobre una determinada inversión, operación o estrategia de inversión y por lo tanto no ha de ser considerada como tal (ni como adecuada para una persona concreta). En consecuencia, CMC Markets no se hace responsable de ninguna pérdida, daño o perjuicio ocasionado por la utilización de la presente información.