La tendencia alcista en las bolsas de EEUU es clara, aunque existe cierta tensión que hace que la volatilidad se encuentre lejos de mínimos y que el VIX se encuentre a un paso de la frontera de los 20 puntos porcentuales. Una explicación a esta subida tensa podría encontrarse en que la desaceleración del mercado laboral hace dudar sobre el estado del ciclo expansivo en EEUU.

En este contexto, nos adentramos en la semana de datos de empleo en EEUU que ayudarán a despejar dudas o a acentuarlas.

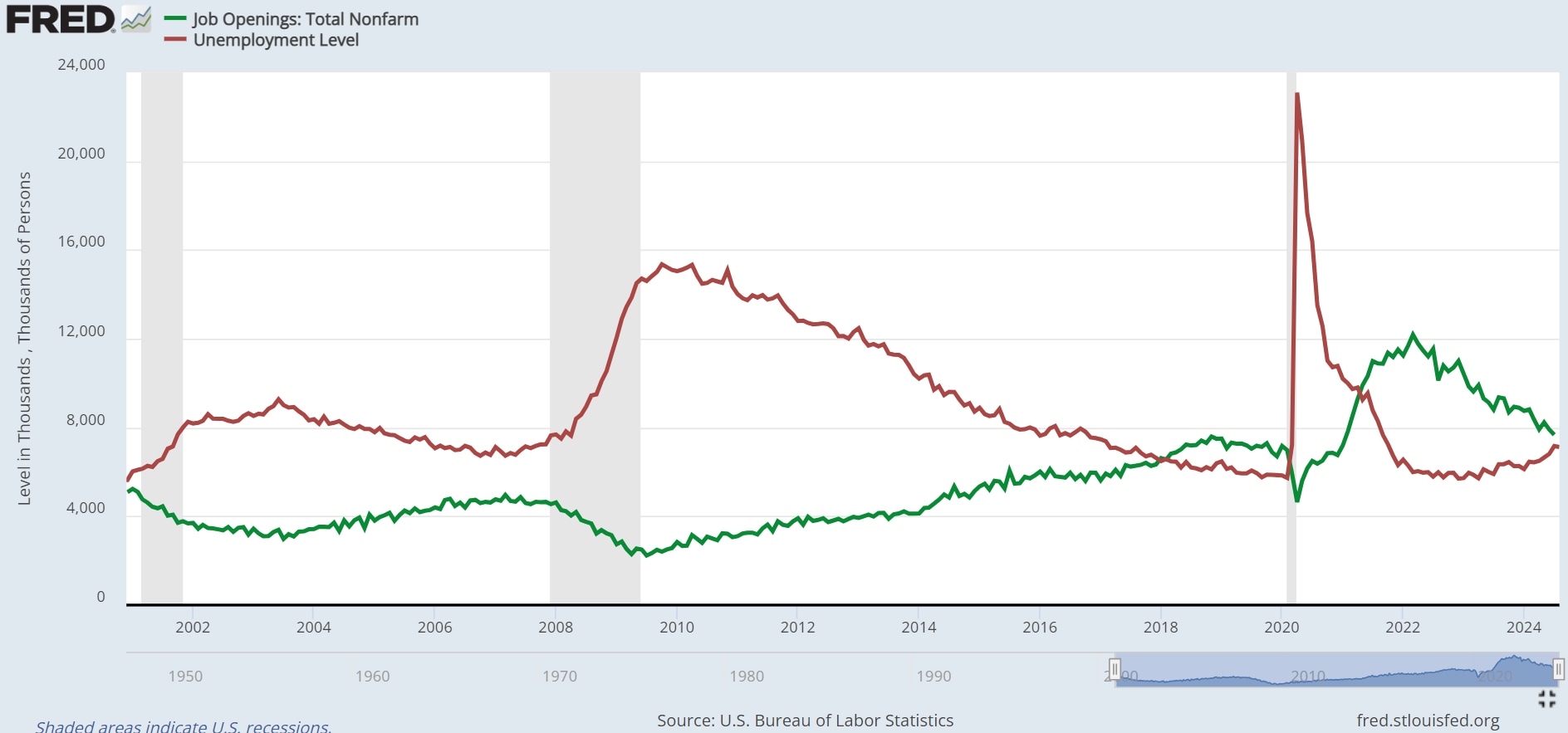

- El martes se publican las JOLTS (Jobs Openings and Labor Turnover Survey) a las 16:00h. En los últimos trimestres la caída en el número de ofertas de trabajo ha coincidido con un aumento en el número de desempleados. El consenso de mercado espera que las vacantes de empleo sigan bajando, hasta los 7,65M, que sería el nivel más bajo desde enero de 2021.

- El miércoles a las 14:30h, se conocerá la creación de empleo según consultora ADP (Automatic Data Processing). El consenso espera que EEUU haya creado 90.000 puestos de trabajo en septiembre que sería la cifra más baja también desde enero de 2021.

- El viernes, el día clave, a las 14:30h se publicará el informe laboral. El consenso de mercado espera que la cifra de creación de empleo NFP durante septiembre sea de 140.000 puestos y que la tasa de desempleo se mantenga en el 4,2%.

Ofertas de trabajo (color verde) y número de desempleados (color rojo), gráfico de fred.stlouisfed.org

Impacto en el mercado

La reacción del mercado a los datos de empleo dependerá del activo.

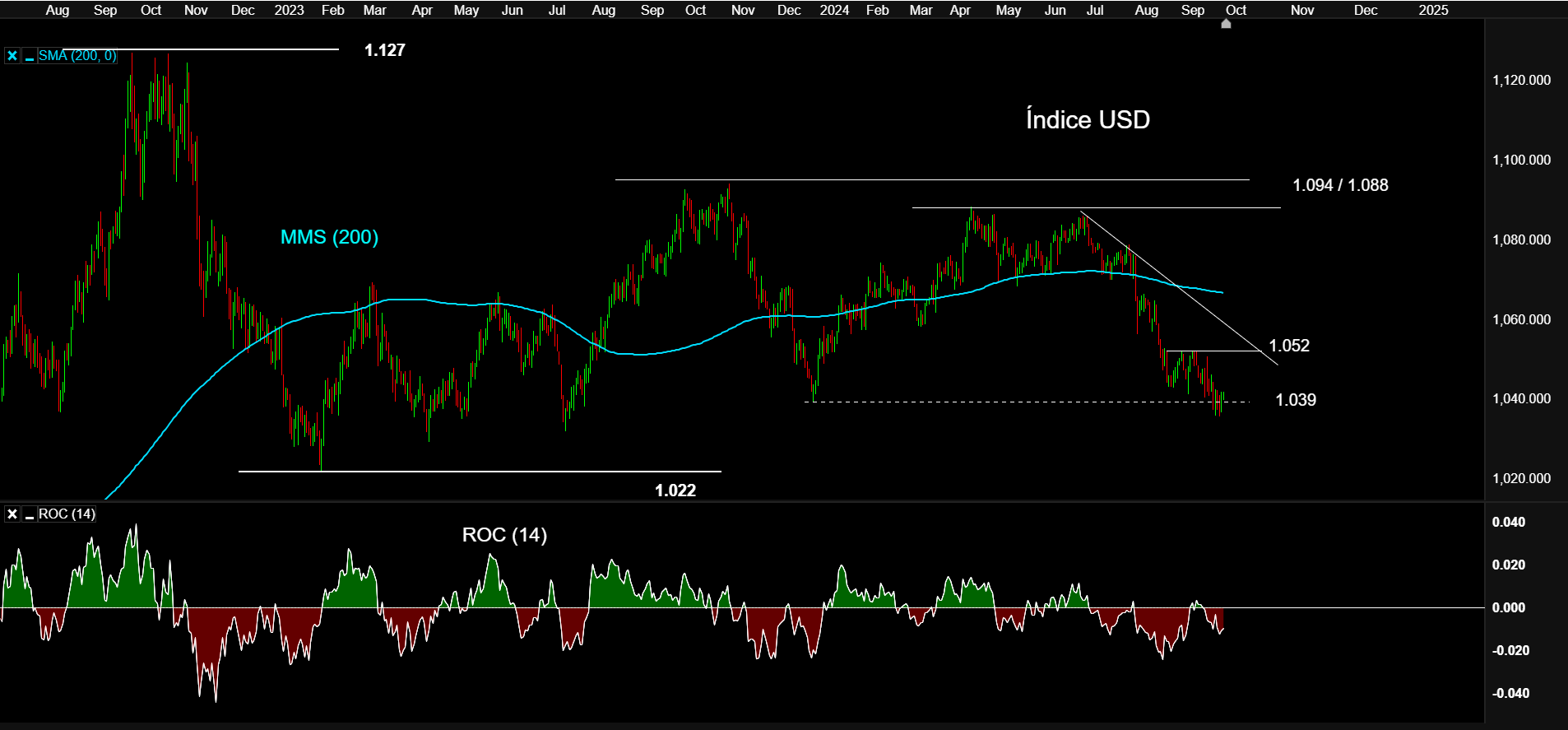

En el caso del USD, un dato inferior a lo esperado podría acentuar las dudas sobre la economía de EEUU, favorecer mayores bajadas de tipos de la Fed y que el USD se continúe debilitando consolidando la pérdida de soportes. Por el contrario, una sorpresa positiva señalaría que la economía se encuentra más fuerte de lo esperada, pudiendo no ser necesarios los fuertes recortes de tipos que el mercado está descontando.

Índice USD en gráfico diario con ROC (14), gráfico extraído de Next Generation a 01/11/24

Para los activos refugio, caso del oro y las Notas, también esperamos una reacción ortodoxa o acorde a fundamentales. Unos datos de empleo inferiores a lo esperado sugerirían que la economía de EEUU se desacelera y podrían presionar al alza a los precios. A la inversa, una sorpresa positiva, señalaría el mercado laboral se encuentra más fuerte de lo esperado y los activos refugio podrían reaccionar negativamente en precio.

US T-Note 10 YR en gráfico diario con MACD, gráfico extraído de Next Generation a 01/11/24

¿Y la reacción en la bolsa?

La reacción de la bolsa no está clara y dependerá, en buena medida, de la reacción del mercado de bonos o de los tipos de interés. Las posibles reacciones quedarían de la siguiente forma.

Unos datos alineados con lo estimado por el consenso apoyarían un escenario de crecimiento suave que podría reactivarse con bajadas de tipos. Las bolsas y los activos cíclicos podrían reaccionar positivamente en estas circunstancias.

Unos datos que sorprendan negativamente de forma sustancial aumentarían las dudas sobre la economía. El mercado podría pensar que la economía podría entrar en recesión pese a unas intensas bajadas de tipos y la bolsa podría reaccionar negativamente.

Unos datos que sorprendan muy positivamente. En este caso el ciclo económico mostraría gran solidez y las bolsas podrían estancarse pues un ciclo económico recuperando fuerza implicaría menores bajadas de tipos.

US 30 en gráfico diario con MACD, gráfico extraído de Next Generation a 01/11/24

CMC Markets ofrece un servicio de sólo ejecución. El presente material (tanto si incluye opinión alguna como si no) se proporciona con fines exclusivamente informativos y no tiene en cuenta ninguna circunstancia personal u objetivo de inversión de ninguna persona en concreto. Nada de lo contenido en el presente material es o debe ser considerado como asesoramiento financiero, de inversión o cualquier otro tipo de asesoramiento. Ninguna opinión contenida en el presente material constituye una recomendación por parte de CMC o de su autor sobre una determinada inversión, operación o estrategia de inversión y por lo tanto no ha de ser considerada como tal (ni como adecuada para una persona concreta). En consecuencia, CMC Markets no se hace responsable de ninguna pérdida, daño o perjuicio ocasionado por la utilización de la presente información.